Что за налог на опс. Что такое опс Опс расшифровка пенсионный фонд

(ОПС) представляет собой систему, благодаря которой происходит формирование источника выплат людям преклонного возраста. Исходя из этого следует, что каждый человек обязательно должен получить соответствующий бланк. Только в этом случае пенсия будет насчитываться необходимым образом. Рассмотрим подробнее, что это ОПС. Кто такие страховщики и страхователи? Что собой представляет страховой номер?

Что это такое

Расшифровка ОПС: обязательное пенсионное страхование. Благодаря этому документу каждый гражданин РФ получает уникальный персональный номер, по которому отслеживаются все выплаты, производимые ПФ.

В рамках данной системы пенсия делится на две части. Первый доля (страховая) подразумевает, что человек выходит на заслуженный отдых по инвалидности, старости или если он потерял одного из кормильцев. Вторая часть - накопительная.

В рамках ОПС существует три группы участников страхования, которые мы рассмотрим подробнее.

Страховщики

Так как ОПС - это обязательная процедура, то при получении карты пенсионного страхования всем участникам предъявляются довольно строгие требования.

Страховщик - это, по большому счету, главный администратор системы ОПС. В данном случае в его роли выступает ПФ РФ. Также страховщиком может быть и негосударственный орган управления или даже управляющая компания. Однако две последние категории имеют право осуществлять деятельность только в отношении накопительных пенсионных взносов.

Определяя расшифровку ОПС и ее особенности, стоит сказать, что любой гражданин вправе сам выбрать, через какой именно орган он будет страховаться.

Страхователи

В этой роли могут выступать как физические, так и юридические лица. Страховщик - это работодатель, который каждый месяц выплачивает определенный процент в ПФ за каждого работающего сотрудника. Таким образом происходит формирование будущей пенсии.

Каждому будущему пенсионеру оформляется персональный счет в Пенсионном Фонде. Именно на него и приходят все выплаты от страхователя (работодателя). На сегодняшний день страховой взнос составляет 22 %, которые берутся от годового фонда оплаты трудовой деятельности. Однако если объем фонда превышает 796 тыс. рублей за год, то тогда страхователь может выплачивать не 22 %, а 10 %.

Все внесенные страховые взносы позволяют сформировать 6 % накопительной части пенсии и 16 % страховой доли. Однако согласно новым условиям, гражданин может не разделять будущие выплаты, но чаще всего все стараются сохранить обе части.

Застрахованные лица

Это определение относится ко всем гражданам страны, которые проживают на ее территории временно или на протяжении всей жизни. Также застрахованные лица в ОПС - это люди, которые:

- являются иностранцами, но осуществляют трудовую деятельность на территории РФ (только при наличии соответствующего договора от работодателя);

- владеют бизнесом и относятся к категории самозанятых предпринимателей;

- работают за пределами России, но при этом продолжают отчислять деньги в ПФ.

В качестве подтверждения того, что человек является застрахованным, ему выдается специальная карта ОПС, которая представляет собой свидетельство с указанием персональных данных будущего пенсионера и СНИЛС (числовой идентификационный номер). Обычно этот документ оформляется сразу при трудоустройстве на первую работу. Если работодатель не просит сотрудника предоставить ему или оформить ОПС, то, скорее всего, он является недобросовестным начальником. В этом случае стоит лишний раз пересмотреть свое намерение работать на такого человека.

На сегодняшний день более 100 млн человек, проживающих в РФ, оформили страховку.

Должен ли держатель карты выплачивать взносы?

Так как ОПС - это обязательный вид страхования, то ежемесячно на счет Пенсионного Фонда должны поступать выплаты в размере 22 % от общей заработной платы сотрудника. Фактически сам работник не платит ничего, так как это является обязанностью его начальства. Однако большинство работодателей намеренно занижают заработную плату на те же 22 %, объясняя это тем, что страхователь должен выплачивать эти взносы за каждого работника.

Это очень важный момент. Некоторые полагают, что если они не будут выплачивать страховых взносов, то смогут получить больше прибыли сегодня. Однако нужно четко понимать, что согласно новому законопроекту о пенсионной реформе каждый гражданин РФ на протяжение своей трудовой деятельности копит определенное количество баллов, которые как раз-таки и рассчитываются исходя из объема страховых выплат. Если при выходе на пенсию человек не сможет подтвердить, что его начальство действительно производило эти выплаты, то он рискует не набрать нужное количество баллов, соответственно, размер пенсии будет значительно ниже.

Аббревиатура ОПС расшифровывается, как обязательное пенсионное страхование и относится к системе пенсионного обеспечения. Обязательное пенсионное страхование является государственной пенсионной программой, которая начала функционировать на территории РФ с 2002 года, после прошедшей пенсионной реформы в системе ОПС. Расшифровка в Пенсионном фонде (внебюджетный фонд), дается, как система функционирования участников (страховщиков, страхователя и застрахованных лиц) в рамках государственной программы формирования накопительной пенсии у всех граждан трудоспособного возраста, в счет которых производятся страховые взносы.

С 2002 года в пенсионной системе России произошли кардинальные изменения. На смену распределительной системе пришла распределительно-накопительная. Таким образом, с 2002 года у всех граждан 1967 года и моложе начал формироваться накопительный пенсионный капитал, который составляет 6% от ежемесячного официального заработка, может управляться собственником и наследоваться его правопреемниками. Получить право выплаты накопительной пенсии можно только при наступлении пенсионных оснований.

Система ОПС

Система обязательного пенсионного страхования включает следующих участников:

- Страхователь – это ПФР. Что такое ОПС в Пенсионном фонде? ПФР в системе обязательного пенсионного страхования является центральным администратором. В него направляются все взносы работодателей, а он уже распределяет эти средства в счет страховой и накопительной пенсии. ПФР не занимается управлением пенсионных накоплений граждан. Внебюджетный фонд распределяет накопления по страховщикам, ведет персонифицированный учет средств (для УК и ГУК), занимается выплатами накопительной пенсии (для УК и ГУК).

- Страховщики – НПФ, УК, ГУК. Страховщиками в системе ОПС выступают негосударственные пенсионные фонды, управляющие компании и государственная управляющая компания (Внешэкономбанк). Эти структуры занимаются инвестированием пенсионных накоплений, по личному выбору граждан.

- Застрахованное лицо – гражданин. Собственник пенсионных накоплений является застрахованным лицом, если он выбрал страховщика для своих накоплений или «молчуном», если он не писал заявления о переводе средств в НПФ или УК.

Договор ОПС

Договор ОПС расшифровывается, как договор обязательного пенсионного страхования. Он представляет собой юридический документ между страховщиком и застрахованным лицом, в результате подписания которого одна сторона передает свою накопительную пенсию в управление другой стороне. Данный договор – это свидетельство того, что гражданин, участник системы ОПС, становится клиентом негосударственного пенсионного фонда (НПФ).

Кто имеет право заключить договор ОПС?

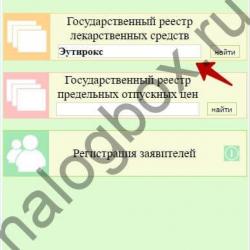

Все граждане, которые официально трудоустроены на территории РФ, в счет которых производятся страховые взносы, подходят по установленному законом возрасту (моложе 1966 года рождения), имеют право подписать договор ОПС с любым НПФ, который включен в реестр АСВ.

После заключения договора ОПС (иногда его еще называют свидетельство ОПС), ПФР передает все накопленные средства в управление выбранного человеком НПФ. Негосударственный пенсионный фонд при этом берет на себя право инвестировать пенсионные накопления своего клиента и в последующем приносить ему доход от инвестиционной деятельности. Заниматься инвестированием в системе ОПС могут только те НПФ, которые прошли проверку ЦБ и вошли в систему гарантирования прав застрахованных лиц. По новым законодательным условиям все пенсионные фонды являются акционерными обществами и могут инвестировать пенсионные средства только в те финансовые инструменты, которые строго регламентированы законом.

Ввиду последних изменений пенсионного законодательства вопрос ОПС и уплаты соответствующих отчислений на него вновь становится популярным. Как расшифровывается аббревиатура ОПС, что такое договор ОПС, а также иные моменты рассмотрены далее.

Что такое ОПС в пенсионном фонде, его правовое регулирование и субъекты

Обязательное пенсионное страхование (или ОПС) представляет собой совокупность мер, реализуемых законодателями для компенсирования застрахованным лицам средств, которые они получали до наступления страхового случая. Обусловленные им отношения регулируются одноименным ФЗ № 167 от 15.12.2001 г.

Оно является структурным элементом обязательного социального страхования, регулируемого соответствующим ФЗ № 165 от 16.07.1999 г., предусматривающим такие виды страхового обеспечения по обязательному соцстрахованию:

- пенсия по достижении соответствующего ;

Они регулируются двумя ФЗ:

- № 173 от 17.12. 2001 г. – практически устаревшим, за исключением некоторых положений;

- № 400 от 28.12.2013 г. – более новым.

ФЗ № 166 от 15 декабря 2001 г. предусматривает иные пенсии — по государственному пенсионному обеспечению:

- (гос- и военнослужащим);

- при наступлении старости (россиянам, подвергнувшимся радиационным или техногенным катастрофам);

- ввиду получения инвалидности вышеперечисленными категориями;

- социальную (гражданам без возможности трудиться).

Источник их выплат – федеральный бюджет.

Субъектами отношений по ОПС являются:

Первыми являются россияне, иностранцы и субъекты без гражданства, которые осуществляют самостоятельную трудовую деятельность (ИП, нотариусы, адвокаты), либо трудятся на основании заключенного с ними трудового договора или договора ГПХ, а также те, кто уплачивает взносы в ПФР, но чье рабочее место находится за пределами страны.

При страховании в ПФР (либо в момент первого трудоустройства) не позднее 15 суток после подачи соответствующего заявления лицу выдается свидетельство, содержащее его личные данные (ФИО, сведения о поле и возрасте, регистрации в системе ОПС) и номер личного пенсионного счета (СНИЛС) в структуре.

СНИЛС – уникальный и строго персонифицированный номер, поскольку на лицевом счете аккумулируется вся информация о страховом стаже и внесённых взносах, учитываемая при определении пенсии.

Иными важными участниками системы ОПС являются страхователи. Это — наниматели застрахованных субъектов. Ежемесячно они отчисляют в ПФР страхвзносы за своих сотрудников для формирования их будущей пенсии в таком процентом отношении к годовому ФОТ:

- 22 %, если он не превышает 1.021.000 руб;

- 10 % — если имеет место превышение.

До 2014 года, согласно пенсионной реформе, в соответствии с выбором застрахованного лица 6% шли на формирование накопительной части будущей пенсии, а 16% — страховой, либо полностью 22 % — на формирование первой. Начиная с указанного года, с целью снижения бюджетного дефицита, законодатель ввел мораторий на накопительную пенсию, ввиду чего 6 % по сей день тратятся на текущие нужды.

ИП, адвокаты, главы КФХ (за себя и за членов) уплачивают взносы в фиксированных размерах.

Административная функция в системе ОПС возложена на отечественный Пенсионный фонд и его территориальные органы, являющиеся юрлицам и создаваемые по решению его правления. Он, являясь страховщиком, вправе управлять пенсионными накоплениями граждан. По его обязательствам перед застрахованными гражданами государство несет субсидиарную ответственность.

Помимо него, страховщиком может быть негосударственный фонд или Управляющая компания, но только в отношении накопительной части пенсии. Имеющее ее застрахованное лицо может самостоятельно выбрать страховщика.

При наступлении страхового случая (достижении соответствующего возраста, получении инвалидности, потере кормильца) именно страховщик выплачивает застрахованному лицу перечисленные ранее виды пенсий.

Кто имеет право заключить договор ОПС, его содержание

Как уже было отмечено, до 2014 года. составными частями пенсионных выплат были накопительная и страховая.

Заключив с НПФ, имеющим соответствующую лицензию от ЦБ на осуществление своей деятельности, договор обязательного пенсионного страхования, гражданин мог увеличивать первую. Как? Выбранный им НПФ с помощью управляющих компаний вкладывал доверенные ему деньги в разрешенные ЦБ и другие финансовые инструменты, а полученный от этого доход перечислял на персональный пенсионный счет лица.

Кроме того, для него были предусмотрены:

Так, если застрахованное лицо умирало до наступления страхового случая, получить средства с его пенсионного счета правопреемники, указанные в договоре, могли и без наличия завещания. Если их круг определен не был, выплата осуществлялась по законодательно оговоренной очередности.

Сохранность средств достигалась установлением правил инвестирования и подотчетности НПФ ЦБ РФ. Так, ФЗ № 75 от 07.05.1998 г. и Положение № 451-П от 25.12.2014 г. содержат перечень ЦБ, в которые НПФ может инвестировать. Это исключает возможность его работы с сомнительными финансовыми инструментами.

В случае аннулирования его лицензии средства безоговорочно и оперативно направлялись в ПФР для возмещения застрахованным в размере не ниже номинала.

Срок заключения договора ОПС был длительным, зачастую — пожизненным. Под страховым событием в нем понималось достижение возраста ухода на пенсию (реже – несчастный случай или смерть).

Страхователями по нему выступали как физ-, так и юрлица, размер страховой суммы указывался как периодические страховые выплаты в виде пенсии, аннуитетов или обычных денежных выплат.

С 2014 г. формирование накопительной части пенсии приостановлено и до сих пор не возобновлено. Более того, согласно ФЗ №269 от 29.07.2018, все НПФ обязаны не позже 30 ноября этого года передать в ПФР сведения о доходах каждого застрахованного лица за прошлый год.

На вопрос: «Что это - ОПС?» - существует много вариантов ответа. Дело в том, что в русском языке есть немало способов расшифровать данное сокращение. Давайте рассмотрим наиболее известные из них.

Что такое многозначные термины

Прежде чем узнать расшифровку рассматриваемой аббревиатуры, стоит уточнить, почему она относится к категории слов, для которых характерна многозначность.

Этим сокращением иллюстрируется способность названий иметь не одно, а сразу несколько лексических значений.

В случае с терминами (специализированное слово/словосочетание, означающее конкретное понятие и используемое в пределах определенной среды) для них многозначность характерна только вследствие омонимии.

Это значит, что параллельно существует несколько явлений, чьи названия выглядят идентично. Однако они никак не связаны между собою, а их схожесть - результат обычного совпадения. Существование множества вариантов расшифровки аббревиатуры ОПС - это как раз тот случай.

Обязательное пенсионное страхование

Для каждого гражданина Российской Федерации рассматриваемое сокращение в первую очередь расшифровывается как "обязательное пенсионное страхование".

В 2002 г. в стране была проведена реформа, вследствие которой теперь каждый работающий гражданин или иностранец является застрахованным лицом. В связи с этим ежемесячно такому человеку нужно выплачивать определенные страховые взносы на ОПС. Размер их составляет двадцать два процента.

Таким способом государственный бюджет ежегодно получает достаточно средств для выплат пенсий лицам, которые имеют на это право.

Охранная пожарная сигнализация

Рассматривая варианты ответа на вопрос: «ОПС - это что?» - стоит вспомнить о другой, не менее важной расшифровке данного сокращения. Речь идет об Она, как шоколадный батончик «Твикс» из рекламы, совмещает в себе сразу две функции.

- Обеспечивает пожарную безопасность.

- Заботится об охране объекта от злоумышленников.

Как правило, такая система устанавливается на предприятиях разного размера, в торговых центрах и офисных помещениях. Реже в частных домах.

К сожалению, из-за того, что монтаж ОПС - довольно затратное мероприятие, в большинстве государственных учреждений его ставят редко, не говоря уже о жилых домах. А между тем пользу от охранной пожарной сигнализации сложно переоценить. Ведь она помогает ежегодно по всему миру предотвратить тысячи пожаров и преступлений.

Монтаж ОПС недешев из-за того, что для его осуществления нужно совершить несколько шагов.

- Выбрать фирму-исполнителя. От ее опыта и квалифицированности зависит качество установки и функционирования будущей сигнализации.

- Составить проект. Теоретически его можно составить самостоятельно. Однако, если нет опыта, лучше обратиться к профессионалам. Оптимальный вариант, когда проект ОПС делает та же компания, которая впоследствии и будет заниматься монтажом данной системы.

- Непосредственно сама установка охранной пожарной сигнализации. Это весьма трудоемкий и ответственный процесс. Стоит ли говорить, что осуществлять его должны профессионалы?

- Контроль за исправностью ОПС. Даже если охранную идеально, периодически все же стоит проверять, правильно ли работает она. Ведь даже самый совершенный механизм может давать сбои. Конечно, проверка ОПС тоже платная, но стоит ли экономить, когда речь идет о безопасности для жизни и здоровья?

Отделение почтовой связи

Данное словосочетание - это еще один вариант ответа на вопрос «ОПС - что это?».

На протяжении уже нескольких столетий именно почта специализируется на доставке писем, открыток и разногабаритных посылок, а также на пересылке денежных переводов.

Стоит отметить, что в современном мире большую конкуренцию ей составляют интернет и СМС-сообщения, онлайн-банкинг, а также частные курьерские службы. Несмотря на это, почтовые отделения по-прежнему не остаются без работы.

Количество ОПС в конкретном населенном пункте напрямую зависит от его размера и численности населения. Так, в деревнях и маленьких городах обычно существует по одному или два таких учреждения. Однако в больших городах их может быть более десятка, причем каждое из них будет иметь собственный индекс.

К примеру, отделения почтовой связи Москвы равномерно распределены по тринадцати почтовым районам города. При этом в общей массе в столице Российской Федерации свыше пятисот ОПС. И это уже после сокращения.

В столице Украины - городе Киеве - гораздо меньше таких учреждений. Их численность - чуть более 230.

Стоит отметить, что в большинстве стран мира сегодня идет активная модернизация ОПС. При этом почтовые отделения в маленьких городах и селах, как правило, находятся под угрозой закрытия из-за своей низкой рентабельности.

Организованное преступное сообщество

Также ОПС является синонимом для слова ОПГ (организованная преступная группировка).

Независимо от специфики деятельности, цель такого сообщества - использовать для получения прибыли все возможные способы, включая запрещенные законом.

Стоит отметить, что часто ОПС имеет легальные предприятия. Их работа не нарушает никакие законы. С их помощью осуществляется легализация неправомерных доходов.

Окружающая природная среда

Еще один вариант ответа на вопрос «ОПС - что это такое?» - окружающая природная среда.

Это понятие включает все естественные компоненты вроде атмосферного воздуха, недр земли, почвы, различные виды водоемов, в также природные комплексы, ландшафты и объекты, определяющие условия существования человека как биологического организма.

На них влияют следующие группы факторов:

- Абиотические - неживая природа (климат, атмосфера, литосфера, гидросфера).

- Биотические - отличные от человека живые организмы, являющиеся его «соседями».

- Антропогенные - деятельность человечества.

Рассмотренные пять видов расшифровки аббревиатуры ОПС - это лишь наиболее известные варианты. На самом деле способов трактовки данного сокращения - несколько десятков. По этой причине, сталкиваясь с этим буквосочетанием, всегда нужно уточнить контекст, чтобы не попасть в нелепую ситуацию.

На сегодняшний день любой работающий человек расчитывает на получение достойной пенсии. Для того чтобы ее получить, необходимо официально работать и платить налоги. Каждый гражданин нашей страны слышал такой термин, как страховые взносы на ОПС. Что это такое? На протяжении всей своей жизни мы работаем и отчисляем часть своей заработной платы в Пенсионный фонд. Из этих отчислений формируется пенсия людей преклонного возраста, вышедших на заслуженный отдых по выслуге лет, а также людей с ограниченным физическими возможностями. Таким образом, страховые взносы ОПС, что это такое, будет более подробно рассмотрено далее, являются гарантией нашей безбедной старости.

Общая информация

Государство имеет перед своим народом определенные социальные обязательства, на выполнение которых ему необходимы финансовые средства. Однако невозможно просто взять и напечатать деньги, поскольку Центральный банк может печатать рубли только за счет эмиссии иностранных валют. Таким образом, чтобы платить заработные платы государственным служащим, стипендии, пенсии и производить различные социальные выплаты, работодатели отчисляют определенный процент от заработной платы наемного персонала в государственный бюджет.

При этом для каждой категории расходов формируется свой фонд, который формирует бюджет и отвечает за выполнение социальных обязательств. Страховые взносы ОПС, что это такое уже было рассмотрено ранее, отчисляются в Пенсионный фонд. Страховые пенсионные взносы, на базе которых создается пенсионный бюджет, отчисляются работодателями в процентном отношении к заработной плате наемного сотрудника, но при всем этом не отнимаются от нее, а считаются отдельной статьей расходов страховщика.

Основные принципы ОПС

ОПС - это система, созданная государством с целью компенсации гражданам, вышедшим на пенсию, части потерянного дохода. Эти граждане относятся к категории застрахованных лиц.

Принципы функционирования ОПС основаны на индивидуальном учете трудовой деятельности каждого гражданина, что позволяет государству:

- вести учет страховых поступлений на лицевой счет каждого гражданина;

- осуществлять мониторинг трудоустройства гражданина и продолжительность работы на нем;

- определять количество пенсионных баллов, на основании которых и рассчитывается размер заслуженной пенсии.

Страховые выплаты производятся всем гражданам, которые вышли на пенсию в результате достижения пенсионного возраста, приобретения инвалидности или утраты кормильца.

Структура ОПС

Чтобы полностью понимать, как устроена пенсионная система, необходимо иметь представление о структуре ОПС.

Чтобы полностью понимать, как устроена пенсионная система, необходимо иметь представление о структуре ОПС.

С заработной платы каждого официально устроенного работника отчисляются следующие страховые выплаты:

- Страховые взносы на ОПС, что это и зачем мы уже разобрали, - 22% в случае, если размер годовых отчислений не превышает установленный лимит. В противном случае, размер отчислений снижается до 10%.

- Страховые отчисления в связи инвалидности и материнства - 2,9% до момента достижения установленной максимальной величины, после чего сборы прекращают взыматься.

- Сборы на ОМС — 5,1%.

- Отчисления на случай получения травм на производстве — от 0,2 до 8,5 процента. При этом размер страхового взноса в ОПС зависит от рода деятельности.

При этом важно понимать, что, согласно действующему законодательству, данная тарификация будет действовать до конца 2019 года, после чего размер отчислений будет увеличен.

Как происходит формирование Пенсионного фонда

Формирование и расчет Пенсионного фонда имеет некоторые особенности. В текущем году размер страховых отчислений с одного сотрудника на предприятии достигал размера 876 000 рублей, а размер отчисления, превышающего этот лимит, изменялся с 22 до 10 процентов.

Лимит страхования на случай получения травмы и временной потери работоспособности, а также материнства составляет 755 000 рублей, однако при его достижении отчисления прекращаются. Помимо этого, он может быть понижен за счет выплаченных больничных и декретных.

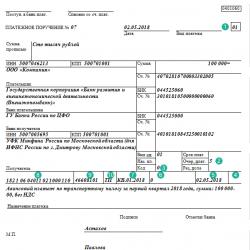

Расчет объема страхового отчисления осуществляется в момент утверждения и начисления заработной платы, а их отчисления происходят ежемесячно. Отчеты в налоговую сдаются поквартально. Передача документов для компаний со штатом сотрудников более 25 человек осуществляется только в электронном виде, а для компаний, в которых меньше наемных работников, доступен бумажный вариант сдачи.

Какие категории граждан обязаны оплачивать страховые взносы

Согласно российскому законодательству, страховые взносы обязаны оплачивать:

Согласно российскому законодательству, страховые взносы обязаны оплачивать:

- Граждане, совершающие выплаты другим лицам.

- Компании, в штате которых числится хотя бы 1 наемный сотрудник.

- Физические лица, не попадающие под категорию ИП.

- Самозанятое население.

На представителей различных категорий налогоплательщиков накладывается обязательство отчислять страховые взносы по каждой категории ОПС. В 2016 году вступил в силу закон, согласно которому, самозанятое население определяется в отдельную категорию налогоплательщиков, обязанных отчислять страховые взносы на ОПС, что это и зачем, мы уже рассмотрели, в фиксированном размере.

Как происходит процедура уплаты страховых отчислений

Согласно Налоговому кодексу РФ, страховые взносы на ОПС должны перечисляться 15 числа каждого месяца. Если 15 попадает на праздничный или выходной день, то крайняя точка для оплаты взносов переносится на первый рабочий день. Если по какой-либо причине компания или индивидуальный предприниматель не успели вовремя перечислить страховой взнос, то с них он будет взыскан принудительно регулирующим органом.

Налоговая база формируется следующим образом:

- основной тариф - 22%;

- дополнительный тариф - 10%; начисляется в случае превышения установленного лимита;

- взносы на ОМС - 5,1%.

Стоит отметить, что предельный размер страховой базы, с которого необходимо уплачивать страховые сборы, составляет 796 тысяч рублей.

Порядок начисления страховых взносов

База ОПС определяется для каждого сотрудника отдельно. Взносы должны выплачиваться с момента начала расчетного периода по окончании трудового месяца. При этом размер отчислений является для всех одинаковым, независимо от условий труда. На работников, которые работают на опасном или вредном производстве, никакие льготы не распространяются.

База ОПС определяется для каждого сотрудника отдельно. Взносы должны выплачиваться с момента начала расчетного периода по окончании трудового месяца. При этом размер отчислений является для всех одинаковым, независимо от условий труда. На работников, которые работают на опасном или вредном производстве, никакие льготы не распространяются.

Ведение учета по страховым взносам осуществляется отдельно по каждому виду страхования. Для каждого взноса используется расчетный документ, в котором указывается казначейский счет и КБК. Страховые взносы на ОПС оплачиваются в банке. Если в населенном пункте нет банка, то перечисление страховых взносов может осуществляться через кассу местной администрации или по почте. При этом взносы уплачиваются в полном объеме, без разделения на страховую и накопительную части.

Дополнительные взносы на ОПС

Согласно изменениям в законодательстве, уплата страховых взносов на ОПС для работников, условия труда которых сопряжены с пагубным или негативным воздействием окружающей среды или прочих факторов, осуществляется по дополнительным тарифам.

Согласно изменениям в законодательстве, уплата страховых взносов на ОПС для работников, условия труда которых сопряжены с пагубным или негативным воздействием окружающей среды или прочих факторов, осуществляется по дополнительным тарифам.

Данные меры со стороны государства были приняты для того, чтобы:

- обеспечить более безопасные условия труда для рабочих;

- установить определенный класс условий труда, с целью обеспечения гарантий и выплаты компенсаций соответствующего объема.

Страховые взносы ОПС и ОМС в данном случае рассчитываются, исходя из результатов, полученных во время проведения специальной оценки условий труда.

При расчете действуют следующие правила:

- Если спецоценка была проведена, то размер дополнительного взноса устанавливается, исходя из класса опасности, с которым связано производство. Чем выше он будет, тем большего размера будут страховые взносы.

- Если оценка не проводилась, то базовый тариф равен 9% для Списка 1 и 6% - для всех других списков.

Оценка условий труда должна выполняться работодателем как минимум один раз в 5 лет, а ее проведением должно заниматься руководство предприятия.

Тарифы на ОПС пониженного размера

Страховые взносы на ОПС в фиксированном размере распространяются на всех налогоплательщиков, за исключением нескольких категорий.

Таблица 1. Пониженные тарифы применяются

Размер взноса | |

Для ИП, работающих по патентной системе налогообложения. Для компаний и индивидуальных предпринимателей, работающих по УСН. Организации, деятельность которых связана с фармакологической сферой. Организации, работающие в области науки, культуры и здравоохранения и использующие УСН. Компании, занимающиеся благотворительной деятельностью. |

|

Участники проекта «Сколково». |

|

Компании и ИП, осуществляющие свою деятельность в особых экономических зонах. Компании, работающие в области информационных технологий. Организации, основанные научными учреждениями. |

|

Страхователи, работающие в Крыму и Севастополе, а также в зонах с опережающей развитие экономикой. Компании и ИП, зарегистрированные в свободном порту Владивостока. |

Страховые взносы на выплату ОПС могут быть отменены в случае достижения перечисленными в таблице категорий налогоплательщиками лимита взносооблагаемой базы.

Освобождение от уплаты взносов на ОПС

Представители малого бизнеса, зарегистрированные как ИП и уплачивающие страховые взносы за себя, могут быть освобождены от налогов за периоды, в которые они не осуществляли никакой предпринимательской деятельности. Здесь стоит отметить, что возможность получения налоговых льгот доступна не только самозанятому населению, но и представителям других категорий налогоплательщиков.

Представители малого бизнеса, зарегистрированные как ИП и уплачивающие страховые взносы за себя, могут быть освобождены от налогов за периоды, в которые они не осуществляли никакой предпринимательской деятельности. Здесь стоит отметить, что возможность получения налоговых льгот доступна не только самозанятому населению, но и представителям других категорий налогоплательщиков.

Законными основаниями, которые предоставляют возможность отменить страховые взносы на ОПС, уплачиваемые в ИФНС, являются:

- Прохождение срочной воинской службы.

- Уход за ребенком в возрасте до 1,5 лет.

- Уход за лицом с ограниченными физическими способностями или за пожилым человеком, возрастом от 80 лет.

- Проживание с военнослужащим на протяжении пяти лет, если по месту пребывания нет возможности трудоустройства.

- Пребывание на протяжении 5 лет за границей с супругом, работающим в дипломатическом представительстве и пребывающим на территории другой страны по долгу службы.

Стоит отметить, что во всех перечисленных случаях, периоды засчитываются в трудовой стаж наравне с обычными, когда взносы на ОПС отчислялись в пенсионный фонд.

Действующая тарификация для ИП, не имеющих наемного персонала

Индивидуальные предприниматели, которые работают без привлечения наемного труда и получают доход от своей деятельности, также относятся к категории налогоплательщиков, однако для них действует другая тарификация.

Индивидуальные предприниматели, которые работают без привлечения наемного труда и получают доход от своей деятельности, также относятся к категории налогоплательщиков, однако для них действует другая тарификация.

Расчет объема взноса осуществляется на основании годового дохода и составляет:

- Если годовой доход менее 300 тысяч рублей, то взнос является фиксированным и составляет 26%.

- Если годовой доход превышает установленный лимит, то ИП должны отчислять взносы в размере 27%.

Данная тарификация действует для всех индивидуальных предпринимателей, за исключением категорий, попадающих под государственные льготы.