Анализ финансовой устойчивости кратко. Статистический анализ финансовой устойчивости предприятия

Финансовое состояние предприятия с точки зрения долгосрочной перспективы характеризуется стабильностью основной деятельности, степенью зависимости от кредиторов и инвесторов. Важнейшей чертою, выражающей степень такой зависимости, является структура источников средств (капитала), а также обеспеченность запасов и затрат источниками их формирования. Финансовая устойчивость – состояние финансовых ресурсов предприятия, которое обеспечивает рост его деловой активности при сохранении платежеспособности в условиях допустимого уровня риска.

Основными направлениями анализа финансовой устойчивости предприятия являются: определение типа финансовой устойчивости с точки зрения возможности формирования запасов и затрат за счет «нормальных» источников финансирования, анализ структуры капитала, выявление рациональности соотношения собственных и заемных средств и их размещения в активе баланса.

По результатам оценки финансовой устойчивости можно сделать выводы о степени зависимости предприятия от краткосрочных обязательств, об интенсивности использования заемных средств, об уровне долговременной устойчивости предприятия. Анализ финансовой устойчивости предприятия проводится как с помощью абсолютных, так и с помощью относительных показателей.

Абсолютные показателидают возможность определить тип финансовой устойчивости предприятия с точки зрения возможности формирования запасов и затрат за счет нормальных источников финансирования. Такая модель предполагает определенную перегруппировку статей баланса для выделения однородных, с точки зрения сроков возврата, величин заемных средств. Для характеристики источников формирования запасов и затрат используют, как правило, такие показатели, как РК и нормальные источники формирования запасов и затрат (НИФЗ).

Рабочий капитал может быть рассчитан как сумма собственного капитала (СК) и долгосрочных кредитов и займов (ДК) за минусом внеоборотных активов (ВА), т.е.

РК = СК + ДК – ВА.

К НИФЗ относятся рабочий капитал (РК), краткосрочные кредиты банка и займы (ККЗ), расчеты с кредиторами по товарным операциям (РТО), а именно расчеты с поставщиками и подрядчиками, расчеты по векселям к уплате и авансы, полученные от покупателей. Нормальные источники формирования запасов и затрат выражаются формулой: НИФЗ = РК + ККЗ + РТО.

Суть методики, предназначенной для определения возможности обеспечения запасов и затрат нормальными источниками финансирования, заключается в том, что величину запасов и затрат предприятия сравнивают с имеющимися источниками их формирования. При этом величина источников рассчитывается в соответствии с используемой конкретными аналитиками методикой.

В зависимости от полученного в результате расчетов соотношения величины запасов и источников их формирования различают разные типы финансовой устойчивости. Абсолютной финансовой устойчивостьюназывают такое состояние, когда запасы полностью покрываются собственными оборотными средствами, т.е. ЗЗ < РК (запасы и затраты < рабочий капитал). Нормальная финансовая устойчивость – положение, когда предприятие использует для покрытия запасов различные «нормальные» источники средств – собственные и привлеченные. Неустойчивое финансовое положениехарактеризуется тем, что у предприятия не хватает «нормальных» источников средств для формирования запасов и оно вынуждено привлекать дополнительные источники покрытия. В этом случае ЗЗ > НИФЗ. Наконец, критическое финансовое положениеозначает, что у предприятия не только не хватает источников средств для формирования запасов, но и имеются кредиты и займы, не погашенные в срок, а также просроченная кредиторская задолженность. Поэтому одним из ключевых направлений анализа финансовой устойчивости предприятия является анализ структуры капитала, соотношения собственных и заемных средств.

Под влиянием внешней среды и факторов внутрихозяйственной деятельности структура капиталапредприятия претерпевает постоянные изменения. Это, в свою очередь, оказывает непосредственное влияние на его ликвидность и платежеспособность. Так, с уменьшением доли собственного капитала в общей сумме источников средств возрастает риск необеспеченности кредита, растет недоверие банков, партнеров и инвесторов. В то же время предприятие, оценивая альтернативные варианты финансирования своей деятельности, вынуждено будет отдать предпочтение внешним источникам (займам, эмиссии акций и др.)

В этих условиях особенно остро стоит задача оптимизации структуры капиталас целью достижения достаточной рентабельности собственных средств, соответственно, роста уровня дивидендов. Решение поставленной задачи нацелено на поиск такого соотношения заемных и собственных средств, при котором на предприятии может быть достигнут максимальный прирост рентабельности собственного капитала. Важно учитывать при этом конкретные условия и особенности определенного этапа становления или роста хозяйствующего субъекта, возможности его ориентации на сохранение приемлемой степени совокупного риска.

Основные структурные элементы, из которых складывается капитал предприятия, представлены на рис. 7.

Рис. 7. Структура капитала

Две основные составляющие – собственный и заемный капитал не однородны. Они имеют разное экономическое назначение. Каждая по-своему решает задачу обеспечения бесперебойного функционирования предприятия, являясь источником формирования внеоборотных и оборотных активов.

Собственный капиталначинает формироваться в процессе создания предприятия с образования уставного капитала (инвестированные средства). В результате производственно-хозяйственной деятельности появляется нераспределенная прибыль, создаются резервы, появляется так называемый наполненный капитал.В случае нехватки собственных средств предприятие может прибегать к помощи заемного капитала на краткосрочной и долгосрочной основе. Особое внимание следует обратить на такой элемент текущих обязательств, как кредиторская задолженность. В ее состав входят такие неоднородные статьи, как задолженность поставщикам, непогашенные налоговые обязательства перед бюджетом, долги перед рабочими и служащими по оплате труда, полученные авансы и пр.

Основные этапы анализа структуры капитала довольно разнообразны. К ним относится горизонтальный анализ пассивов предприятия, а также их вертикальный анализ с акцентом на способе размещения источников в активе баланса. Большое значение имеет определение факторов, оказывающих влияние на изменение соотношения собственных и заемных средств предприятия с учетом специфики его финансово-хозяйственной деятельности. Весьма важен расчет совокупности относительных показателей (коэффициентов), анализ их динамики, оценка соответствия каждого из них «нормативному» значению.

Следует подчеркнуть, что анализ структуры капитала предприятия осуществляется на основе скорректированных значений собственного и заемного капитала. «Реальный» собственный капитал включает в себя капитал и резервы, доходы будущих периодов, резервы предстоящих расходов, стоимость собственных акций, выкупленных у акционеров, задолженность участников по взносам в уставной капитал, целевые поступления. Вторую часть используемого капитала составляет заемный капитал(скорректированные заемные средства). Сюда относятся долгосрочные и краткосрочные обязательства, целевое финансирование и целевые поступления, доходы будущих периодов, резервы предстоящих расходов.

Проведя структурный анализ капитала, переходят к оценке финансовой устойчивости предприятия на базе ряда коэффициентов, рассчитываемых по данным бухгалтерского баланса. Совокупность этих показателей, используемых как инструмент поиска «болевых точек» в деятельности предприятия, по их экономическому содержанию может быть разбита на две группы. В первую входят коэффициенты капитализации, характеризующие долю заемных средств в общей сумме источников. Вторую группу составляют коэффициенты покрытия, показывающие степень покрытия финансовых расходов за счет прибыли.

Логика работы с показателями финансовой устойчивости предполагает рассмотрение каждого показателя в динамике с точки зрения его соответствия нормальному уровню (нормативу). Она требует также выявления факторов, оказывающих существенное влияние на величину показателя. Понятно, что между ключевыми показателями должна быть установлена необходимая связь. Размеры показателей должны планироваться, а способы достижения заданного значения коэффициентов заранее определяться.

К основным показателям, характеризующим структуру капитала, относятся коэффициент концентрации собственного капитала (финансовой независимости), коэффициент финансовой устойчивости, коэффициент капитализации и др. В целом показатели структуры капитала отражают соотношение собственных и заемных средств в источниках финансирования компании, т.е. отражают степень ее финансовой независимости.

Коэффициент финансовой независимостихарактеризует степень зависимости фирмы от внешних займов. Его еще называют коэффициентом концентрации собственного капитала.Чем ниже значение коэффициента, тем больше займов у компании, тем выше риск неплатежеспособности. Низкое значение коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств. Интерпретация этого показателя зависит от многих факторов. Имеют значение средний уровень этого коэффициента в других отраслях, доступ компании к дополнительным долговым источникам финансирования, особенности текущей производственной деятельности. Рассчитывается он как отношение собственного капитала к общей сумме активов.

Соотношение заемных и собственных источников финансирования является еще одним способом получить представление о финансовой независимости предприятия. Определяется он как отношение заемного капитала к собственному и показывает, сколько заемных средств привлечено на каждый рубль собственных средств. Рост этого показателя в динамике не может трактоваться как положительная тенденция, поскольку свидетельствует об усилении зависимости предприятия от кредиторов и инвесторов.

Коэффициент финансовой устойчивостипоказывает, какая часть активов финансируется за счет устойчивых пассивов (собственного капитала и долгосрочных обязательств). Определяется он как отношение устойчивых пассивов к суммарной величине активов. Значение показателя ниже 0,6 рассматривается как тревожное. Оно предопределяет необходимость детального анализа структуры собственного капитала и условий и размеров долгосрочного заимствования. Оптимальным считается уровень 0,8-0,9.

Коэффициент концентрации привлеченного капитала(коэффициент финансовой зависимости) служит для характеристики структуры капитала компании. Он демонстрирует, какая доля активов предприятия финансируется за счет заемных средств. Нормой можно считать показатель в рамках 0,2-0,5.

Коэффициент капитализации(финансового рычага) показывает, какая часть деятельности предприятия финансируется за счет собственных средств, а какая – за счет заемных. Нормой можно считать 0,2-1,0.

Как было отмечено выше, более глубокая, детальная оценка финансовой устойчивости предприятия предполагает проведение определенной корректировки балансовой величины собственного капитала и, соответственно, заемных средств. Такой подход обусловлен тем, что ряд статей, выделенных в балансе отдельными строками, по экономической сути являются собственными средствами и должны быть присоединены к величине собственного капитала. К таким статьям относят «доходы будущих периодов», «резервы предстоящих расходов» и др., источником формирования которых является прибыль предприятия. Ряд же статей (скажем, «задолженность участников по взносам в уставный капитал») реально уменьшают величину собственного капитала. Все коэффициенты финансовой устойчивости фирмы могут рассматриваться как показатели риска, присущего структуре капитала.

Необходимо подчеркнуть, что не следует буквально воспринимать рекомендуемые значения рассмотренных показателей. В ряде случаев доля собственного капитала в их общем объеме может быть менее половины, и тем не менее такие предприятия будут сохранять достаточно высокую финансовую устойчивость. Это зависит от ряда иных факторов: скорости оборота текущих активов, способа размещения источников средств в активе баланса, от структуры затрат, сложившихся партнерских отношений с кредитными организациями, от деловой репутации предприятия и др. Поэтому значения коэффициентов должны оцениваться в сравнении со среднеотраслевыми данными, в сопоставлении с родственными предприятиями во времени.

Многое зависит и от пользователя информации. Так, поставщики сырья, материалов, товаров, банкиры (кредиторы) с большой долей вероятности предпочтут иметь дело с предприятиями, имеющими высокий удельный вес собственного капитала, обладающими относительной финансовой независимостью. Напротив, акционеры, инвесторы (владельцы предприятия) будут стремиться к обоснованному росту доли заемных средств, привлечению инвестиций.

Словом, при оценке финансовой устойчивости просматриваются некоторые положительные моменты. Можно считать, что в случае принятия правильных решений возможно выравнивание финансового состояния предприятия. Необходимы меры по оптимизации структуры капитала. Следует рассмотреть вопрос о возможности акционирования или о финансовой поддержке предприятия. Получение долгосрочных займов имеет скорее теоретическое значение, учитывая специфику предприятия.

Чтобы ответить на вопросы, насколько предприятие независимо с финансовой точки зрения, растет или снижается уровень его независимости и отвечает ли состояние активов и пассивов предприятия задачам его финансово-хозяйственной деятельности, необходима регулярная оценка степени независимости организации от заемных источников финансирования. Для этого проводится анализ финансовой устойчивости предприятия .

Финансовая устойчивость является отражением стабильного превышения доходов над расходами .

Финансовая устойчивость это характеристика финансовых ресурсов, при котором предприятие, свободно маневрируя денежными средствами, способно путем их эффективного использования обеспечить бесперебойный процесс производства и реализации продукции (работ или услуг) .

При анализе финансовой устойчивости рассматривается зависимость предприятия от заемного капитала.

Анализ финансовой устойчивости позволяет оценить : динамику, состав и структуру источников формирования активов; достаточность капитала организации; потребность в дополнительных источниках финансирования; рациональность привлечения заемных средств; способность предприятия к наращению капитала; степень предпринимательского риска, в частности возможность погашения обязательств перед третьими лицами.

Задачами анализа финансовой устойчивости являются : оценка и прогнозирование показателей финустойчивости; определение резервов улучшения финсостояния предприятия, его устойчивости; разработка конкретных мероприятий, направленных на укрепление финансовой устойчивости предприятия.

Общераспространенная методика анализа включает следующие этапы:

1. Анализ состава и структуры активов и источников их формирования . В большинстве учебников анализ рекомендуют начинать с общего ознакомления с активами и источниками их образования.

2. Анализ обеспеченности запасов источниками их формирования . Соотношение стоимости запасов, затрат и суммы собственных и заемных источников их формирования это один из основных факторов устойчивости финансового состояния предприятия.

Степень обеспеченности запасов источниками формирования выступает в качестве причины той или иной степени текущей платежеспособности (или неплатежеспособности) предприятия.

Для характеристики источников формирования запасов и затрат используется три показателя, которые отражают различные виды источников их формирования:

- Наличие собственных оборотных средств (разница между текущими активами и текущими обязательствами).

- Наличие собственных и долгосрочных заемных источников формирования запасов и затрат, или функционирующий капитал.

- Общая величина основных источников формирования запасов и затрат.

Подробнее о методике анализа финансовой устойчивости с помощью абсолютных показателей изложено в этой статье .

3. Анализ относительных показателей финансовой устойчивости . Устойчивость финансового состояния характеризуется системой относительных показателей, которые рассчитываются в виде соотношений абсолютных показателей актива и пассива баланса.

Коэффициенты устойчивости анализируют, сравнивая их с базисными величинами, а также изучая их динамику за отчётный период и за ряд лет.

Подробно методика расчета коэффициентов приведена .

Отметим что, проведение анализа финансовой устойчивости только на основании коэффициентов без изучения структуры активов и исследования степени сопоставимости активов по срокам их обращения в денежную форму и обязательств по срокам их погашения не позволяет сделать исчерпывающие выводы о финансовой неустойчивости.

Дополнительными показателями, характеризующими финансовую устойчивость, служат: величина чистых активов; финансовый леверидж.

Анализ финансовой устойчивости можно провести, используя Правила проведения арбитражным управляющим финансового анализа, который должен показать наличие или отсутствие у проблемного предприятия возможностей по привлечению дополнительных заемных средств, способность погасить текущие обязательства за счет активов разной степени ликвидности.

Анализ можно провести, используя методику, приведенную в приказе Минрегиона РФ от 17.04.2010 №173.

Для анализа финансовой устойчивости банка необходимо использовать методику, утвержденную указаниями Банка России от 11.06.2014 №3277-У. Также регламентирована методика оценки для жилищных накопительных кооперативов (Постановление Правительства РФ от 28.01.2006 №46) и застройщиков - Постановление Правительства РФ от 21.04.2006 №233.

Для оценки финансовой устойчивости субъектов страхового дела следует руководствоваться Законом от 27.11.1992 №4015-1, Положением о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязательств, утвержденным указанием Центробанка от 28 июля 2015 г. №3743-У.

Литература:

- Анализ хозяйственной деятельности: Учебное пособие / Г.В. Савицкая, - 6-e изд., испр. и доп. - М.: НИЦ Инфра-М, 2013 год

- Беспалов М.В. Оценка финансовой устойчивости организации по данным годовой бухгалтерской отчетности // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. 2011. №4.

- Коробейникова Л.С., Кривошеев А.В. Система комплексного экономического анализа финансовой устойчивости организации // Апрельские научные чтения имени профессора Л.Т. Гиляровской: Материалы III Международной научно-практической конференции. Воронеж: Воронежский государственный университет, 2014. с. 196-199.

- Любушин Н.П., Бабичева Н.Э., Галушкина А.И., Козлова Л.В. Анализ методов и моделей оценки финансовой устойчивости организации // Экономический анализ: теория и практика. 2010. №1. с. 3-11.

- Шеремет А.Д., Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций.- М.: ИНФРА-М. 2009.

- Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций, утв. Госкомстатом России 28.11.2002.

Сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого риска.

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествовавшего этой дате. Недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.

Финансовая устойчивость организации характеризуется системой абсолютных и относительных показателей.

Анализ абсолютных показателей финансовой устойчивости

В ходе производственной деятельности на предприятии идет постоянное формирование запасов товарно-материальных ценностей. Для этого предприятие использует наряду с собственными оборотными средствами еще и заемные средства. Анализируя соответствие или несоответствие средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости.

(СОС) рассчитываются по формуле:

СОС = СК – ВОА,

где СК - собственный капитал (раздел III баланса «Капитал и резервы»);

BOA - внеоборотные активы (раздел I баланса).

Собственные и долгосрочные заемные источники (СДИ) рассчитываются по формуле:

СДИ = СК-ВОА + ДКЗ

СДИ = СОС + ДКЗ,

где ДО - долгосрочные обязательства (раздел IV баланса «Долгосрочные обязательства»).

Общая величина основных источников (ОИ) рассчитывается по формуле:

ОИ = СДИ + КЗС,

где КЗС - краткосрочные заемные средства (с.1510 раздела V баланса «Краткосрочные обязательства»).

Обобщающим абсолютным показателем финансовой устойчивости является излишек или недостаток источников формирования оборотных активов. Анализ можно проводить либо по всем оборотным активам, либо по их основному элементу – запасам и затратам (в торговле – по товарным запасам).

В результате можно определить три показателя обеспеченности запасов источниками их финансирования:

1) излишек (+), недостаток (-) собственных оборотных средств (∆СОС):

∆СОС = СОС – З,

где 3 - запасы;

2) излишек (+), недостаток (-) собственных и долгосрочных источников финансирования запасов (∆СДИ):

∆СДИ = СДИ – 3;

3) излишек (+), недостаток (-) общей величины основных источников покрытия запасов (∆ОИ):

∆ОИ = ОИЗ – 3.

Приведенные показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехфакторную модель:

М = (∆СОС; ∆СДИ; ∆ОИ).

Данная модель характеризует тип финансовой устойчивости предприятия. На практике встречаются четыре типа финансовой устойчивости (табл. 3).

Таблица 3 – Типы финансовой устойчивости предприятия

| Тип финансовой устойчивости | Трехмерная модель | Источник финансирования запасов | Краткая характеристика финансовой устойчивости |

| Абсолютная финансовая устойчивость | М = (1,1,1) | Собственные оборотные средства | Высокий уровень платежеспособности Предприятие не зависит от внешних кредиторов |

| Нормальная финансовая устойчивость | М = (0,1,1) | Собственные оборотные средства плюс долгосрочные кредиты и займы | Нормальная платежеспособность. Рациональное использование заемных средств. Высокая доходность текущей деятельности |

| М = (0,0,1) | Собственные оборотные средства плюс долгосрочные кредиты и займы плюс краткосрочные кредиты и займы | Нарушение нормальной платежеспособности. Возникает необходимость привлечения дополнительных источников финансирования. Возможно восстановление платежеспособности | |

| Кризисное (критическое) финансовое состояние | М = (0, 0, 0) | Предприятие полностью неплатежеспособно и находится на грани банкротства |

Абсолютную финансовую устойчивость можно представить в виде следующей формулы:

М 1 = (1, 1, 1), т.е. ∆СОС > 0; ∆СДИ > 0; ∆ОИЗ > 0.

Этот вид финансовой устойчивости (М 1) в современной России встречается очень редко.

Нормальную финансовую устойчивость выражает формула

М 2 = (0,1,1), т.е. ∆СОС < 0; ∆СДИ > 0; ∆ОИЗ > 0.

Такая устойчивость гарантирует выполнение финансовых обязательств предприятия.

Неустойчивое финансовое состояние устанавливается по формуле

М 3 = (0,0,1), т.е. ∆СОС < 0; ∆СДИ < 0; ∆ОИЗ > 0.

Кризисное финансовое положение можно представить в следующем виде:

М 4 = (0,0,0), т.е. ∆СОС < 0; ∆СДИ < 0; ∆ОИЗ < 0.

При данной ситуации предприятие является полностью неплатежеспособным и находится на грани банкротства, так как ключевой элемент оборотных активов «Запасы» не обеспечен источниками финансирования.

Анализ финансовой устойчивости организации с помощью абсолютных показателей можно представить в виде таблицы 4.

Таблица 4 – Анализ абсолютных показателей финансовой устойчивости организации

Анализ относительных показателей финансовой устойчивости

Устойчивость финансового состояния наряду с абсолютными величинами характеризуется системой финансовых коэффициентов. Они рассчитываются в виде соотношения абсолютных показателей актива и пассива баланса. Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, изучении их динамики за отчетный период и за ряд лет.

К таким коэффициентам относятся коэффициенты, представленные в табл. 5.

Таблица 5 – Коэффициенты, характеризующие финансовую устойчивость предприятия

Продолжение таблицы 5

| А | |||

| 2. Коэффициент задолженности (финансового риска, финансовой активности) (К з) | Соотношение между заемными и собственными средствами | где ЗК – заемный капитал | Рекомендуемое значение показателя – 0,7. |

| 3. Коэффициент самофинансирова-ния (К сф) | Соотношение между собственными и заемными средствами | Рекомендуемое значение 1,0. Указывает на возможность покрытия собственным капиталом заемных средств. | |

| 4. Коэффициент финансовой напряженности (финансовой зависимости, концентрации заемного капитала) (К ф.напр.) | Долю заемных средств в валюте баланса заемщика | | Не более 0,5. Превышение верхней границы свидетельствует о большей зависимости предприятия от внешних финансовых источников |

| 5. Коэффициент финансовой устойчивости (К ф.уст.) | Удельный вес источников финансирования, которые могут быть использованы длительное время | | Рекомендуемое значение данного коэффициента 0,7 – 0,9 |

| 6. Коэффициент маневренности (К м) | Долю собственных оборотных средств в собственном капитале | , где СОС – собственные оборотные средства | Рекомендуемое значение 0,2 – 0,5. Чем ближе значение показателя к верхней границе, тем больше у предприятия финансовых возможностей для маневра |

| 7. Коэффициент инвестирования (индекс постоянного актива) (К и) | Долю внеоборотных активов в величине собственных источников средств. | где ВОА – внеоборотные активы | Рекомендуемое значение 1. |

| 7. Коэффициент обеспеченности собственными оборотными средствами (К об.СОС) | Долю собственных оборотных средств (чистого оборотного капитала) в оборотных активах | | Рекомендуемое значение показателя 0,1 (или 10%) Чем выше показатель, тем больше возможностей у предприятия в проведении независимой финансовой политики |

| 8. Коэффициент соотношения мобильных и иммобилизованных активов (К с) | Сколько оборотных активов приходится на каждый рубль внеоборотных активов | Индивидуален для каждого предприятия. Чем выше значение показателя, тем больше средств авансируется в оборотные (мобильные) активы |

Окончание таблицы 5

По каждому из коэффициентов излагают: что показывают расчетные данные, их абсолютные отклонения, причины изменений и как это отражается на развитии бизнеса.

Для анализа можно воспользоваться таблицей 6.

Таблица 6 – Анализ относительных показателей финансовой устойчивости организации

| Показатель | Оптимальное значение | На начало периода | На конец периода | Изменение, +/- | |

| Коэффициент автономии | >0,5 | ||||

| Коэффициент финансовой устойчивости | 0,7 | ||||

| Коэффициент задолженности | ≤0,7 | ||||

| Коэффициент соотношения кредиторской и дебиторской задолженности | - | ||||

| Коэффициент маневренности | 0,2–0,5 | ||||

| Коэффициент обеспеченности оборотных активов собственными средствами | >0,1 | ||||

| Коэффициент инвестирования | 1 | ||||

| … |

4. Анализ ликвидности и платёжеспособности организации

Платежеспособность означает наличие у организации денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности.

Чем значительнее размер денежных средств на счетах, тем с большей вероятностью можно утверждать, что организация располагает достаточными средствами для текущих расчетов и платежей. Однако, наличие небольших остатков денежных средств на счетах и в кассе не всегда означает, что организация неплатежеспособна: средства могут поступить в течение ближайших дней, краткосрочные финансовые вложения можно легко перевести в денежную форму.

Оценка платежеспособности дается на конкретную дату.

Организация считается платежеспособной, если имеющиеся у неё денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и дебиторская задолженность (реальная к взысканию) покрывают её краткосрочные обязательства – краткосрочные ссуды, кредиторскую задолженность, временные заимствования и др.

Ликвидность баланса означает степень покрытия обязательств организации её активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств.

Ликвидность активов – величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Ликвидность организации – более общее понятие, чем ликвидность баланса. Ликвидность баланса предполагает изыскание платежных средств за счет внутренних источников (реализация активов), но организация может привлекать заемные средства при условии её кредитоспособности, высокого уровня инвестиционной привлекательности и соответствующего имиджа.

От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективы. Ликвидность баланса является основой платежеспособности и ликвидности организации. Ликвидность – это способ поддержания платежеспособности.

Для удобства анализа ликвидности баланса активы и пассивы предварительно группируются.

Активы группируются по степени их ликвидности и располагаются в порядке снижения их ликвидности:

А1 - наиболее ликвидные активы – денежные средства и краткосрочные финансовые вложения;

А2 - быстро реализуемые активы – краткосрочная дебиторская задолженность;

А3 - медленно реализуемые активы – долгосрочные финансовые вложения, запасы, НДС, долгосрочная дебиторская задолженность, прочие оборотные активы;

А4 - труднореализуемые активы – внеоборотные активы.

Обязательства группируются по срокам их погашения и располагаются в порядке возрастания сроков:

П1 - наиболее срочные обязательства – кредиторская задолженность;

П2 - краткосрочные пассивы – краткосрочные кредиты и займы, задолженность участникам по выплате доходов, прочие краткосрочные обязательства;

П3 - долгосрочные пассивы – долгосрочные обязательства;

П4 - постоянные пассивы – капитал и резервы (III раздел пассива баланса), доходы будущих периодов, резервы предстоящих расходов.

Для анализа ликвидности баланса составляется таблица 7. В графы этой таблицы фиксируются данные на начало и конец отчетного периода из сравнительного аналитического баланса по группам актива и пассива. При сопоставлении итогов этих групп определяются абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода.

Таблица 7 – Анализ ликвидности баланса организации

| Актив | На начало периода | На конец периода | Пассив | На начало периода | На конец периода | Платежный излишек или недостаток | |

| 7=2-5 | 8=3-6 | ||||||

| А1 Наиболее ликвидные активы | П1 Наиболее срочные обязательства | ||||||

| А2 Быстро реализуемые активы | П2 Краткосрочные пассивы | ||||||

| А3 Медленно реализуемые активы | П3 Долгосрочные пассивы | ||||||

| А4 Трудно реализуемые активы | П4 Постоянные пассивы | ||||||

| Баланс | Баланс |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если выполняются соотношения:

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива:

– если выполняется неравенство А1 ≥ П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно абсолютно ликвидных активов для покрытия наиболее срочных обязательств;

– если выполняется неравенство А2 ≥ П2 , то быстрореализуемые активы превышают краткосрочные пассивы, и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит;

– если выполняется неравенство А3 ≥ П3 , то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Выполнение первых трех условий приводит автоматически к выполнению условия А4 ≤ П4. Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации – наличии у нее собственных оборотных средств.

Баланс считается абсолютно ликвидным, а организация платежеспособной, если одновременно выполняются следующие условия:

A1 П1, A2 П2, A3 П3, А4 < П4.

Обязательным условием абсолютной ликвидности баланса является выполнение первых трех неравенств. Четвертое неравенство носит балансирующий характер. Его выполнение свидетельствует, как было уже отмечено, о соблюдении минимального условия финансовой устойчивости организации – наличии у нее собственных оборотных средств. Теоретически дефицит средств по одной группе активов компенсируется избытком по другой, однако на практике менее ликвидные активы не могут заменить более ликвидные средства. Поэтому, если любое из неравенств имеет знак, противоположный зафиксированному в оптимальном варианте, то ликвидность баланса отличается от абсолютной.

В реальной действительности выполнения всех четырех неравенств практически не бывает. В этом случае производится сопоставление наиболее ликвидных средств и быстро реализуемых активов с первыми двумя группами пассивов, то есть с наиболее срочными обязательствам и краткосрочными пассивами, которое позволяет выяснить текущую ликвидность (ТЛ), свидетельствующую о платежеспособности или неплатежеспособности предприятия на ближайший промежуток времени:

ТЛ = (А1 + А2) – (П1 + П2).

Сравнение третьей группы активов с третьей группой обязательств показывает перспективную ликвидность (ПЛ), то есть прогноз платежеспособности предприятия:

ПЛ = А3 – П3.

Таким образом, если ликвидность баланса отличается от абсолютной ликвидности баланса, ее можно признать нормальной при соблюдении следующих соотношений:

(А1 + А2) ≥ (П1 + П2); А3 ≥ П3; А4 ≤ П4.

На практике могут встречаться следующие типы возможных ситуаций:

а) А1 > П1; А2 < П2; А3 > П3; А4 < П4 при (А1 + А2) < (П1 + П2)

или А1 > П1; А2 < П2; А3 < П3; А4 < П4 при (А1 + А2) > (П1 + П2).

Имеет место эпизодическая неплатежеспособность и финансовая неустойчивость предприятия.

б) А1 > П1; А2 < П2; А3 < П3; А4 < П4 при (А1 + А2) < (П1 + П2)

или А1 < П1; А2 > П2; А3 < П3; А4 > П4 при (А1 + А2) < (П1 + П2).

Имеет место усиление неплатежеспособности и финансовой неустойчивости предприятия.

в) А1 < П1; А2 < П2; А3 > П3; А4 > П4 (А4 < П4) – имеет место хроническая неплатежеспособность и финансовая неустойчивость предприятия.

г) А1 < П1; А2 < П2; А3 < П3; А4 > П4 – имеет место кризисное финансовое состояние предприятия, близкое к банкротству.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. В целях детального анализа ликвидности применяются относительные показатели .

Относительные финансовые показатели (коэффициенты) используются для оценки перспективной платежеспособности. Метод коэффициентов служит для быстрой оценки способности предприятия выполнять свои краткосрочные обязательства.

Относительные показатели ликвидности и платежеспособности приведены в таблице 8.

Таблица 8 – Финансовые коэффициенты, применяемые для оценки ликвидности и платежеспособности предприятия

| Коэффициент | Формула расчета | Характеристика | Рекомендуемое значение |

| Коэффициент текущей ликвидности (покрытия) | | Показывает достаточность оборотных средств, которые могут быть использованы предприятием для погашения своих обязательств. Характеризует ожидаемую платежеспособность на период, равный средней продолжительности одного оборота всех оборотных средств | 1,5≤ Кп ≤2 |

| Коэффициент критической (быстрой, срочной) ликвидности | Показывает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Характеризует ожидаемую платежеспособность на период, равный средней продолжительности одного оборота дебиторской задолженности. | Ккл ≥ 0,7-1 | |

| Коэффициент абсолютной ликвидности | Показывает какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Характеризует мгновенную ликвидность (платежеспособность) организации на момент составления баланса. | Кал ≥0,2-0,5 | |

| Общий коэффициент ликвидности баланса | | Применяется для комплексной оценки ликвидности баланса в целом | Кол ≥ 1 |

| Коэффициент задолженности | | Показывает сколько долгосрочных обязательств приходится на 1 рубль, вложенный в активы предприятия | Кз < 0,38 |

| Коэффициент «цены» ликвидации | | Определяет, в какой степени будут покрыты все внешние обязательства предприятия | Кцл ≥ 1 |

| Коэффициент перспективной платеже-способности | Определяет прогноз платежеспособности предприятия на основе сопоставления будущих платежей и предстоящих поступлений | Рост данного показателя в динамике трудно оценить однозначно | |

| Коэффициент общей платеже- способности | Устанавливает долю покрытия кредитов и займов за счет материальных нематериальных активов | - |

Для расчета и оценки показателей ликвидности составляется аналитическая таблица. Динамика показателей характеризуется величинами абсолютной и относительной разницы, при этом относительная величина рассчитывается как процентное отношение абсолютного отклонения к значению на начало периода.

Анализ можно провести с помощью табл. 9.

Таблица 9 – Динамика показателей ликвидности организации

С целью разработки прогноза платежеспособности организации рассчитывают коэффициент восстановления (утраты) платежеспособности по формуле:

где К тл.к, К тл.н – коэффициенты текущей ликвидности соответственно на начало и конец периода;

6(3) – период восстановления (утраты) платежеспособности, месяцы; период восстановления платежеспособности – 6 месяцев, период утраты – 3 месяца.

Т – продолжительность отчетного периода, месяцы.

Коэффициент восстановления платежеспособности, имеющий значения больше 1, свидетельствует о наличие тенденции восстановления платежеспособности организации в течение 6 месяцев, значение коэффициента меньше 1 показывает отсутствие такой возможности. Коэффициент утраты платежеспособности, имеющий значение меньше 1, свидетельствует о наличии тенденций утраты платежеспособности данной организации в течение трех месяцев, значение коэффициента больше 1 говорит об отсутствии подобных тенденций.

Прогноз изменения платежеспособности предприятия можно строить с помощью коэффициента восстановления (утраты) платежеспособности также на основе значений коэффициентов абсолютной ликвидности, текущей ликвидности, общей платежеспособности и их нормативных значений. При этом возможны вариации продолжительности периода восстановления (утраты) платежеспособности (ликвидности) в зависимости от целей анализа.

Финансовую устойчивость следует понимать как способность наращивать достигнутый уровень деловой активности и эффективности бизнеса, гарантируя при этом платежеспособность, повышая инвестиционную привлекательность в границах допустимого уровня риска.

Задача обеспечения финансовой устойчивости состоит в том, чтобы в основе политики финансирования бизнеса соблюдался баланс между наращением объема финансовых ресурсов и сопутствующим этому процессу ростом финансовой зависимости, с одной стороны, и достижением такого прироста отдачи (эффективности) финансовых ресурсов, который мог бы компенсировать усиление финансовых рисков, с другой стороны. Для предотвращения (или, по крайней мере, минимизации) финансовых рисков необходимо соблюдать обязательное в финансовом планировании требование осмотрительности, соблюдение которого может выражаться в формировании различных внутренних резервов на случай возникновения непредвиденных обстоятельств, которые могли бы привести к утрате финансовой устойчивости.

Главное условие обеспечения финансовой устойчивости организации - рост объема продаж, который является источником покрытия текущих затрат, формирует необходимую для нормального функционирования величину прибыли. Благодаря росту прибыли укрепляется финансовое положение организации, появляются возможности расширения бизнеса, вложения средств в совершенствование материально-технической базы, освоение новых технологий и пр.

Анализ финансовой устойчивости организации позволяет сфор-мировать представление об истинном финансовом положении и оценить финансовые риски, сопутствующие ее деятельности.

Финансовое положение организации оценивается по состоянию на отчетную дату по данным бухгалтерской отчетности, и в первую очередь бухгалтерского баланса. Первичным проявлением неудовлетворительного финансового состояния организации считается наличие непокрытого чистого убытка (строка 470 баланса), чистого убытка отчетного и предыдущего года (строка 190 отчета о прибылях и убытках); устойчивое снижение валюты баланса (отрицательная динамика показателей баланса по строке 300 или 700); просроченная кредиторская задолженность, не погашенные в срок займы и кредиты (информация об этих показателях должна быть раскрыта в пояснениях к финансовой отчетности организации).

Для получения адекватных выводов об уровне финансовой устойчивости организации целесообразно пользоваться данными отчетности за 2-3 года, чтобы отличить разовую неустойчивость, вызываемую зачастую случайными факторами, от хронической, причины которой следует искать в производственно-хозяйственной деятельности, уровне управления, в том числе и уровне финансового менеджмента организации.

В рамках анализа финансовой отчетности о высоком уровне финансовой устойчивости организации будут свидетельствовать высокие значения показателей, отражающих платежеспособность; ликвидность баланса; кредитоспособность; оборачиваемость средств; рентабельность .

Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования, т. е. насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности.

Финансовую устойчивость характеризуют коэффициенты, для расчета которых используются данные обо всех источниках средств организации (рис. 2.2).

Рис. 2.2. Источники средств организации

Показатели, которые характеризуют независимость по каждому элементу активов и по имущественному в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

На практике следует соблюдать следующее соотношение:

Оборотные активы < Собственный капитал х 2 - Внеоборотные активы (2.8)

Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников.

1) Определяется наличие собственных оборотных средств на конец расчетного периода (СОС):

СОС = СК - ВОА = стр.490 - стр.190, (2.9)

где СК - собственный капитал; ВОА - внеоборотные активы.

2) Наличие собственных и долгосрочных заемных источников формирования запасов или функционирующий капитал (КФ):

КФ = (СК + ДО) - ВОА= (стр. 490 + стр.590) - стр.190, (2.10)

где СК - собственный капитал; ДО - долгосрочные обязательства; ВОА - внеоборотные активы.

3) Общая величина основных источников формирования запасов и затрат (ВИ):

ВИ = (СК + ДО + КО) - ВОА = (стр.490+стр.590+стр.610) - стр. 190, (2.11)

где СК - собственный капитал; ДО - долгосрочные обязательства; ВОА - внеоборотные активы; КО - краткосрочные обязательства.

Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов источниками формирования.

1) Излишек (+) или недостаток (-) СОС.

СОС = СОС - Зп = стр.490 - стр.190 - стр.210, (2.12)

где Зп- общая величина запасов.

2) Излишек или недостаток собственных и долгосрочных заемных источников формирования запасов (СД):

СД = КФ - Зп = (стр. 490 + стр.590) - стр.190 -стр.210. (2.13)

3) Излишек (+) или недостаток (-) общей величины основных источников покрытия запасов (ОИ):

ОИ = ВИ- Зп = (стр.490 + стр.590+стр.610) - стр.190 - стр.210. (2.14)

По трем показателям?СОС, ?СД, ?ОИ по обеспеченности запасов источниками формирования можно сделать вывод о том, что у предприятия хроническая нехватка финансирования, т. е. постоянно увеличиваются запасы при необеспеченности средствами.

Приведенные показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехфакторную модель

М = (?СОС, ?СД, ?ОИ). (2.15)

Данная модель характеризует тип финансовой устойчивости предприятия. На практике встречаются четыре типа финансовой устойчивости (табл. 2.3).

Таблица 2.3

Типы финансовой устойчивости предприятия

| Тип финансовой устойчивости | Трехмерная модель | Источники финансирования запасов | Краткая характеристика финансовой устойчивости |

| Абсолютная | М = (1,1,1) ?СОС ≥ 0, ?СД ≥ 0, ?ОИ ≥ 0 | Собственный оборотный капитал (чистый оборотный капитал). | Высокий уровень платежеспособности. Предприятие не зависит от внешних кредиторов. |

| Нормальная | М = (0,1,1) ?СОС < 0, ?СД ≥ 0, ?ОИ ≥ 0 | Собственные оборотные средства и долгосрочные обязательства (долгосрочные кредиты и займы). | Гарантирует выполнение обязательств. Нормальная платежеспособность, рациональное использование заемных средств, высокая доходность текущей деятельности. |

| Неустойчивое финансовое состояние | М = (0,0,1) ?СОС < 0, ?СД < 0, ?ОИ ≥ 0 | Собственные оборотные средства и долгосрочные обязательства (долгосрочные кредиты и займы), краткосрочные кредиты и займы. | Нарушение нормальной платежеспособности, возникает необходимость привлечения доп. источников финансирования, возможно восстановление платежеспособности. |

| Кризисное финансовое состояние | М = (0,0,0) ?СОС < 0, ?СД < 0, ?ОИ < 0 | — | Предприятие полностью неплатежеспособно и находится на грани банкротства. |

Наиболее точным способом оценки финансовой устойчивости является расчет коэффициентов финансовой устойчивости, которые отражают структуру капитала и степень задолженности организации перед кредиторами. К ним относятся: коэффициент капитализации (плечо финансового рычага), коэффициент обеспеченности собственными источниками финансирования, коэффициент финансовой независимости (автономии), коэффициент финансирования, коэффициент финансовой устойчивости. Коэффициенты финансовой устойчивости, их формулы расчета, нормативное значение и разъяснения приведены в таблице 2.4.

Таблица 2.4

Показатели финансовой устойчивости

| Наименование показателя | Способ расчета | Нормальное ограничение | Пояснения |

| Коэффициент капитализации (плечо финансового рычага) | U1 = ЗК / СК = (стр.590+стр.690) / стр.490 | Не выше 1,5 | Показывает, сколько заемных средств организация привлекла на руб. вложенных в активы собственных средств |

| Коэффициент обеспеченности собственными источниками финансирования | U2 = (СК - ВОА) / ОА = (стр.490 - стр.190) / стр.290, где ОА - оборотные активы | Нижняя граница 0,1; Оптимальное U2 ≥ 0,5 | Показывает, какая часть оборотных активов финансируется за счет собственных источников |

| Коэффициент финансовой Независимости (автономии) | U3 = СК / ВБ = стр.490 / стр.700, где ВБ - валюта баланса | 0,4 ≤ U3 ≤ 0,6 | Показывает удельный вес собственных средств в общей сумме источников финансирования |

| Коэффициент финансирования | U4 = СК / ЗК = стр.490 / (стр.590 +стр.690) | U4 ≥ 0,7; Оптимальное = 1,5 | Показывает, какая часть деятельности финансируется за счет собственных средств, а какая - за счет заемных средств |

| Коэффициент финансовой устойчивости | U5 = (СК + ДО) / ВБ = (стр.490+стр.590) / стр.700 | U5 ≥ 0,6 | Показывает, какая часть актива финансируется за счет устойчивых источников |

Значение коэффициента финансовой устойчивости показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время.

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Национальный Открытый Институт России

г. Санкт-Петербург

КУРСОВАЯ РАБОТА

Дисциплина : Анализ финансовой отчетности

Анализ финансовой устойчивости предприятия

Студента (-ки) группы

МУ 001с/2чл

Катуниной Т.В.

Проверил _____________________

Дата__________________________

Оценка________________________

Санкт-Петербург, 2013

- ВВЕДЕНИЕ

- ГЛАВА 2. АНАЛИЗ И ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ

- 2.1 Экономико-организационная характеристика предприятия ООО «ТКО»

- ЗАКЛЮЧЕНИЕ

- СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Финансовое состояние организации - это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени.

Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Следовательно, финансовая устойчивость предприятия - это способность субъекта хозяйствования функционировать и развиваться, сохранять равновесия своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска.

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия.

Для достижения финансовой устойчивости необходим вполне конкретный размер собственного капитала, допустимое соотношение собственного и заемного капитала, финансовых и нефинансовых активов. В этом случае соблюдается и условие рентабельности предприятия, и его финансовой устойчивости. В свою очередь, структура собственного капитала становится благоприятной для экономического роста, а собственные резервы в денежной форме достаточны для погашения долгов и обязательств.

Анализ финансовой устойчивости любого хозяйствующего субъекта является важнейшей характеристикой его деятельности и финансово-экономического благополучия, характеризует результат его текущего, инвестиционного и финансового развития, содержит необходимую информацию для инвестора, а также отражает способность предприятия отвечать по своим долгам и обязательствам и устанавливает размеры источников для дальнейшего развития.

Предметом исследования работы финансово-экономическая деятельность предприятия.

Объект исследования - ООО «Транспортная Компания Отеля», в дальнейшем в тексте диплома ООО «ТКО»

Целью работы является разработка мероприятий по повышению финансовой устойчивости предприятия.

Задачи работы:

1) рассмотреть теоретические основы повышения финансовой устойчивости предприятия

2) проанализировать финансовое состояние ООО «ТКО»

3) разработать мероприятия по повышению финансовой устойчивости ООО «ТКО»

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

финансовый анализ устойчивость

1.1 Предмет, содержание и задачи анализа финансового состояния предприятия

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансовыми ресурсами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные.

Финансовое состояние компании - это способность компании финансировать свою деятельность. Финансовое состояние характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования предприятия, целесообразностью их размещения и эффективностью использования, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платежеспособностью и финансовой устойчивостью. Бухалков М.И. Внутрифирменное планирование: Учеб. - М.: Инфра-М, 2009. - С.136-137.

Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе свидетельствует о его хорошем финансовом состоянии. Финансовое состояние может быть устойчивым, неустойчивым и кризисным.

Финансовое состояние компании определяется результатами его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение компании. И, наоборот, в результате недовыполнения плана по производству и реализации продукции (работ, услуг) происходит повышение себестоимости единицы продукции, уменьшение выручки, суммы прибыли и, как следствие, ухудшение финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Владение сведениями о финансовом состоянии компании - верный путь к ее развитию и процветанию. Необходимо понимать смысл таких показателей экономики, как ликвидность, платежеспособность, финансовая устойчивость, деловая активность, эффект финансового рычага и другие, а также знать методику их анализа.

Определяются следующие цели исследования финансового состояния организации:

Определение финансового положения организации, поиск и устранения недостатков в финансовой деятельности компании, выявление резервов улучшения финансового состояния предприятия и его платежеспособности, мониторинг значений основных финансовых показателей с целью обеспечения соответствия результатов стратегическим целям предприятия;

Выявления изменений в финансовом состоянии по сравнению с прошлыми периодами;

Выявления основных факторов, вызывающих изменения в финансовом состоянии;

Прогнозирования основных тенденций финансового состояния, обоснование финансовой стратегии, обоснование показателей бизнес-плана.

Основная цель анализа финансового состояния - получение ключевых информативных показателей, дающих объективную картину финансового положения организации, рентабельности продукции и капитала.

В ходе анализа объективно оцениваются:

Платежеспособность;

Ликвидность;

Финансовая устойчивость;

Деловая и инвестиционная активность;

Инвестиционная привлекательность;

Эффективность деятельности организации.

При этом клиента может интересовать не только его текущее финансовое состояние, но и его ближайшие или отдаленные перспективы. Иногда сам руководитель хочет понять, верна ли выбранная им политика.

Кроме того, руководству организации, учредителям, собственникам и акционерам нужна полная и обстоятельная информация о финансовом положении организации, рентабельности её продукции и капитала.

Работа по анализу финансового состояния позволяет выявить сильные и слабые стороны компании, выбрать правильный путь к наилучшему ее развитию и добиться значительного роста доходов. В результате компания сможет понять правильность выбранных методов ведения финансовой политики и скорректировать их, если это требуется. Источником необходимой информации служит финансовая (бухгалтерская) отчетность.

К учетным данным относятся данные бухгалтерского учета и отчетности, статистического учета и отчетности, оперативного учета и отчетности. Информация бухгалтерского учета, используемая в процессе финансового анализа, в зависимости от субъектов и целей проведения делится на данные финансового учета и отчетности и данные управленческого учета. Ефимова О.В. Финансовый анализ. 4-е изд., перераб. И доп. - М.: Изд-во «Бухгалтерский учет», 2008. - С.87-88.

Данные финансового учета составляют основу информационного обеспечения системы финансового анализа. На базе этой информации проводится обобщенный анализ финансового состоянии и разрабатываются прогнозные оценки значений основных показателей.

Информация, составляющая основу блока данных финансового учета, представлена показателями финансовой (бухгалтерской_ отчетности, отражающей имущественное положение предприятия.

Для проведения анализа финансового состояния организации, как правило, используются данные следующих форм финансовой (бухгалтерской) отчетности:

Бухгалтерский баланс (форма N 1 по ОКУД);

Отчет о прибылях и убытках (форма N 2 по ОКУД);

Отчет об изменении капитала (форма N 3 по ОКУД);

Отчет о движении денежных средств (форма N 4 по ОКУД);

Приложение к бухгалтерскому балансу (форма N 5 по ОКУД).

Вышеперечисленные формы утверждены Приказом Минфина РФ от 22 июля 2003 года № 67н «О формах бухгалтерской отчетности организаций».

Для оценки текущей платежеспособности привлекается информация бухгалтерского баланса (с приложениями), а также информация отчета о движении денежных средств.

Структура капитала компании характеризуется с помощью информации, содержащейся в бухгалтерском балансе и отчете об изменении капитала.

Для оценки деловой активности привлекаются данные как бухгалтерского баланса, так и отчета о прибылях и убытках.

Анализ доходности деятельности проводится на основе данных баланса, отчета о прибылях и убытках, отчета об изменениях капитала.

Вне зависимости от того, какую финансовую характеристику деятельности предприятия предполагается оценить, необходимым элементом информационной базы являются сведения, содержащиеся в пояснительной записке к финансовой (бухгалтерской) отчетности, составление которой предусмотрено в соответствии с ПБУ 4/99 «Бухгалтерская отчетность организации».

Также важным элементом финансовой (бухгалтерской) отчетности является аудиторское заключение, призванное дать подтверждение того, что информация отчетности может быть использована для принятия финансовых решений.

В анализе финансового состояния могут использоваться данные оперативного учета: оперативные сведения о наличии и движении денежных средств, состоянии дебиторской задолженности и другая информация.

Исходные данные для анализа финансового состояния могут быть получены из внешних источников информации: общеэкономическая информация, отраслевая информация, информация о фондовом рынке и рынке недвижимости, информация о рынке капитала, информация о собственниках и руководителях анализируемой компании, информация о контрагентах, информация о конкурентах и т.д.

1.2 Основные методы и методики анализа финансового состояния предприятия

При анализе финансового состояния предприятия применяются следующие методы и методики:

1. горизонтальный анализ - сравнение каждой позиции отчетности с предыдущим периодом, выявление тенденции изменения отдельных статей отчетности;

2. вертикальный анализ - определение структуры итоговых финансовых показателей, т.е. представление отчетности в виде относительных величин;

3. сравнительный анализ - сравнение показателей предприятия с показателями конкурентов, среднеотраслевыми данными, с нормативами;

4. анализ относительных показателей (финансовых коэффициентов) - этот метод предусматривает определение соотношений между различными показателями финансовой отчетности, определение взаимосвязи между ними;

5. факторный анализ - определение влияния отдельных факторов на изменение результативных показателей.

Финансовый анализ дает возможность оценить имущественное состояние предприятия, степень предпринимательского риска, достаточность капитала, потребность в дополнительных источниках, способность к наращению капитала, рациональность привлечения заемных средств, обоснованность политики распределения и использования прибыли, целесообразность выбора инвестиций и т. д.

Анализ финансового состояния предприятия делается на основе бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении денежных средств, формы № 5, сводной бухотчетности в регистрах, журналах. Наиболее важен - бухгалтерский баланс, представляющий собой зафиксированное на определенную дату состояние имущества фирмы и источников ее финансирования. Баланс неудачен статичностью.

Составление форм отчетности по международным стандартам происходит при соблюдении ряда требований:

- требование уместности информации (излишняя информация отражению в отчетности не подлежит, а данные, которые не нашли отражения в отчетности, но влияют существенно на состояние предприятия отражаются в пояснительной записке);

- требование осуществимости (информация должна легко измеряться, фиксироваться, то есть быть доступной к сбору без особых затрат);

- требование объективности (информация должна составляться исходя из действительной сути хозяйственной операции, а не из субъективного видения исполнителя).

К отчетной информации имеют доступ:

1) акционеры, кредиторы, инвесторы;

2) контролирующие органы;

3) работники предприятий, потенциальные инвесторы, профсоюзные организации, статистические органы. Все другие пользователи могут получить информацию из отчетности. Васильева Л.С. Финансовый анализ. - М.: Кнорус, 2009. - С.102-104.

Кратко финансовый анализ состоит из следующих шагов:

1) Приведение бухгалтерского баланса к аналитическому;

2) Выявление больных точек деятельности предприятия, их описание;

3) Оценка имущественного потенциала и источников финансирования (вертикальны и горизонтальный анализ, анализ качественных сдвигов);

4) Оценка платежеспособности и ликвидности;

5) Анализ финансовой устойчивости;

6) Оценка эффективности и интенсивности использования капитала. Все это называется экспресс-анализом.

Другая часть - полный комплексный анализ состоит в анализе спроса, прибыли, объемов производства и т.д. Все программные продукты выдают результаты экспресс-анализа уже при вводе основной документации.

Можно назвать четыре основные группы субъектов, заинтересованных в получении подробной информации о финансовой ситуации и ее деятельности: субъекты, предоставляющие краткосрочные кредиты, субъекты, предоставляющие долгосрочные кредиты, акционеры и руководство фирмы. Каждая группа имеет свою точку зрения и преследует отличные от других интересы при проведении финансового анализа, что обусловлено различным финансовым отношением к анализируемому предприятию. Чтобы понять перспективы каждой группы и определить отвечающее интересам конкретной группы направление анализа, рассмотрим более детально различия, специфику их подхода.

Если анализ ликвидности вызывает сомнения в способности компании создать необходимые наличные средства, кредитор концентрирует внимание на платежеспособности фирмы. Платежеспособность - это относительное превышение стоимости активов над стоимостью обязательств (пассивов). В случае невыполнения фирмой принятых на себя обязательств (по погашению долгов) возникает вопрос, насколько высока степень надежности защиты кредиторов, гарантированной общей стоимостью активов. Кредитор подвергается определенному риску полной или частичной потери своих инвестиций. Ковалев В.В. Финансовый анализ: методы и процедуры. - М.: Финансы и статистика, 2009. - С.474.

При рассмотрении финансового состояния предприятия можно обнаружить три возможные проблемы:

1. Снижение финансовой независимости или низкая финансовая устойчивость.

На практике низкая финансовая устойчивость грозит проблемами в погашении обязательств в будущем, другими словами - зависимостью компании от кредиторов, потерей самостоятельности. О растущей зависимости компании от кредиторов придется задуматься при снижении коэффициентов автономии (коэффициентов финансовой независимости).

2. Дефицит денежных средств. Низкая платежеспособность.

На практике это означает, что у компании в ближайшее время может не хватить или уже не хватает средств для того, чтобы своевременно расплатиться по своим обязательствам, то есть появились «финансовые дыры». О низкой платежеспособности свидетельствуют также сверхнормативные задолженности перед бюджетом, персоналом, кредиторами, угрожающий рост привлекаемых кредитов, возникающие как следствие «затыкания» этих «финансовых дыр». Так, например, о возможных проблемах с погашением обязательств говорит снижение коэффициентов ликвидности.

3. Недостаточное удовлетворение интересов собственника.

Данную проблему чаще всего называют «низкой рентабельностью собственного капитала». На практике это означает, что собственник получает доходы, неадекватно малые его вложениям.

ГЛАВА 2. АНАЛИЗ И ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ

2.1 Экономико-организационная характеристика предприятия ООО «ТКО»

ООО «ТКО» зарегистрировано Регистрационной палатой Санкт -Петербурга 10 октября 2001 года, о чем в Едином городском реестре юридических лиц и индивидуальных предпринимателей произведена запись под номером 163208. Основной государственный регистрационный номер (ОГРН) - 1027802714290, дата присвоения ОГРН - 22.08.2002 г.

Предприятие оказывает услуги по перевозке вагонов, ремонту железнодорожных путей и железнодорожной техники, тепловозов, кранов на железнодорожном ходу, дизелей, гидропередач, топливной аппаратуры, путейской техники, а также погрузочно-разгрузочным работам, разработке схем увязки и крепления груза, включая негабаритный, увязке и креплению грузов на железнодорожном подвижном составе, отправке грузов в адрес Заказчика по России, странам СНГ и Прибалтики.

Руководство текущей деятельностью ООО «ТКО» осуществляется Директором ООО «ТКО». Директор имеет заместителей, которые действуют в пределах своих полномочий, на основании Положения о компетенции заместителей директора. При директоре может создаваться совещательный орган - производственный совет.

Финансово-экономический отдел является структурным подразделением ООО «ТКО». Финансово-экономический отдел возглавляет начальник финансово-экономического отдела.

Основной целью деятельности Общества является получение прибыли.

Основными видами деятельности Общества являются:

Все виды перевозок любым видом транспорта, в том числе перевозка опасных грузов;

Погрузо-разгрузочные услуги, в том числе выгрузка и погрузка опасных грузов;

Приобретение и реализация движимого имущества;

Выпуск и реализация продукции производственно-технического назначения и товаров народного потребления;

Ремонт железнодорожной техники;

Изготовление съёмных грузозахватных приспособлений;

Эксплуатация кранов;

Перевозка пассажиров и грузов автомобильным транспортом;

Ремонт железнодорожного пути;

Внешнеэкономическая деятельность.

Общество является коммерческой организацией, обладающей общей правоспособностью, осуществляет любые виды деятельности, не запрещенные федеральными законами РФ, в соответствии с целью своей деятельности.

2.2 Анализ финансовой устойчивости предприятия

Анализ финансовой устойчивости позволяет установить, насколько рационально предприятие управляет собственными и заемными средствами в течение периода, предшествующего этой дате. Для проведения объективного и полного анализа финансовой устойчивости предприятия необходимо использовать систему показателей, которые можно разделить на абсолютные и относительные (коэффициенты).

Абсолютные показатели характеризуют степень обеспеченности запасов источниками их формирования. Трем показателям наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования:

Излишек (+) или недостаток (-) собственных оборотных средств (ФС), определяемый как разница между наличием собственных оборотных средств и величиной запасов и затрат:

ФС = СОС - З

где З - сумма запасов и затрат; СОС - собственные оборотные средства, определяемые как разница между собственным капиталом и внеоборотными активами.

Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат (ФД), определяемый как разница между наличием собственных и долгосрочных заемных источников и величиной запасов:

ФД = (СОС+ДП) - З

где ДП - долгосрочные пассивы.

Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат (ФО), определяемый как разница между общей величиной основных источников и величиной запасов:

ФО = (СОС + ДП + стр. 610 форма№1) - З

С помощью данных показателей можно определить трехкомпонентный показатель типа финансовой ситуации.

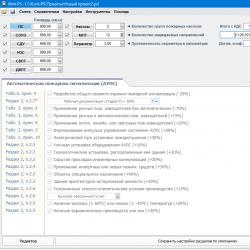

Таблица 2.1.

Значение трех основных абсолютных показателей финансовой устойчивости позволяет провести ее классификацию на 4 типа (таблица 2.2).

Таблица 2.2

Классификация типов финансовой устойчивости

Абсолютные показатели финансовой устойчивости на ООО «ТКО» представлены в таблице 2.3.

Таблица 2.3

Абсолютные показатели финансовой устойчивости ООО «ТКО», руб.

|

Показатель |

Отклонение |

|||||

|

Собственные средства предприятия (СС) |

||||||

|

Внеоборотные активы (ВОА) |

||||||

Собственные оборотные средства(СОС = СС - ВОА) |

||||||

|

Долгосрочные обязательства (ДО) |

||||||

|

Собственные и долгосрочные заемные источники (СЗИ и ДЗИ = СС + ДО - ВОА) |

||||||

|

Краткосрочные кредиты и займы (КК и З) |

||||||

Общая величина источников формирования запасов и затрат(ИФЗ = СЗИ и ДЗИ + КК и З) |

||||||

|

Общая величина запасов и затрат (с НДС) |

||||||

|

Излишек (+), недостаток (-) собственных оборотных средств |

||||||

|

Излишек (+), недостаток (-) собственных и долгосрочных заемных средств |

||||||

|

Излишек (+), недостаток (-) общей величины источников |

||||||

|

Трехкомпонентный показатель финансовой устойчивости |

Анализ таблицы 2.3 показал, что финансовая устойчивость ООО «ТКО» в 2012 году резко снизилась. Предприятию не хватало для покрытия запасов всех трех источников формирования запасов и затрат. Причиной недостатка источников формирования запасов и затрат является недостаток на предприятии собственных оборотных средств. По типу финансовой устойчивости предприятие в 2012 году находится в кризисном финансовом состоянии.

Наряду с абсолютными показателями финансовая устойчивость организации характеризуется также относительными показателями, то есть финансовыми коэффициентами.

Анализ коэффициентов финансовой устойчивости ООО «ТКО» можно провести на основе данных таблицы 2.4.

Таблица 2.4

Коэффициенты финансовой устойчивости ООО «ТКО»

|

Показатель |

Отклонение |

|||||||

|

Коэффициент автономии |

КА = Собственные средства / Всего источников средств |

|||||||

|

Коэффициент соотношения заемных и собственных средств |

КЗСС = (Долгосрочные пассивы + Краткосрочные пассивы - Резервы предстоящих расходов - Доходы будущих периодов) / (Капитал и резервы + Доходы будущих периодов + Резервы предстоящих расходов) |

|||||||

|

Коэффициент имущества производственного назначения |

КИП = (Основные средства + Производственные запасы + Незавершенное производство) /Итог баланса |

|||||||

|

Коэффициент маневренности собственных средств |

КМСС = Собственные оборотные средства / Собственные средства |

|||||||

|

Коэффициент обеспеченности запасов и затрат собственными оборотными средствами |

КОСС = Собственные оборотные средства / Запасы |

|||||||

|

Коэффициент обеспеченности всех оборотных средств собственными средствами |

КООС = Собственные оборотные средства / Оборотные активы |

|||||||

|

Коэффициент индекса постоянного актива |

КИПА = Внеоборотные активы / Собственные средства |

Таблица 2.4 показывает, что на ООО «ТКО» в 2012 году наблюдается тенденция к снижению коэффициента автономии, при условии, что он стал нормативного значения. Увеличение зависимости предприятия от внешних кредиторов и инвесторов подтверждает и рост значения коэффициента соотношения заемных и собственных средств, который при нормативе меньше 1, на конец 2012 года составил 3,15. Снижение коэффициента маневренности собственного капитала на конец 2012 года показывает, что финансовое состояние ООО «ТКО» за отчетный год значительно ухудшилось. То же показывает и значение коэффициента обеспеченности всех оборотных средств собственными средствами.

Проведём оценку текущей производственной деятельности ООО «ТКО» с помощью показателей оборачиваемости и определим уровень эффективности использования собственных и заёмных средств предприятием.

В таблице 2.5 произведём расчёт коэффициентов общей оборачиваемости капитала, дающих общее представление о хозяйственной активности предприятия.

Таблица 2.5

Коэффициенты оборачиваемости капиталов

Проанализировав данные таблицы в таблице 2.5, можно было бы сделать вывод, что в 2012 году наблюдается повышение производственно-технического потенциала предприятия, но данное заключение весьма необъективно, т.к. в данном расчете не был учтен существенный фактор переоценки основных фондов, напрямую связанный с инфляционными процессами, влияющий в свою очередь на объем собственного капитала и накладывающий таким образом большие искажения на расчеты оборачиваемости.

Рассмотрев общие показатели оборачиваемости, нужно сказать, что данные результаты (хотя и имеют существенные погрешности в связи с искажающим действием различных факторов: инфляция, переоценка, и т.д.) могут быть основанием для принятия управленческих решений.

Для уточнения выводов об оборачиваемости средств и финансовом состоянии в целом данного исследуемого субъекта, рассмотрим ряд частных показателей оборачиваемости текущих активов и текущих обязательств.

Таблица 2.6

Показатели оборачиваемости текущих активов и обязательств

|

Показатели |

Отклонения |

|||||

|

1. Оборачиваемость текущих активов |

||||||

|

1.1. в днях |

||||||

|

2. Оборачиваемость дебиторской задолженности |

||||||

|

2.1. в днях |

||||||

|

3. Оборачиваемость производственных запасов |

||||||

|

4. Оборачиваемость кредиторской задолженности |

||||||

Рассмотрев данные таблицы 2.6 необходимо заметить, что показатель оборачиваемость текущих активов за год увеличился до 4,08. В целом данная тенденция является положительной. На общей оборачиваемости текущих активов отразилось влияние действия разнонаправленных факторов, таких как оборачиваемость дебиторской задолженности, которая понизилась на 2,61% и оборачиваемость производственных запасов.

Оценка финансового состояния предприятия и эффективности его деятельности не будет полной без анализа показателей рентабельности, которые измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса в две группы: показатели рентабельности капитала и показатели рентабельности продукции.

Рентабельность всего капитала всех активов показывает, сколько чистой прибыли без учета стоимости заемного капитала приходится на рубль вложенного в предприятие капитала.

РК = Чистая прибыль / Капитал*100%

Рентабельность собственного капитала - отношение чистой прибыли к размеру собственного капитала.

РСК = Чистая прибыль / Собственный капитал *100%

Рентабельность основных средств - отношение (чистой) прибыли к величине основных средств.

РОС = Чистая прибыль /Основные средства *100%

Показатель рентабельности оборотных средств позволяет дать комплексную оценку эффективности использования оборотных средств.

РОБС = Прибыль ДН / Величина оборотных средств * 100%

Рентабельность продукции - отношение (чистой) прибыли к полной себестоимости.

РПРОД = Чистая прибыль /Себестоимость *100%

Рентабельность продаж - прибыли от продаж к выручке.

РП = Прибыль ДН / Выручка *100%

Анализ рассмотренных показателей рентабельности, рассчитанных для ООО «ТКО», можно провести на основе данных таблицы 2.7.

Таблица 2.7

Показатели рентабельности ООО «ТКО»

|

Показатель |

Отклонение |

|||||

|

Выручка, руб. |

||||||

|

Себестоимость, руб. |

||||||

|

Прибыль до налогообложения, руб. |

||||||

|

Чистая прибыль руб. |

||||||

|

Основные средства, руб. |

||||||

|

Капитал, руб. |

||||||

|

Собственный капитал, руб. |

||||||

|

Оборотные средства, руб. |

||||||

|

Рентабельность всего капитала, % |

||||||

|