Налог на имущество организаций. Особенности освобождения от налогообложения движимого имущества

C 1 января 2015 года меняется порядок налогообложения имущественным налогом движимого имущества. О том, как нововведения отразятся на налоговой нагрузке организаций, проанализируем на конкретных примерах.

В одной из статей мы комментировали изменения, внесенные так называемым законом о «налоговом маневре» Федеральным законом от 24.11.2014 г. №366-ФЗ «О внесении изменений в часть вторую НК РФ и отдельные законодательные акты РФ».

Отдельного внимания заслуживает вопрос, касающийся нововведений в части исчисления налога на имущество по движимым основным средствам.

Вкратце напомним о правилах расчета налога на имущество в 2014 году в отношении движимых объектов. Движимое имущество, принятое на учет с 01.01.2013 г. в состав основных средств, не является объектом налогообложения (пп. 8 п. 4 ст. 374 НК РФ). При этом происхождение такого движимого имущества не имело значения (получено в процессе реорганизации, выявлено при инвентаризации в виде излишков и пр.).

Начиная с 1 января 2015 г., указанная норма изложена в новой редакции. Согласно обновленной редакции пп.8 п.4 ст.374 НК РФ объекты основных средств, включенные в I - II амортизационную группу (в соответствии с Классификацией основных средств, утв. Постановлением Правительства РФ от 01.01.2002 г. №1 не являются объектом налогообложения имущественным налогом.

Напомним, что к первой амортизационной группе относится все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно (например, инструмент для металлообрабатывющих и деревоообрабатывющих станков, молотки отбойные, инструмент строительно-монтажный ручной и механизированный, средства кабельной связи).

Ко второй амортизационной группе относится имущество со сроком полезного использования свыше 2 лет до 3 лет включительно (например, технологическая оснаска для машиностроения, электронно-вычислительная техника, включая персональные компьютеры и печатающие устройства, серверы, сетевое оборудование локальных вычислительных сетей).

То есть такое имущество не является объектом налогообложения с 1 января 2015 г. При этом имущество может быть принято к учету до 01.01.2013 г. Следует отметить, что принятое на учет до 01.01.2013 г. имущество I амортизационной группы по состоянию на 01.01.2015 г. имеет нулевую остаточную стоимость.

Означает ли это, что по остальному имуществу необходимо начислять имущественный налог?

Внесенную поправку в пп.8 п.4 ст.374 НК РФ нельзя рассматривать в отрыве от новых пунктов 25 и 26 ст.381 НК РФ, предусматривающих .

Так, с 1 января 2015 г. от имущественного налога освобождается движимое имущество организации, принятое на учет с 1 января 2013 года в качестве основных средств, за исключением получения таких объектов при реорганизации, ликвидации организации, а также от взаимозависимых лиц (п. 25 ст.381 НК РФ).

Таким образом, движимое имущество, относящееся к III-Х амортизационной группе, принятое к учету в вышеобозначенных ситуациях в 2013 – 2014 гг., подпадает под .

Кроме того, с 1 января 2015 г.от имущественного налога освобождается имущество организации, учитываемого на балансе организации - участника свободной экономической зоны, созданного или приобретенного в целях ведения деятельности на территории свободной экономической зоны и расположенного на территории данной свободной экономической зоны, в течение десяти лет с месяца, следующего за месяцем принятия на учет указанного имущества (п. 26 ст.381 НК РФ).

Нововведения касаются имущества, учитываемого на территории Крымского федерального округа, Республики Крым и города федерального значения Севастополя.

Порядок исчисления налога на движимое имущество (для имущества, полученного при реорганизации, ликвидации организаций, а также от взаимозависимых лиц)

Напомним, что нормами гражданского законодательства (ст. 57 и 58 ГК РФ) определены пять форм реорганизации юридического лица: слияние, присоединение, разделение, выделение, преобразование.

В том случае, если организация, получила движимое имущество от реорганизованной либо ликвидированной организации, то оно не облагалось налогом на имущество в 2013–2014 гг. в силу действия пп.8 п.4 ст.374 НК РФ. Многочисленные разъяснения финансового ведомства подтверждали данный подход (Письма Минфина РФ от 13.11.2013 г. №03-05-05-01/48376, от 25.09.2013 г. №03-05-05-01/39723, от 12.08.2013 г. №03-05-05-01/32638, от 05.08.2013 г. №03-05-05-01/31412, от 03.07.2013 г. №03-05-05-01/25477).

На практике реорганизация организаций зачастую проводилась с целью экономии на налоге на имущество.

Никаких ограничений в части возможности выведения из-под объекта налогообложения при получении движимого имущества от взаимозависимых лиц (физических либо юридических) «старой» редакцией гл.30 НК РФ также не было предусмотрено.

То есть правопреемник (либо взаимозависимое лицо) движимого имущества с 01.01.2015 г. обязан уплачивать как по ранее полученному (в 2013-2014 гг.) движимому имуществу в результате реорганизации, ликвидации организации, от взаимозависимых лиц (которое не облагалось налогом на имущество), так и по приобретенному имуществу в этих случаях в 2015 г., за исключением имущества I-II амортизационных групп.

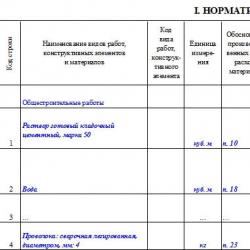

Порядок исчисления налога, действующий с 1 января 2015 г. для таких категорий налогоплательщиков систематизируем в таблице:

|

I-II амортизационной группе |

III-Х амортизационной группе |

|

|

Облагаются налогом на имущество на общем основании (п.1 ст.374 НК РФ), т.е. льгота на такое имущество не распространяется (п. 25 ст. 381 НК РФ). |

||

Пример №1.

Организация ООО «Лютик» создана путем выделения из ООО «Цветочек». На балансе реорганизуемого ООО «Цветочек» числится транспортное средство - автомобиль, отнесенный к третьей амортизационной группе в соответствии с Классификацией основных средств.

Автомобиль передается выделяемой организации по разделительному балансу. Выделенная организация ООО «Лютик» зарегистрирована 30.03.2013 г.

ООО «Лютик» в 2013-2014 гг. не включало в объект обложения налогом на имущество остаточную стоимость принятого на основании разделительного баланса автомобиля. Однако, начиная с 1 января 2015 г. организация обязана начислять налог на имущество (и, соответственно, авансовые платежи по налогу) с недоамортизированной части автомобиля.

При этом у организации не возникает обязанность представлять уточненные декларации по налогу на имущество за 2013-2014 гг., поскольку принятая норма, ухудшающая положение налогоплательщика, обратной силы не имеет (п.2 ст.5 НК РФ).

Нововведения также распространяются на осуществляемые взаимозависимыми лицами операции, связанные с передачей, включая приобретение, движимого имущества. Взаимозависимость между организациями определяется по правилам ст.105.1 НК РФ, которой установлено 11 оснований для признания организаций взаимозависимыми. Так, к взаимозависимым лицам, в частности, относятся (п. 2 ст. 105.1 НК РФ) организации в случае, если доля участия одной организации в другой организации составляет более 25 % (при этом учитывается доля не только непосредственного участия, но и участия через взаимозависимых лиц).

Применительно к конструкции «работодатель - работник» взаимозависимость имеет место, в случае если:

- работник прямо или косвенно участвует в организации с долей участия более 25 %;

- работник имеет полномочия по назначению единоличного исполнительного органа организации или по назначению не менее 50% коллегиального органа или совета директоров;

- работник осуществляет полномочия единоличного исполнительного органа организации;

- доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50%.

Пример №2.

Организацией ООО «Цветочек» в 2013 г. безвозмездно передан автомобиль дочерней организации ООО «Лютик». Доля прямого участия ООО «Цветочек» в уставном капитале ООО «Лютик» составляет более 25%.

ООО «Лютик» в 2013-2014 гг. не включало в объект обложения налогом на имущество остаточную стоимость принятого на баланса автомобиля.

Однако, начиная с 1 января 2015 г. организация обязана начислять налог на имущество (и, соответственно, авансовые платежи по налогу) с недоамортизированной части автомобиля, поскольку движимое имущество относится к третьей амортизационной группе.

Обязанность представлять уточненные декларации за прошлые налоговые периоды у организации отсутствует.

В отношении переданного движимого имущества, относящегося к I-II амортизационной группе, по-прежнему сохраняются действовавшие ранее правила.

Пример №3.

Изменим условия предыдущего примера. Предположим, что дочерняя организация получила от материнской организации движимое имущество I-II амортизационной группы.

ООО «Лютик» не будет включать в объект обложения налогом на имущество остаточную стоимость принятого на баланс движимого имущества.

Следует отметить, что такое имущество не признается льготируемым имуществом (п.25 ст.381 НК РФ) и, соответственно, не подлежит отражению в налоговой декларации (расчете по авансовому платежу по налогу) с кодом 2010257.

Порядок исчисления налога на движимое имущество (для остальных категорий налогоплательщиков)

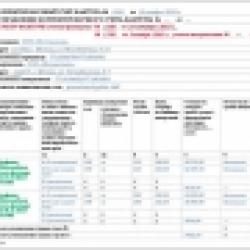

Теперь рассмотрим новые правила, действующие с 1 января 2015 г., для остальной категории налогоплательщиков:

|

Период принятия движимого имущества к учету |

Объекты движимого имущества, относящиеся к |

|

|

I-II амортизационной группе |

III-Х амортизационной группе |

|

|

Не облагаются налогом на имущество на основании пп.8 п.4 ст.374 НК РФ, т.е. не являются объектом налогообложения. |

Облагаются налогом на имущество на общем основании (п.1 ст.374 НК РФ). |

|

|

Не облагаются налогом на имущество на основании п.25 ст.381 НК РФ, т.е. являются налоговой льготой. |

||

Пример №4.

Организация ООО «Лютик» имеет на балансе объекты основных средств, которые распределены по следующим амортизационным группам:

Номер амортизационной группы

Дата принятия к учету имущества

Остаточная стоимость движимого имущества по состоянию

на 01.01.2015 г

на 01.02.2015 г.

На 01.03.2015 г.

на 01.04.2015 г.

До 01.01.2013 г.

После 01.01.2013 г.

До 01.01.2013 г.

После 01.01.2013 г.

Рассчитаем сумму авансового платежа по налогу на имущество за I квартал 2015 г. (п.4 ст.376 НК РФ, п.4 ст.382 НК РФ).

1 шаг. Определение стоимости имущества, не подлежащего налогообложению.

К такому имуществу относится имущество, принятое к учету до 01.01.2013 г. I-II амортизационной группы:

100 000 руб. + 90 000 руб. + 80 000 руб. + 70 000 руб. = 340 000 руб.

Остаточная стоимость такого имущества исключается из объекта налогообложения

2 шаг. Расчет средней стоимости льготируемого имущества.

К такому имуществу относится движимое имущество, принятое к учету с 01.01.2013 г. I-Х амортизационной группы:

(2 000 000 руб. + 1 800 000 руб. + 1 600 000 руб. + 1 400 000 руб. + 1 000 000 руб. + 850 000 руб. + 800 000 руб. + 700 000 руб.) / 4 = 2 537 500 руб.

3 шаг. Расчет средней стоимости облагаемого имущества:

(500 000 руб. + 400 000 руб. + 300 000 руб. + 200 000 руб.) / 4 = 350 000 руб.

4 шаг. Расчет авансового платежа по налогу на имущество:

350 000 руб. х 2,2% / 4 = 1 925 руб.

При заполнении декларации (авансового расчета) по налогу на имущество, начиная с I квартала 2015 г., следует учитывать разъяснения налогового ведомства, данные в письме ФНС РФ от 12.12.2014 г. №БС-4-11/25774. В письме указано, что до внесения официальных изменений в приказ ФНС РФ от 24.11.2011 г. №ММВ-7-11/895 «Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их заполнения» при заполнении налоговых деклараций по налогу на имущество организаций, начиная с налогового и отчетных периодов 2015 года налогоплательщиками, заявляющими право на льготу по п. 25 ст. 381 НК РФ, по строке с кодом 160 раздела 2 налоговой декларации по налогу на имущество организаций (налогового расчета по авансовому платежу), заполняемого код 2010257 .

А налогоплательщикам, заявляющим право на льготу по п. 26 ст. 381 НК РФ (в отношении имущества, учитываемого на балансе организации - участника свободной экономической зоны Крымского федерального округа, на территориях Республики Крым и города федерального значения Севастополя , в течение десяти лет с месяца, следующего за месяцем принятия на учет указанного имущества), по строке с кодом 130 раздела 2 налоговой декларации по налогу (налогового расчета по авансовому платежу), заполняемого в отношении указанного имущества, должен быть указан присвоенный данной налоговой льготе код 2010258 .

Подведение итогов

С одной стороны, изменения направлены на противодействие схемам ухода от налогообложения движимого имущества в части реорганизуемых, ликвидированных компаний, а также взаимозависимых лиц.

С другой стороны, несмотря на то, что для остальной категории налогоплательщиков глобальных изменений не произошло, не считая возможности выведения из-под объекта налогообложения остаточной стоимости основных средств, принятых к учету до 01.01.2013 г. (относящихся к I - II амортизационной группе), необходимо учитывать следующий момент.

Как было отмечено, движимые объекты будут перемещены в льготную категорию, с соответствующим присвоенным кодом для отражения их в налоговой декларации (налоговом расчете по авансовому платежу по налогу на имущество). Что это означает на практике? Напомним, что при проведении камеральной налоговой проверки налогоплательщики обязаны представлять документы, подтверждающие право на налоговые льготы (п.6 ст.88 НК РФ). Сам механизм истребования налоговыми органами документов в части применения налоговых льгот рассмотрен в п.14 Постановления Пленума №33 от 30.05.2014 г.

В п.14 Пленума №33 отмечено, при применении указанной нормы необходимо использовать понятие «налоговая льгота» в смысле, данном п. 1 ст. 56 НК РФ. А согласно п. 1 ст. 56 НК РФ, льготами по налогам признаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками. То есть налоговые органы при проведении камеральной проверки налоговой декларации (авансового расчета) по налогу на имущество вправе запросить документы, подтверждающие льготы (прежде всего, это акты о приеме-передаче объектов основных средств).

В связи с внесенными изменениями налогоплательщику необходимо организовать раздельный учет движимого имущества по следующим группам:

- имущество, не признаваемое объектом налогообложения;

- льготируемое имущество;

- имущество, подлежащее налогообложению.

Основной обязанностью для всех проживающих в стране граждан является уплата налогов. К числу плательщиков обязательных имущественных сборов относятся и недвижимых объектов. Однако законом предусматриваются и некоторые исключения. Какая недвижимость не облагается налогом, кому полагается льгота при его уплате, рассмотрим далее.

Все ли недвижимое имущество облагается налогом на недвижимость? Фото № 1

Правила начисления и уплаты имущественного содержатся в налоговом кодексе (НК РФ, кодекс). Статьей 401 кодекса перечисляются все объекты, за которые уплачивать указный сбор нужно. К их числу относятся:

- Помещения, подходящие для постоянного проживания (к ним относятся и дома на дачных, садовых и приусадебных участках, наделах для подсобного хозяйства).

- Гаражи и машино-места.

- Объекты, строительство которых не завершено.

- Единые комплексы недвижимости.

- Иные строения (сооружения), помещения и здания.

Исходя из указанного списка получается, что владение любой недвижимостью сопряжено с уплатой налогов. И жилые, и нежилые помещения, и недостроенные объекты, и даже машино-места требуют несения налогового бремени их собственниками. Но законодатель предусмотрел систему вычетов для снижения налоговых обязательств граждан.

Фактически из суммы исчисленного для уплаты налога нужно вычитать стоимость:

- 50 (пятидесяти) кв.м. для жилых домов;

- 20 (двадцати) кв.м. для ;

- 10 (десяти) кв.м. для комнат;

- одного миллиона рублей для недвижимых комплексов.

Получается, что если частный домик на садовом участке имеет площадь не больше пятидесяти метров квадратных, то налог платить не нужно. В остальных случаях его размер уменьшится на размер исчисленного вычета. Использовать вычет можно по всем, принадлежащим лицу объектам.

Если у недвижимости несколько владельцев, то каждый вправе воспользоваться этим вычетом. Не нужно уплачивать никаких сборов завладение долей в имуществе многоквартирных домов.

Какие граждане могут не платить налог на недвижимость? Фото № 2

Если вычеты предоставляются всем владельцам без исключения, то на льготы могут рассчитывать только отдельные лица. Их категории перечислены статьей 407 кодекса:

- Герои СССР и РФ, лица, получившие в награду орден Славы трех степеней;

- инвалиды первой, второй групп, детства;

- участники ВОВ, гражданской и других войн, боевых операций, указанных боевых действий;

- лица, служившие в войсках, на флоте, внутренних органах, учреждениях, принимавших участие в ВОВ;

- лица, подвергшиеся вредному воздействию радиации на Чернобыльской АЭС, ПО «Маяк», р. Теча, Семипалатинском полигоне;

- военные (бывшие военные), имеющие стаж службы двадцать и более лет;

- члены семей военных, потерявших кормильца;

- пенсионеры;

- лица, получившие в результате ядерных испытаний лучевую болезнь или инвалидность;

- творческие лица на помещения, используемые ими под мастерские, студии, организацию негосударственных выставок, галерей, музеев;

- владельцы построек площадью до пятидесяти метров квадратных, располагающихся на дачах, садовых землях, землях под ИЖС.

Всем перечисленным лицам полагается льгота равная сумме начисленного налога. Однако она не предоставляется автоматически, а требует поступления заявления от льготника.. Поэтому льготник должен самостоятельно побеспокоиться о предоставлении ему освобождения от уплаты сбора.

Стоит иметь виду, что получить льготы можно лишь за использование имущества для личных целей. Не подпадает под льготный режим владельцы единых комплексов недвижимости и недостроенных объектов.

Нюансы

Нюансы начисления и предоставления льгот по налогу на недвижимость. Фото № 3

Лицам, владеющим недвижимыми , важно знать о нюансах начисления и освобождения от налоговых сборов. Расчетами суммы, подлежащей внесению, занимаются налоговые. Но плательщикам стоит проверять расчеты и извещать налоговую о наличии оснований для предоставления им льгот.

Освобождение от уплаты может предоставляться лишь при наличии заявления и документов, подтверждающих соответствующее право собственников недвижимости. Воспользоваться льготой можно только по одному из объектов каждой группы. К примеру, льгота предоставляется на одну квартиру, один гараж или другое строение. При этом по второму объекту льготник может воспользоваться предоставленным для всех собственников вычетом.

Важно помнить, что налогоплательщики сами должны уведомлять налоговую об имеющихся у них объектах недвижимости. Если налоговая выявит неучтенные объекты, то помимо взыскания задолженности по налогу могут быть начислены еще и штрафные санкции.

Практически за любое недвижимое имущество или долю в нем нужно уплачивать налог. Освобождаются от уплаты лишь некоторые категории . Не придется платить и владельцам помещений (строений) небольшой площади (до пятидесяти метров квадратных). Все без исключения владельцы недвижимых объектов могут уменьшить сумму налогового сбора на размер вычета.

Запись программы на тему льготного налогообложения с участием председателя профсоюза садоводов России вы можете прослушать в данном видео:

Напишите вопрос жилищному юристу в форму ниже Смотрите также Телефоны для консультации

15 Янв 2018 70 У многих организаций на балансе числятся объекты движимого имущества. С 2015 года внесено несколько важных поправок в порядок налогообложения такого имущества. О них аудиторы компании «Правовест Аудит» расскажут в данной статье.Что такое движимое имущество?

Определение понятия содержится в статье 130 ГК РФ. К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Законом к недвижимым вещам может быть отнесено и иное имущество.Не относящиеся к недвижимости вещи, включая деньги и ценные бумаги, признаются движимым имуществом. При этом объектом налогообложения налогом на имущество признается только то движимое имущество, которое учитывается на балансе в качестве объектов основных средств (ОС) в порядке, установленном ПБУ 6/01.

Все ОС 1 и 2 амортизационных групп - не

Как известно, движимое имущество, принятое к учету в качестве ОС после 1 января 2013 года, до этого года не являлось объектом налогообложения (пп. 8 п. 4 ст. 374 НК РФ).С 1 января 2015 года данный подпункт 8 полностью изменен - не являются объектом налогообложения ОС, включенные в 1 или во 2 амортизационную группу в соответствии с Классификацией ОС, утв. Постановлением Правительства РФ от 01.01.2002 г. N 1.

Напомним, что к 1 и 2 амортизационным группам относятся объекты ОС со сроком полезного использования соответственно от 1 до 2-х лет включительно и свыше 2-х, но не более 3-х лет.

Таким образом, с 1 января 2015 года ОС, относящиеся к 3-10 амортизационным группам (в том числе движимое имущество), признаются объектом налогообложения.

Введена новая льгота - движимое имущество, принятое на учет с 1 января 2013

Однако включать в налоговую базу движимое имущество в большинстве случаев не придется. Поскольку одновременно с 1 января 2015 года появилась новая налоговая льгота (п. 25 ст. 381 НК РФ). Под нее как раз попадает движимое имущество, принятое с 1 января 2013 года на учет в качестве ОС, за исключением движимого имущества, принятого на учет в результате:Реорганизации или ликвидации юридических лиц;

Передачи, включая приобретение, имущества между взаимозависимыми лицами (п. 2 ст. 105.1 НК РФ).

Таким образом, если при реорганизации (ликвидации) фирма получила движимое имущество 3-10 амортизационной группы, то с 2015 года оно учитывается при расчете налоговой базы (письмо ФНС России от 20.01.2015г. N БС-4-11/503). До 2015 года при получении движимого имущества в результате реорганизации в период 2013-2014гг. данные ОС объектом налогообложения не являлись.

Что касается получения имущества от взаимозависимых лиц. Если от учредителя с долей в уставном капитале более 25% получено движимое имущество 3-10 амортизационной группы, то с 2015 года данное имущество также подлежит налогообложению. Даже если оно принято к учету в 2013-2104 гг.

Любое другое движимое имущество 3-10 групп, принятое к учету после 1 января 2013 года, льготируется.

Нюансы заполнения расчета по авансовым платежам за 1 квартал 2015 года?

Таким образом, не платят организации, у которых (п. 1 ст. 373 НК РФ):Нет ОС;

ОС только 1-2 амортизационной группы. При этом не важно: каким образом на баланс приняты данные ОС (получены при реорганизации или от взаимозависимых лиц, либо просто куплены у сторонней организации).

Такие фирмы не должны сдавать декларацию и авансовый расчет по налогу (ст. 373, 386 НК РФ).

Если же среди прочего облагаемого имущества у организации присутствуют ОС 1-2 амортизационной группы, то их стоимость нигде в авансовом расчете по налогу не показывается, поскольку такие ОС объектом налогообложения не являются.

Если же у организации имеется движимое имущество 3-10 группы, подпадающее под льготу (п. 25 ст. 381 НК РФ), то его отражается в разделе 2 расчета в составе объекта налогообложения, а также льготируемого имущества.

Таким образом, если ранее движимое имущество, приобретенное после 1 января 2013 года, не являлось объектом налогообложения и при камеральной проверке налоговым органом никак не проверялось, то с 2015 года налоговики вправе требовать от налогоплательщика документы, подтверждающие данную налоговую льготу (п. 6 ст. 88 НК РФ).

Итак, с 1 января 2015 года:

- любое имущество 1 и 2 амортизационных групп не является объектом налогообложения;

- движимое имущество 3-10 групп, принятое на учет с 1 января 2013 года, льготируется (за исключением полученного при реорганизации, ликвидации, от взаимозависимых лиц).

Аудиторы «Правовест Аудит» всегда готовы помочь и рады ответить на все интересующие Вас вопросы!

Организация приобретает у головной компании товар (ТМЦ), через некоторое время организация принимает решение об использовании этого товара (ТМЦ) для осуществления своей хозяйственной деятельности и переводит товар в состав ОС (движимое имущество), либо этот товар (ТМЦ) комплектует объект ОС, наряду с компонентами, приобретенными у иных сторонних организаций.Вопрос: Следует ли рассматривать такие имущественные объекты в качестве объектов приобретенных у зависимых лиц и облагаемых налогом на имущество?

Российские организации платят налог на имущество,в том числе, с объектов, которые учтены на счетах «Основные средства» и «Доходные вложения в материальные ценности».

Движимым же имуществом признают объекты, которые не подпадают под определение недвижимости. Например, к движимому имуществу относится компьютерная техника (принтеры, серверы), автомобили, станки, животные (рабочий, продуктивный и племенной скот) и т. п.

И ), утвержденным . Такие разъяснения есть в .

). При этом обновленная ). Принадлежность к первой или второй амортизационной группе основных средств, принятых к учету до 1 января 2017 года, определяйте по старой Классификации.

Таким образом, при признании лиц взаимозависимыми, при приобретении имущества, признаваемого ОС (в тч. Движимого), такое имущество признается объектом, подлежащим обложению налогом на имущество.

Если имущество является комплектующим при создании ОС, то оно увеличивает первоначальную стоимость ОС (до его постановки на учет) и тогда стоимость комплектующего формирует стоимость ОС. А ОС, в свою очередь будет облагаться налогом на имущество.

Какое имущество облагается налогом у российских организаций

Елена Попова , государственный советник налоговой службы РФ I ранга

Что облагают налогом на имущество

Российские организации платят налог на имущество:

- с объектов, которые учтены на счетах «Основные средства» и «Доходные вложения в материальные ценности»;

- с жилых домов и жилых помещений , не учтенных в составе основных средств.

Эти правила распространяются как на объекты недвижимости, так и на некоторые объекты движимого имущества. Независимо от того, используются ли эти объекты в деятельности организации или нет (письмо Минфина России от 17 декабря 2015 г. № 03-05-05-01/74010). В частности, налогом на имущество облагаются объекты, которые:

- предназначены для передачи или уже переданы во временное владение, пользование, распоряжение, доверительное управление, а также совместную деятельность (в т. ч. за границей);

- получены по концессионному соглашению ;

- приобретены и фактически эксплуатируются за границей, даже если их никогда не ввозили в Россию.

С объектов, которые учтены за балансом, платить налог на имущество не нужно (письма Минфина России от 15 мая 2006 г. № 03-06-01-04/101 , ФНС России от 1 сентября 2016 г. № БС-4-11/16266). Исключение составляют основные средства, полученные концессионером по концессионному соглашению . Такие объекты облагаются налогом на имущество, даже если отражены на забалансовых счетах (письмо Минфина России от 11 сентября 2013 г. № 03-05-05-01/37353).

К недвижимости, с которой платят налог на имущество, относят здания, сооружения. То есть те объекты, переместить которые без ущерба их назначению невозможно. При этом платить налог с земельных участков или объектов незавершенного строительства не нужно, хотя их тоже относят к недвижимости. Объяснение тут простое. С земельных участков платят отдельный налог. А объекты незавершенного строительства не являются основными средствами, а значит, и при расчете налога на имущество их не учитывают.

Кроме того, к недвижимому имуществу относятся:

– самолеты, вертолеты и другие воздушные суда, которые подлежат государственной регистрации в соответствии со Воздушного кодекса РФ;

– корабли, морские суда и суда внутреннего плавания, которые подлежат государственной регистрации в соответствии со статьей 33 Кодекса торгового мореплавания РФ и Кодекса внутреннего водного транспорта РФ;

– жилые и нежилые помещения, а также машино-места, которые являются частью здания или сооружения, при условии, что их границы зафиксированы по правилам кадастрового учета.

Движимым же имуществом признают объекты, которые не подпадают под определение недвижимости. Например, к движимому имуществу относится компьютерная техника (принтеры, серверы), автомобили, станки, животные (рабочий, продуктивный и племенной скот) и т. п.

Определяя состав имущества, руководствуйтесь также Законом от 30 декабря 2009 г. № 384-ФЗ и Общероссийским классификатором основных фондов (ОКОФ), утвержденным приказом Росстандарта от 12 декабря 2014 № 2018-ст . Такие разъяснения есть в письме Минфина России от 25 февраля 2013 г. № 03-05-05-01/5322 .

Жилые дома и жилые помещения признаются объектами обложения налогом на имущество независимо от того, к какой группе активов они отнесены в бухучете. Жилые объекты, учтенные в составе основных средств, облагаются налогом на основании пункта 1 статьи 374 Налогового кодекса РФ. А жилые дома, не учтенные в составе основных средств, – на основании Налогового кодекса РФ.

Например, если организация приобрела жилое помещение для перепродажи, то в бухучете оно может быть отражено на счете 41 «Товары». Несмотря на то что это не основное средство, с 2015 года такое помещение тоже может облагаться налогом на имущество (подп. 4 п. 1 ст. 378.2 НК РФ). Но поскольку налоговой базой для таких жилых домов (помещений) является кадастровая стоимость , в региональном законе о налоге на имущество организаций они должны быть поименованы в составе объектов налогообложения. Если в региональном законе такой нормы нет, платить налог на имущество за жилые объекты, которые не учитываются в составе основных средств, не нужно.

Таким образом, под обложение налогом на имущество подпадают:

– жилые дома и жилые помещения независимо от того, являются они основными средствами или нет.

Из этого правила есть два исключения .

Во-первых, не нужно платить налог с основных средств, которые признаются движимым или недвижимым имуществом, но которые исключены из состава объектов налогообложения пунктом 4 статьи 374 Налогового кодекса РФ.

К таким основным средствам относятся:

– земельные участки, водные объекты и природные ресурсы;

– основные средства силовых структур;

– объекты культурного наследия;

– ядерные установки, которые используются в научных целях, а также хранилища ядерных материалов, радиоактивных веществ и отходов;

– ледоколы, атомоходы и суда атомно-технологического обслуживания;

– космические объекты;

– корабли, зарегистрированные в Российском международном реестре судов;

– любые основные средства, включенные в первую или во вторую амортизационную группу по Классификации , утвержденной (обновленная Классификация применяется только в отношении объектов, которые приняты к учету после 31 декабря 2016 года) (письмо Минфина России от 6 октября 2016 № 03-05-05-01/58129).

А во-вторых, не нужно платить налог с основных средств, которые признаются объектами налогообложения, но на которые распространяются льготы , предусмотренные Налогового кодекса РФ.

Важно: наряду со льготами отраслевого или социального характера Налогового кодекса РФ устанавливает льготу, которой могут воспользоваться любые организации, имеющие на балансе движимое имущество. Речь идет об освобождении от налогообложения движимого имущества, принятого на учет 1 января 2013 года и позже. Данную льготу нельзя применять в отношении движимого имущества, которое было принято на учет в результате:

– реорганизации (ликвидации) организации;

– сделок между взаимозависимыми лицами.

Если имущество, принятое на учет после 31 декабря 2012 года, организация приобрела через посредника, она тоже может воспользоваться льготой, предусмотренной пунктом 25 статьи 381 Налогового кодекса РФ. Но только при условии, что продавец имущества не является взаимозависимым лицом ни по отношению к посреднику, ни по отношению к самой организации-заказчику. Об этом сказано в письме Минфина России от 30 марта 2015 г. № 03-05-05-01/17304 .

Определить состав движимого имущества, с которого в 2017 году нужно платить налог, поможет следующая таблица:

| Основания для постановки имущества на учет | Амортизационные группы, к которым относится объект движимого имущества, по Классификации , утвержденной постановлением Правительства РФ от 1 января 2002 № 1 | |

| Первая или вторая | Другие | |

| Объект принят на учет до 1 января 2013 года | ||

| Поступление имущества в результате реорганизации или ликвидации организации-правопредшественника | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (п. 25 ст. 381 НК РФ) |

| Поступление имущества в результате сделки с взаимозависимым лицом | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (п. 25 ст. 381 НК РФ) |

| Другие основания | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается () |

| Объект принят на учет 1 января 2013 года или позже | ||

| Поступление имущества в результате реорганизации или ликвидации организации-правопредшественника. При этом под реорганизацией подразумевается в том числе и смена организационно-правовой формы организации. Например, когда ЗАО становится ООО (письма и ) | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (п. 25 ст. 381 НК РФ) |

| Поступление имущества в результате сделки с взаимозависимым лицом (письма Минфина России от 16 января 2015 г. № 03-05-05-01/676 и ФНС России от 20 января 2015 г. № БС-4-11/503) | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Облагается (п. 25 ст. 381 НК РФ) |

| Другие основания | Не облагается (подп. 8 п. 4 ст. 374 НК РФ) | Не облагается (п. 25 ст. 381 НК РФ) |

Основные средства, включенные в первую или вторую амортизационную группу, не облагаются налогом на имущество независимо от даты, когда их приняли на учет (письмо Минфина России от 7 апреля 2015 г. № 03-05-05-01/19338). При этом обновленная Классификация основных средств применяется только в отношении объектов, которые приняты к учету после 31 декабря 2016 года (письмо Минфина России от 6 октября 2016 № 03-05-05-01/58129). Принадлежность к первой или второй амортизационной группе основных средств, принятых к учету до 1 января 2017 года, определяйте по старой Классификации.

Пример расчета налога на имущество после реорганизации

ООО «Альфа» расположено в Москве. В январе «Альфа» сменила организационно-правовую форму и стала акционерным обществом.

Бухгалтер «Альфы» составляет расчет авансовых платежей по налогу на имущество за I квартал.

В результате реорганизации на баланс организации поступило движимое имущество. Других объектов налогообложения налогом на имущество в I квартале не было.

По данным бухучета остаточная стоимость движимого имущества составляет:

| На дату | Остаточная стоимость движимого имущества, руб. | Остаточная стоимость движимого имущества, принятого на учет до 01.01.2013 | Остаточная стоимость движимого имущества, принятого на учет с 01.01.2013 | ||

| Всего | Всего | в т. ч. 1–2-й амортизационной группы | |||

| 1 января | 6 765 000 | 1 014 750 | 811 800 | 5 750 250 | 4 600 200 |

| 1 февраля | 6 654 791 | 998 219 | 798 575 | 5 656 572 | 4 525 258 |

| 1 марта | 6 544 582 | 981 687 | 785 350 | 5 562 895 | 4 450 316 |

| 1 апреля | 6 878 943 | 1 031 841 | 825 473 | 5 847 102 | 4 677 681 |

Движимое имущество, включенное в первую и во вторую амортизационную группу, не признается объектом налогообложения независимо от того, когда оно было принято на учет и в результате чего поступило (покупка, реорганизация и др.).

Льготу по движимому имуществу (3–10-й амортизационной группы), принятому на учет после 31 декабря 2012 года (п. 25 ст. 381 НК РФ), бухгалтер не применил. Льгота не действует.

Остаточную стоимость имущества, признаваемого объектом налогообложения, бухгалтер рассчитал по состоянию на:

- 1 января – 1 353 000 руб. (6 765 000 руб. – 811 800 руб. – 4 600 200 руб.);

- 1 февраля – 1 330 958 руб. (6 654 791 руб. – 798 575 руб. – 4 525 258 руб.);

- 1 марта – 1 308 916 руб. (6 544 582 руб. – 785 350 руб. – 4 450 316 руб.);

- 1 апреля – 1 375 789 руб. (6 878 943 руб. – 825 473 руб. – 4 677 681 руб.).

Средняя стоимость налогооблагаемого имущества за I квартал составила:

(1 353 000 руб. + 1 330 958 руб. + 1 308 916 руб. + 1 375 789 руб.) : 4 = 1 342 166 руб.

Ставка налога на имущество организаций в Москве – 2,2 процента (Закон г. Москвы от 5 ноября 2003 г. № 64).

Сумму авансового платежа по налогу на имущество за I квартал бухгалтер рассчитал по формуле:

1 342 166 руб. ? 2,2% : 4 = 7382 руб.

Ситуация: нужно ли платить налог на имущество с движимого имущества, полученного организацией в качестве вклада в уставный капитал

Да, нужно, если стороны сделки являются взаимозависимыми лицами, а объект движимого имущества относится к третьей–десятой амортизационным группам.

Основные средства, включенные в первую или во вторую амортизационную группу по Классификации , утвержденной постановлением Правительства РФ от 1 января 2002 № 1 , не признаются объектом налогообложения в принципе. Поэтому, если в уставный капитал организация получила такое имущество, платить налог с него не надо.

Если движимое имущество отнесено к другим амортизационным группам, у организации тоже есть возможность не платить налог. Дело в том, что движимое имущество, принятое на учет с 1 января 2013 года, подпадает под льготу, предусмотренную пунктом 25 статьи 381 Налогового кодекса РФ. Однако эта льгота применяется с ограничениями, одним из которых является приобретение имущества у взаимозависимого лица .

Ситуация: нужно ли платить налог на имущество с движимого имущества, полученного унитарным предприятием в хозяйственное ведение (в качестве взноса в уставный фонд) от администрации муниципального образования

Нет, не нужно.

Дело в том, что основные средства, включенные в первую или во вторую амортизационную группу по Классификации , утвержденной постановлением Правительства РФ от 1 января 2002 № 1 , не облагаются налогом в принципе. А по движимому имуществу из других амортизационных групп унитарное предприятие вправе воспользоваться льготой, установленной пунктом 25 статьи 381 Налогового кодекса РФ. То есть налог также платить не придется.

При этом исключение, предусмотренное данной статьей для взаимозависимых лиц (т. е. когда льгота не применяется), на предприятие и администрацию не распространяется. Ведь взаимозависимость между ними не определяется, поскольку взаимозависимыми лицами могут быть только организации или физические лица. А администрация муниципального образования к этим категориям не относится (п. 5 ст. 105.1 НК РФ).

Ситуация: нужно ли платить налог на имущество за движимое основное средство, смонтированное взаимозависимой организацией. Оборудование для монтажа приобретено после 1 января 2013 года у продавца, который не является взаимозависимым

Нет, не нужно.

Если движимое имущество, учтенное в составе основных средств, изготовлено из материалов, купленных после 1 января 2013 года, то облагать налогом такое имущество не нужно. При этом неважно, является ли организация – собственник основного средства взаимозависимой по отношению:

- к продавцу оборудования и материалов, из которых было собрано основное средство;

- к организации, которая занималась сборкой (монтажом) оборудования.

В данном случае действует правило, что движимое имущество, принятое на учет в качестве основных средств с 1 января 2013 года, от налогообложения освобождается. Да, есть исключение. Движимый объект, который приобрели у взаимозависимого лица, облагается налогом независимо от даты постановки на учет (п. 25 ст. 381 НК РФ).

Однако рассматриваемая ситуация под такое исключение не попадает. Ведь организация не приобретала основное средство у взаимозависимого лица. Взаимозависимое лицо (подрядчик) лишь выполнило работы по монтажу основного средства. А взаимозависимость с подрядчиком не ограничивает право организации на применение льготы, предусмотренной пунктом 25 статьи 381 Налогового кодекса РФ.

Таким образом, основное средство, смонтированное взаимозависимым подрядчиком, освобождается от налогообложения у заказчика. Аналогичные разъяснения содержат письма Минфина России от 28 июня 2016 г. № 03-05-05-01/37693 , от 5 марта 2015 г. № 03-05-04-01/11797 (доведено до сведения налоговых инспекций письмом ФНС России от 13 марта 2015 г. № ЗН-4-11/4037), от 30 марта 2015 г. № 03-05-05-01/17289 .

Ситуация: нужно ли платить налог на имущество за движимое основное средство, смонтированное взаимозависимой организацией из собственных материалов. Основное средство принято на баланс после 1 января 2013 года

Да, нужно.

По общему правилу движимое имущество, принятое на учет в качестве основных средств с 1 января 2013 года, от налогообложения освобождается. Но есть исключение. Движимый объект, который приобрели у взаимозависимого лица, облагается налогом независимо от даты постановки на учет (п. 25 ст. 381 НК РФ).

Способ и документальное оформление приобретения имущества для применения названной льготы значения не имеет. Главное, что основное средство организация получила от взаимозависимого лица. На практике эта передача могла быть оформлена договором купли-продажи, договором купли-продажи с условием о монтаже основного средства силами поставщика, договором подряда на изготовление основного средства из материалов подрядчика и т. д. В каждом из этих случаев стороной, передающей объект организации, является взаимозависимый с ней контрагент: продавец или подрядчик.

Поэтому за движимое основное средство, смонтированное взаимозависимой организацией из ее собственных материалов, организация, получившая объект, должна платить налог на имущество.

Когда стороны сделки могут быть признаны взаимозависимыми

Андрей Кизимов , действительный государственный советник РФ 3-го класса, кандидат экономических наук

Одним из основных условий для признания сделок контролируемыми является их совершение между взаимозависимыми лицами (п. 1 ст. 105.14 НК РФ). Стороны сделки могут быть признаны взаимозависимыми в связи с участием одной из них в капитале другой, с учетом степени влияния на принятие управленческих решений, а также по другим критериям.

На практике наиболее сложным является определение долей взаимного участия организаций в уставных капиталах друг друга. Между тем от правильной оценки этих долей зависит, являются ли стороны сделки взаимозависимыми и должны ли они соблюдать правила ценообразования для целей налогообложения.

В налоговом законодательстве есть следующие понятия, используемые для определения взаимозависимости: доля участия, которая в свою очередь формируется исходя из доли прямого участия и доли косвенного участия.

Доля прямого участия определяется как:

- доля непосредственного участия одной организации (физического лица) в уставном (складочном) капитале (фонде) другой организации;

- непосредственно принадлежащая одной организации (физическому лицу) доля голосующих акций другой организации.

Если долю непосредственного участия в уставном капитале (долю голосующих акций) определить нельзя, долю прямого участия рассчитайте пропорционально общему количеству участников.

Если акции (доли) входят в состав активов российского инвестиционного или негосударственного пенсионного фонда, долю прямого участия определите пропорционально доле участия в фонде (доле имущества, вносимого во вклад). Если таким способом определить долю невозможно, то рассчитайте ее пропорционально количеству лиц в фонде.

Такой порядок предусмотрен пунктом 2 статьи 105.2 Налогового кодекса РФ.

Косвенное владение долей означает участие одной организации (физического лица) в другой организации через последовательную цепочку организаций. Доля косвенного участия в последнем звене цепочки определяется как произведение долей прямого участия каждой из организаций, входящих в цепочку, в следующем звене. Например, для цепочки, в которую последовательно входят четыре организации – «А», «Б», «В» и «Г», долю участия организации «А» в организации «Г» нужно определять по формуле:

В более сложных ситуациях, когда организация является звеном нескольких последовательных цепочек, для определения косвенного участия произведения долей по каждой цепочке суммируются.

Такой порядок предусмотрен пунктом 3 статьи 105.2 Налогового кодекса РФ и подтверждается разъяснениями Минфина России .

При определении доли участия лица в организации учитывайте участие в ней:

- через иностранные структуры без образования юридических лиц;

- через иностранные организации, для которых не предусмотрено участие в капитале (отсутствует уставный капитал или фонд).

Этот порядок применяется, если лицо признается контролирующим лицом этих структур. Долю участия определите в общем порядке . При этом учитывайте следующую особенность. Если структуру контролируют несколько лиц, то долю участия определяйте пропорционально вкладу каждого контролирующего лица в имущество, переданное этой структуре. Если размер вклада определить нельзя, долю рассчитайте пропорционально количеству контролирующих лиц.

Условия признания лиц взаимозависимыми

В

А

А

Физическое лицо F имеет полномочия по назначению (избранию):

– единоличного исполнительного органа А

– не менее 50% состава коллегиального исполнительного органа (совета директоров, наблюдательного совета) А

Физическое лицо F (а также его родственники, указанные в подп. 11 п. 2 ст. 105.1 НК РФ) назначило (-и):

А , В , С

– не менее 50% состава коллегиального исполнительного органа (совета директоров, наблюдательного совета) А , В , С

Организация D назначила:

– единоличный исполнительный орган А , В , С

– не менее 50% состава коллегиального исполнительного органа (совета директоров, наблюдательного совета) А , В , С

В отношении движимого имущества в 2016 году действуют следующие правила обложения налогом на имущество организаций:

- объекты, входящие в первую и вторую амортизационные группы, не признаются объектом налогообложения в соответствии с подпунктом 8 пункта 4 статьи 374 НК РФ без ограничений независимо от даты принятия их к учету в составе основных средств;

- объекты, входящие в третью и выше амортизационные группы, принятые на учет в составе основных средств до 1 января 2013 г., облагаются налогом в общем порядке;

- объекты, входящие в третью и выше амортизационные группы, принятые на учет в составе основных средств после 1 января 2013 г., освобождаются от налогообложения на основании пункта 25 статьи 381 НК РФ при условии, что они не получены в результате реорганизации (ликвидации) или от взаимозависимых лиц;

- объекты, входящие в третью и выше амортизационные группы, принятые на учет в составе основных средств после 1 января 2013 г. (в том числе в 2013 и 2014 гг.), поступившие

в организацию в результате реорганизации (ликвидации) или от взаимозависимых лиц, облагаются налогом в общем порядке.

Таким образом, организации освобождаются от налогообложения налогом на имущество организаций в отношении движимого имущества, принятого с 1 января 2013 года на учет

в качестве основных средств, за исключением объектов движимого имущества, принятых

на учет в результате:

- реорганизации или ликвидации юридических лиц;

- передачи, включая приобретение, имущества между лицами, признаваемыми

в соответствии с положениями пункта 2 статьи 105.1 НК РФ взаимозависимыми.

Указанные ограничения действуют в случае постановки объектов движимого имущества

на баланс в качестве основного средства согласно пункту 4 ПБУ 6/01 «Учет основных средств» (утв. приказом Минфина РФ от 30.03.2001 г. № 26н).

Нюансы применения действующей льготы

Если же принимаемое на баланс в результате реорганизации движимое имущество учитывается не в качестве основных средств, после перевода его в состав основных средств ограничение

в части невозможности применения льготы к сделкам между взаимозависимыми лицами

не действует (письмо ФНС России от 18 апреля 2016 г. № БС-4-11/6740).

ПРИМЕР

Организация получила от взаимозависимого лица молодняк животных. По правилам бухгалтерского учета он отражается на счете 11 «Животные на выращивании и откорме». После перевода животных в основное стадо они отражаются в составе основных средств. После такого перевода организация сможет применять льготу по налогу на имущество организаций в общем порядке.

Минфин России в письме от 9 февраля 2015 года № 03-05-05-01/5111 разъясняет, что приведение наименования организации в соответствие с Гражданским кодексом нельзя рассматривать

в качестве реорганизации. А значит, нет оснований для отказа в применении льготы по налогу

на имущество, в случае, когда движимое имущество было принято на учет в качестве основного средства с 1 января 2013 года. Лишается льготы с 1 января 2015 года движимое имущество, принятое на учет в качестве основных средств в течение 2013 – 2014 годов, в результате реорганизации.

В письме Минфина РФ от 6 февраля 2015 года № 03-05-05-01/5030 разъяснено, что льгота по налогу на имущество, предусмотренная пунктом 25 статьи 381 Налогового кодекса, может применяться, даже если имущество получено от муниципалитета. Обоснование – пункт 5 статьи 105.1 Налогового кодекса. Прямое и (или) косвенное участие Российской Федерации, субъектов Российской Федерации, муниципальных образований в российских организациях само по себе не является основанием для признания таких организаций взаимозависимыми.

А в письме ФНС РФ от 13 марта 2015 года № ЗН-4-11/4037 говорится, что объекты основных средств, изготовленные из материалов, приобретенных после 1 января 2013 года

у взаимозависимого лица, не облагаются налогом на имущество организаций.

Ведь производственные запасы, из которых изготовлено основное средство, не являются объектом налогообложения налогом на имущество на основании статьи 374 Налогового кодекса.

Еще ситуация. В рамках договора строительного подряда подрядчик самостоятельно приобретает оборудование, требующее монтажа, и производит работы по его монтажу.

Затем готовый объект движимого имущества передает заказчику, который является взаимозависимым лицом с подрядчиком. Как указала ФНС России в письме от 8 июля 2016 года № БС-4-11/12245, освобождение от обложения налогом на имущество, установленное пунктом

25 статьи 381 НК РФ, на такое движимое имущество не распространяется.

Автомобили, выпущенные после 1 января 2013

Существует законопроект, внесенный Правительством РФ (№ 1155134-6), в случае принятия которого область применения льготы, установленной пунктом 25 статьи 381 НК РФ, с 1 января 2017 года будет существенно расширена.

Его суть в том, что организации, имеющие на балансе автомобили, выпущенные начиная

с 1 января 2013 года, больше не будут платить с них налог с движимого имущества. То есть любой транспорт, принадлежащий компании, выпущенный начиная с 1 января 2013 года,

от налога на имущество будет освобожден. Ограничение о неприменении льготы в случае приобретения автомобиля у взаимозависимого лица или в результате реорганизации будет снято. Дата производства машины будет определяться по его техпаспорту. Он и будет служить обоснованием для льготы.

Пересчет и возврат налога за предшествующие годы законопроект не предусматривает.

Напомним, что срок сдачи отчета по налогу на имущество за 2016 год истекает

30 марта 2017 года.