Автоматизированная система работы кредитными заявками. IT-сопровождение, программное обеспечение для МФО

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Министерство образования и науки РФ

Федеральное государственное бюджетное образовательное учреждение высшего профессионального образования

ТОМСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ СИСТЕМ УПРАВЛЕНИЯ И РАДИОЭЛЕКТРОНИКИ (ТУСУР)

Кафедра автоматизированных систем управления (АСУ)

Автоматизированная информационная система

учета кредитов физических лиц в коммерческом банке

Пояснительная записка к выпускной квалификационной работе

Пояснительная записка: с. 132, рис. 9, табл. 18, прил. 3.

КРЕДИТЫ, БАНК, АВТОМАТИЗИРОВАННАЯ ИНФОРМАЦИОННАЯ СИСТЕМА, ПРОГРАММНОЕ ОБЕСПЕЧЕНИЕ, БАЗА ДАННЫХ, MICROSOFT ACCESS, BORLAND DELPHI.

Объектом разработки является автоматизированная информационная система учета кредитов физических лиц в коммерческом банке.

Цели автоматизации деятельности:

сокращение времени обработки и получения данных;

повышение достоверности данных;

повышение производительности труда;

снижение рисков потери информации;

автоматизированная подготовка необходимых документов;

повышение уровня работы с клиентами и, как следствие, конкурентоспособности банка.

Средства реализации СУБД Microsoft Access, Delphi 7.

В процессе проектирования разработаны контекстная диаграмма, диаграммы декомпозиции (BpWin), полная атрибутивная диаграмма логической модели (ErWin), полная атрибутивная диаграмма физической модели (ErWin), дерево диалога (граф перехода экранных форм), программное обеспечение средствами Delphi 7, описание применения.

Введение

Для современного российского финансового рынка характерно укрупнение кредитно-финансовых институтов и активное развитие розничного банковского бизнеса. Рост новых банковских сообществ, увеличение клиентской базы и расширение спектра предлагаемых услуг невозможно обеспечить без программного обеспечения, отвечающего самым жестким требованиям, которые предъявляет современный банковский бизнес. Если раньше усилия крупных банков были сосредоточены в основном в столичных регионах и крупных городах, то в последние годы из-за усиления конкуренции на этих рынках и роста благосостояния людей в целом финансовые структуры стали гораздо более активно развивать свои филиальные сети и вытеснять небольшие региональные банки. Последние, пытаясь выстоять в конкурентной борьбе, теперь вынуждены гораздо больше внимания, чем раньше, уделять ИТ-структуре.

На российском рынке банковской автоматизации крупные игроки из года в год укрепляют свои позиции, вытесняя более мелкие компании и не слишком подпуская иностранцев. Установки зарубежных систем по-прежнему единичны и сконцентрированы в сегменте крупных банков. Вместе с тем не сокращается - а даже, напротив, растет - доля собственных разработок. Банки, которым не удается выбрать систему, соответствующую всем требованиям их бизнеса, на рынке, готовы инвестировать в собственный продукт как в дополнительное конкурентное преимущество. Некоторые подсистемы, например, кредитные модули в малых банках являются собственными разработками, поскольку нередко это является экономически более целесообразным решением, чем использование подсистем сторонних разработчиков. Между тем, степень владения менеджерами актуальной информацией о состоянии и тенденциях функционирования всех подразделений банка напрямую влияет на успех в реализации стратегических и тактических планов развития. А в условиях повсеместного снижения доходности кредитных учреждений проблема доступа управленцев к информации становится особенно актуальной. На практике в этой области зачастую царит MS Excel, со всеми его достоинствами и недостатками. В итоге огромные объемы ценнейшей информации хранятся в локальных таблицах персональных компьютеров и на разрозненных серверах баз данных.

Вот уже 21 год в условиях жесткой конкуренции с филиалами крупнейших банков страны небольшой региональный банк «Новация» оказывает практически весь спектр банковских услуг корпоративным клиентам и гражданам Республики Адыгея. Несмотря на финансовые потрясения ОАО Акционерный коммерческий банк «Новация» сохранил свою самостоятельность, чего не смогли сделать многие коммерческие банки.

Жесткая конкуренция на рынке банковских услуг и требования обеспечить более высокую производительность труда, большую надежность и достоверность информации, лучшую ее сохранность обуславливают необходимость перехода банка от различных автономных банковских систем различных разработчиков к единой современной автоматизированной информационной банковской системе. Такая система должна обеспечивать работу всех сотрудников банка: кассиров, операционистов, кредитных работников и бухгалтерии, а также управленческого персонала.

В рамках настоящей работы планируется разработка подсистемы учета кредитов физических лиц одного из ведущих направлений банковской деятельности не только в ОАО АКБ «Новация», но и любом банке. Автоматизированная информационная система (АИС) учета кредитов физических лиц в коммерческом банке, должна выполнять следующие основные функции:

график гашения кредита;

список клиентов Банка;

список страховых компаний;

журнал операций по кредитам;

статистика выдач кредитов.

программа автоматизация кредитование интерфейс

1. Предпроектный анализ вопросов создания АИС

1.1 Описание предметной области

1.1.1 Общие сведения

В истории становления и развития Акционерного коммерческого банка «Новация» отражается история всего банковского сектора новой России. В начале 90-х годов в России действовало около 3 тысяч коммерческих банков, а выжили лишь сильнейшие, то есть те, чья стратегия развития была направлена на развитие банковских услуг, расширение сети структурных подразделений, привлечение клиентуры.

Начиная с капитала в 11 тыс. руб. в 1990 году, за 21 год банк увеличил собственные средства до 212 млн. руб., активы возросли с 135 тыс. руб. до 2,2 млрд. руб., а кредитный портфель с 111 тыс. руб. до 1,2 млрд. руб. В начале своей деятельности, банк не имел вкладов граждан, а сейчас его клиентами являются более 30 тысяч человек, а сумма вкладов составляет около 1 млрд. руб.

Развивая ипотечное кредитование, банк за последние 2 года помог приобрести собственное жилье более 200 молодым семьям.

Расширилась и структурная сеть подразделений банка. Сейчас банк имеет один филиал, два дополнительных офиса и два операционных офиса, один из которых готовится принять первых клиентов в городе Краснодаре.

Согласно рэнкинга Центра Экономического Анализа Информационного Агенства Интерфакс по состоянию на 1 октября 2011 года из 46 банков Южного Федерального округа ОАО АКБ «Новация» занимал 20 место по объему активов, 34 место по величине собственных средств (капитала) банка, а по величине полученной прибыли 16 место

Из стратегических задач банка на 2011 год выполнены следующие: увеличен объем проводимых операций в условиях роста конкуренции на финансовом рынке республики Адыгея, повышен уровень прибыли адекватно росту активов, увеличен капитал банка, внедрены новые кредитные продукты, пересмотрены условия привлечения вкладов, продолжена работа по развитию пластикового бизнеса.

Сегодняшние успехи банка «Новация», его динамичный рост, стабильные финансовые показатели и надежность - все это достигнуто благодаря умеренно консервативной политике, проводимой акционерами, руководством банка и его сотрудниками.

1.1.2 Сведения об объекте автоматизации

Объект автоматизации Отдел кредитования физических лиц ОАО АКБ «Новация». Банк предлагает своим клиентам физическим лицам следующие кредитные продукты:

1) Кредитная карта:

срок кредита до 12 мес.;

максимальная сумма - 100 000 руб.;

погашение кредита ежемесячно, равными долями, в соответствии с графиком;

проценты за пользование кредитом 20%

комиссия за выдачу в наличной форме 2,2%

неустойка за нарушение сроков погашения из расчета ставки рефинансирования Центрального Банка;

без обеспечение кредита.

Необходимые документы:

паспорт или другой документ, удостоверяющий личность;

свидетельство ИНН;

копия трудовой книжки;

2) Потребительский кредит:

Процентная ставка составляет 25% годовых;

Возраст от 18 до 70 лет;

Максимальная сумма кредита - 50 000 руб.;

Первоначальный взнос 10% от стоимости товара;

Срок кредита до 1 года;

Сумма первоначального взноса по желанию заемщика;

без обеспечение кредита.

Выдача кредита не позднее следующего дня после обращения заемщика.

Необходимые документы:

копия паспорта;

копия свидетельства ИНН;

копия медицинского страхового полиса;

справка о доходах заемщика за последние 6 месяцев 2-НДФЛ;

3) Автокредит

Максимальная сумма кредита - 3 000 000 руб.;

Срок кредита до 5 лет;

Процентная ставка 16% годовых (новый автомобиль) или 18% (подержанный автомобиль);

Страхование автомобиля по риску «АвтоКАСКО», в т.ч. от ущерба и хищения, и обязательной гражданской ответственности;

Обеспечение кредита залог приобретаемого автомобиля;

Поручительство супруга (при наличии зарегистрированного брака);

4) Ипотечное жилищное кредитование

Максимальная сумма кредита 4 000 000 руб.;

Срок кредита - до 10 лет;

Процентная ставка - 14,5% годовых;

Первоначальный взнос не менее 10% от стоимости приобретаемого жилого помещения;

Возможность привлечения созаемщиков при недостаточности доходов у заемщика;

Сумма предоставляемого кредита зависит от среднемесячного чистого дохода заемщика или совокупного дохода созаемщиков за последние 6 месяцев;

Допускается досрочное погашение кредита без уплаты штрафных санкций;

Обеспечение кредита залог приобретаемого жилого помещения.

Требования к заемщикам:

ипотечный кредит предоставляется лицам в возрасте от 22 лет, на момент исполнения обязательств возраст заемщика (созаемщиков) не должен превышать 60 лет;

наличие постоянной регистрации на территории Республики Адыгея;

отсутствие у заемщика отрицательной кредитной истории;

стаж работы не менее 6 календарных месяцев;

наличие доходов, достаточных для погашения кредита и уплаты процентов.

1.1.3 Анализ деятельности кредитного специалиста

Можно выделить следующие этапы выдачи кредитного продукта (рисунки 1.1 и 1.2):

определение необходимого заемщику вида кредитного продукта (цель кредита, сумма, срок, ставка и т.д.);

сбор всех необходимых данных о заемщике, поручителях и залогодателях;

анализ кредитной заявки и вынесение решения (положительного или отрицательного);

если решение положительное, то подготовка всех необходимых документов и справок, а также кредитных и обеспечительных договоров;

подписание с клиентами документов и справок, а также кредитных и обеспечительных договоров;

выдача кредитного продукта на счет физического лица;

безналичный перевод денежных средств продавцу или их снятие наличными.

Рисунок 1.1 Контекстная диаграмма процесса выдачи кредитного продукта

Рисунок 1.2 Диаграмма декомпозиции выдачи кредитного продукта

Учет клиентов-заемщиков и выданных кредитов ведется в АБС «ФОРС», не предоставляющей в необходимом объеме аналитики. Кредитный портфель для руководства готовится в таблице MS Excel.

В своей деятельности кредитный специалист руководствуется Кредитной политикой Банка, Учетной политикой Банка, а также различными положениями и рекомендациями Центрального Банка РФ, в частности Положением №254-П от 26.03.2005 г.

1.1.4Анализ рынка автоматизации кредитования физических лиц

По данным CNews Analytics автоматизацией кредитования физических лиц занимаются 75% банков . Максимальная доля на рынке автоматизации кредитования физических лиц приходится на «Диасофт» 26%. На втором месте - собственные разработки банков (17%). R-Style Softlab, ранее занимавшая вторую позицию, потеряла 7% и сместилась на третье место, с 13% рынка. ЦФТ - на четвертой позиции (11%). Пятая строчка - за компанией ПСиТ (6%). Далее идут компании «Кворум», «ЮниСАБ», «Инверсия», CSBI (по 3%) и БИС (2% рынка).

На рисунке 1.3 представлено распределение разработчиков по количеству внедрений системы автоматизации кредитования физических лиц 14% банков планируют заменить используемое решение. В качестве основных причин замены системы, используемой для автоматизации кредитования населения, отмечается замена автоматизированной банковской системы (АБС) и моральное устаревание системы, а также недостаточную функциональность решения (рисунок 1.4).

По данным опроса 61% банков, решивших сменить систему, уже выбрали поставщика решения. 29% предполагают перейти на продукты «Диасофт». Второе место по популярности сохраняет R-Style Softlab, показатели которой выросли с 20 до 26%. На третьем и четвертом местах -ЦФТ и «Инверсия», потерявшие 1 и 4% соответственно и имеющие сегодня 11 и 7% предпочтений. Далее следует ПрограмБанк (5%). По 3% занимают Misys, TemeНетs Group AG и собственные разработки (рисунок 1.5).

Рисунок 1.3 Распределение разработчиков по количеству внедрений

Рисунок 1.4 Причины отказа от используемой системы автоматизации кредитования физических лиц

Рисунок 1.5 Распределение разработчиков в соответствии с предпочтениями банков

1.2 Обоснование необходимости внедрения АИС

АИС необходима для обеспечения более высокой производительность труда, большей надежности и достоверности информации, лучшей ее сохранности.

Основной целью внедрения АИС является создание единого информационного пространства, объединения автоматизированных рабочих мест в единую систему, позволяющую решать не только учетные функции, но и управленческие задачи.

Обычно заказчик сам определяет для себя вариант внедрения. Существуют два варианта: комплексное внедрение и внедрение собственными силами. Комплексные системы достаточно дороги, внедрять их довольно сложно и долго. Многие системы невозможно адаптировать без разработчика, а банк зачастую сильно удален от них. В дополнении к сказанному: для таких систем высока стоимость работы консультантов, стоимость обучения. Зачастую системы российских разработчиков часто используют «закрытые» для изменений системы, часто такие системы не могут «пережить» смены очередной платформы.

Автоматизированные информационные системы обычно приобретаются на достаточно долгий срок (среднее время «жизни» АИС - 8-10 лет, но это не предел - во многих банках используются системы с гораздо большим «стажем» работы, правда, и обрастающими за это время новыми возможностями). Чтобы система автоматизации приносила ожидаемый эффект, она должна соответствовать данному банку - его возможностям, уровню развития и т.д. Стоимость АИС для небольшого банка не так уж и мала .

Критериев выбора систем автоматизации, как и многих других достаточно сложных и дорогих товаров (например, автомобилей), существует, конечно же, много. Какие-то из них крайне важны, какие-то могут отражать очень индивидуальные потребности. В подобных ситуациях следует во многом ориентироваться на «здравый смысл», а также иметь в виду некоторые ключевые моменты, носящие специальный характер. Выбирая систему автоматизации, стоит обратить внимание на следующее :

что система автоматизации может делать, или какова ее функциональность;

во что обойдется приобретение системы, запуск ее в эксплуатацию и поддержание в рабочем состоянии, т.е. какова ее совокупная стоимость владения (крайне важно знать именно общую стоимость, а не просто цену программного обеспечения).

есть ли гарантии успешного завершения проекта внедрения и полноценного ввода системы в эксплуатацию;

что у системы «внутри» и, следовательно, насколько она надежна, долговечна, производительна, в конце концов, современна;

какова эффективность и возможные сроки окупаемости системы;

уровень и качество сервиса в послепродажный период;

возможность сопровождать и развивать систему силами специалистов самого банка;

каковы перспективы системы, будет ли она развиваться и поддерживаться поставщиком в будущем.

Очень важно сначала выявить реальные потребности банка. Определить реальные потребности в автоматизации - дело не простое. Очень хорошо, если на предприятии, в компании или в банке разработан план развития на несколько лет вперед, в котором определена роль информационных технологий и описана последовательность создания корпоративной автоматизированной системы управления. Такой продуманный подход дает наибольшую отдачу, существенно снижает риск выбрать «не ту» АИС и избежать проблем так называемой «лоскутной» автоматизации. При этом в качестве первоочередных задач может рассматриваться автоматизация наиболее критичных на данном этапе видов деятельности («узких» мест, от которых существенно зависит работа сотрудников) или наиболее трудоемких при обработке традиционным способом .

Поскольку разработка или даже внедрение уже готовой единой автоматизированной системы управления банковской деятельностью не реальна в рамках настоящей работы, то на первом этапе планируется внедрение подсистемы учета кредитов физических лиц в ОАО АКБ «Новация». Таким образом, для автоматизации учета кредитов физических лиц выбран вариант реализации посредством разработки АИС учета кредитов физических лиц, который учитывает специфику процесса обработки информации в Отделе кредитования физических лиц ОАО АКБ «Новация».

1.3 Обзор существующих программных продуктов

Рассмотрим несколько примеров ведущих автоматизированных банковских информационных систем.

Розничное решение Diasoft FA# Retail от компании Диасофт состоит из интегрированных компонентов (набора слоев) фронт-, миддл- и бэк-офисов. Разделение компонентов решения сделано с целью повышения эффективности выполнения разнородных операций (продажи услуг и обслуживания клиентов, оперативного управления, обработки сделок и др.).

Фронт-офис - это среда, где происходит непосредственное общение клиента и банка (как при участии специалиста банка, так и без него). Это может быть и Интернет-среда, и банкомат, но в большинстве случаев фронт-офисом являются различные подразделения банка, рабочие места агентов и брокеров. Фронт-офис обеспечивает клиентам максимальную доступность банковских услуг (продажу банковских продуктов) и позволяет повысить оперативность и качество банковского обслуживания.

Миддл-офис - это рабочее место сотрудников банка, отвечающих за принятие оперативных решений. В качестве миддл-офиса могут выступать: скоринговая система, отвечающая за управление кредитными рисками, система управления возвратом кредитов, система бюджетирования.

Бэк-офис - это учетная система банка, рабочее место сотрудников, отвечающих за обработку заключенных договоров и совершенных сделок.

Фронт-офис в рамках кредитной заявки обеспечивает выполнение следующих основных операций:

поддержка всего спектра розничных кредитных продуктов: потребительское кредитование, автокредитование, ипотечное кредитование, целевые потребительские кредиты, кредитные карты;

автоматизация деятельности всех подразделений банка, связанных с фронт-офисным обслуживанием кредита (службы безопасности, юридической службы, кредитных аналитиков, кредитных менеджеров, кредитного комитета и др.), а также работы сотрудников фронт-офиса (операционистов отделений банка, сотрудников автосалонов, магазинов и др.);

информационная поддержка таких кредитных продуктов банка, как предварительный расчет сумм первоначального взноса и сумм регулярных платежей;

ввод кредитной заявки, контроль правильности заполнения документов (первичная верификация);

расчет суммы кредита с учетом суммы первоначального взноса, а также платежей, включаемых в сумму кредита (комиссий, страховых премий и др.)

прикрепление графической информации к кредитной заявке (графические образы документов, представленных заемщиком и поручителями, документы, удостоверяющие личность клиента, документы, подтверждающие его доход, справка 2-НДФЛ или по форме банка, выписка с банковского счета, ИНН и др.);

передача заявки на рассмотрение в банк (при этом может быть настроена доставка уведомления для ответственного персонала банка в соответствии с регламентом банка);

формирование и печать документов, сопровождающих бумажный документооборот (например, актов приема/передачи оригиналов документов и т.п.). Контроль состояния пакета документов по кредиту (полнота документов на текущую дату, своевременность передачи документов);

поддержка технологий банка в рамках принятия решения о выдаче кредита (кредитный менеджер, юридическая служба, кредитный комитет и др.). Формирование решения по рассматриваемой кредитной заявке;

формирование пакета документов на основе одобренной заявки в составе: кредитного договора, договора на открытие банковского счета, графика платежей, списка пунктов приема платежей по кредиту, а также, в случае ипотечного кредитования, договоров обеспечения (залог приобретаемой недвижимости), связанных договоров страхования и др.

Фронт-офис в рамках сопровождения и погашения кредитов обеспечивает выполнение следующих основных операций:

прием плановых платежей по кредиту (различные варианты схемы погашения, настраиваемые по выбору банка);

прием платежей в случае задолженности (получение из бэк-офиса информации о сумме задолженности с учетом штрафов и пени, установленных банком). Погашение задолженности в порядке приоритетов, установленных для каждого вида задолженностей;

прием заявлений на полное или частичное досрочное погашение кредита (проверка возможности досрочного погашения с учетом различного вида мораториев, предварительный расчет суммы погашения на дату планируемого погашения с учетом настроенных штрафных санкций, предусмотренных кредитной программой для данного кредита на текущей стадии его обслуживания);

досрочное частичное погашение кредита (окончательный расчет и прием суммы к погашению, перерасчет графика поддерживаются как схемы с уменьшением срока кредита, так и схемы с уменьшением размера ежемесячного платежа для аннуитетных схем);

досрочное полное погашение кредита (производятся аналогичные досрочному частичному погашению проверки и расчеты сумм штрафов в случае, если предусмотрены какие-либо штрафные санкции);

закрытие договоров при полном погашении кредита;

автоматическая печать документов, поддерживающих бумажный документооборот.

Функционал решения позволяет автоматизировать процесс сопровождения выданных кредитов в части, связанной с их погашением и закрытием. В рамках действий по обслуживанию выданных кредитов обеспечивается регистрация изменений в данных о заемщике (контактная информация, адреса проживания/регистрации, данные о месте работы, семейном положении и др.). Автоматизирован процесс сопровождения выданных кредитов, актуализация информации по заемщику. В случаях необходимости может быть настроена активная актуализация данных, находящихся в распоряжении банка (формирование задач для исполнителей по проверке данных заемщика, его имущественного положения, актуальности сведений о его контактах и др.; работа по проверке сведений, фиксирование результатов проверки).

Интегрированная банковская система (ИБС) БИСКВИТ от компании БИС обеспечивает высокий уровень информационной поддержки банковских операций в условиях динамичного развития рынка финансовых услуг. Функциональная полнота позволяет автоматизировать множество операций коммерческого банка. Модульная структура дает возможность банку нести только обоснованные в данный момент сферой его деятельности и объемом документооборота затраты на программное обеспечение, легко наращивая функциональные возможности системы по мере расширения круга выполняемых операций. Единая технология позволяет автоматически отражать операцию, выполняемую в любом модуле, в единой БД и использовать ее результаты во всех остальных модулях.

Модуль «Кредиты физическим лицам» обеспечивает ведение договоров размещения денежных средств, заключенных с клиентами банка - физическими лицами, на всех этапах их жизненного цикла.

Возможности модуля:

1) ведение информации о существенных условиях соглашений:

графики платежей по основному долгу, процентам и комиссиям;

дифференцированная и аннуитетная схемы погашения;

размеры ставок процентов, комиссий, пени и штрафов;

хранение изменения условий договора в хронологической последовательности;

2) в части активных операций - поддержка различных форм кредитования:

простой кредитный договор (единовременная выдача, единовременное или поэтапное погашение);

ипотечный кредит (единовременная выдача, аннуитетная схема погашения);

овердрафт (лимит овердрафта по банковскому счету, контроль лимита при выполнении операций по счету клиента, контроль общего и внутреннего сроков кредитования);

поддержка грейс-кредитования с использовнием пластиковых карт, расчет грейс- и негрейс-задолженности на основе данных модуля «Кредитные карты» ИБС БИСКВИТ, использование записей по карточным транзакциям, настройка банковских операций для работы с грейс-кредитами по предоставлению и погашению;

3) ведение информации о полученном обеспечении:

вид обеспечения (гарантия, поручительство, залог имущества, ценных бумаг, драгоценных металлов);

данные о договоре обеспечения и контрагенте по нему;

количество однородных предметов обеспечения;

способ оценки обеспечения (по остатку счета, по рыночной котировке, по индивидуальной стоимости);

дополнительная информация (например, описание, местонахождение);

4) предоставление пользователю полной информации о планируемой и фактической задолженности на любую дату, включая срочную и просроченную задолженность по основному долгу и процентным платежам, задолженность по пеням и др.;

5) формирование и печать первичных и отчетных документов, например, текст договора, распоряжения бухгалтерии, ведомость начисления процентов, ведомость урегулирования резерва, ведомость задолженности по договорам, ведомость об обеспечении по договорам, оценочный расчет лимита овердрафта (на основании «очищенных» оборотов по банковскому счету клиента);

6) поддержка полностью автоматической привязки к договору всех необходимых аналитических счетов на основании информации о виде контрагента, виде и сроке сделки. Перечень привязываемых счетов определяется настройкой шаблона банковской операции. Открытие/привязка счетов могут выполняться:

при добавлении договора;

после добавления договора путем выполнения банковской операции;

при выполнении учетных операций, если соответствующий счет еще не был связан с договором;

7) настраиваемый перечень счетов, закрываемых при закрытии договора;

8) ведение данных о классификации риска по кредитам в хронологической последовательности;

9) выполнение всех видов учетных операций по выдаче и сопровождению выданного кредита;

10) взаимодействие с внешними автоматизированными системами:

автоматизированные системы скоринга;

удаленные клиентские системы ипотечных брокеров и агентов;

ПО страховых компаний.

Модуль поддерживает полный перечень операций, оформляющих движение основного долга по договору, а также операции по учету процентов:

выдача и погашение кредита (с урегулированием резерва и без, с учетом использования / восстановления лимита овердрафта);

перенос ссуды на просрочку;

погашение просроченной задолженности;

списание безнадежной задолженности с баланса;

уплата процентов;

перенос процентов на просрочку;

внебалансовый учет процентов.

В массовом режиме могут выполняться такие операции, как, например, начисление процентов в конце отчетного периода на балансовых и внебалансовых счетах, урегулирование резерва на возможные потери по ссудам, урегулирование резерва на возможные потери по прочим операциям.

RS-Bank v.5.5 от компании R-Style Softlab, создана для автоматизации бизнеса средних и небольших банков с учетом требований этой категории. RS-Bank v.5.5 это новая версия популярной АБС RS-Bank 5.0, предназначенная для автоматизации всех направлений банковской деятельности: расчетно-кассовых операций, внутренней бухгалтерии, розничных услуг, услуг по кредитованию юридических и физических лиц, хозяйственной деятельности кредитной организации .

RS-Bank v.5.5 имеет модульную структуру, что позволяет производить поэтапное внедрение ее приложений, наращивая их функциональность параллельно с развитием бизнеса банка. В состав АБС RS-Bank v.5.5 входят следующие функциональные контуры:

RS-Retail v.5.5 автоматизация розничных услуг и работы с физическими лицами;

RS-Loans v.5.5 автоматизация кредитной деятельности банка;

RS-Incounting v.5.5 автоматизация хозяйственной деятельности банка.

RS-Loans программный комплекс для автоматизации банковского кредитования, охватывающий все многообразие задач, с которыми приходится сталкиваться работникам кредитных подразделений. В системе изначально настроены следующие банковские кредитные продукты:

кредитование юридических лиц;

потребительское кредитование;

автокредитование;

ипотечное кредитование;

кредитные и офердрафтные карты (на основе взаимодействия с программным комплексом RS-Retail);

кредитные линии юридическим и физическим лицам;

овердрафтное кредитование по расчетным счетам юридических лиц;

банковские гарантии.

RS-Loans автоматизирует обработку документов, сопутствующих всему жизненному циклу кредитного договора от оформления кредитной заявки до выпуска отчетности.

Функционал по оформлению и учету кредитного договора допускает назначение индивидуальных условий кредитования (процентных ставок, алгоритма расчета процентов и пр.), автоматическое формирование всех необходимых счетов, выпуск печатных форм договоров и распоряжений на выполнение различных операций, расчет категории качества ссуды и процента резерва, расчет и распечатка графиков выдачи и погашения, оформление выдачи кредита различными способами, погашение ссуд различными способами, обслуживание произвольных комиссий и штрафных санкций, вынос ссуды на просрочку, пролонгацию договора, заключение дополнительных соглашений и возмещение переплат. В новой версии реализован механизм лимитирования, который предусматривает справочник лимитов, учитывающий требования Банка России и внутренние требования банка. Для удобства могут быть сформированы группы, по которым определяются лимиты.

При оформлении и учете договоров обеспечения автоматически формируются договоры-поручительства в различных валютах и различные виды договоров залога. Система позволяет вводить описание объектов обеспечения и вести учет обеспечения на внебалансе, учитывать категории качества обеспечения в том числе при расчете резерва.

RS-Loans предоставляет специалистам банка широкие сведения, необходимые для принятия решений по вопросам кредитования, в том числе информацию о кредитном портфеле и сводные данные по отдельным видам кредитов. В отчетах представлена информация по видам кредита, а также подробные сведения о заемщике, состоянии кредитного договора, сумме кредита в рублях и валюте, остатке задолженности, процентных ставках, сумме в рамках договоров поручительства и обеспечения по видам, просроченных суммах по основному долгу и процентам, группах риска и сумме резерва по ним, а также ряд других необходимых для анализа сведений. Программный комплекс позволяет осуществлять обмен данными с Национальным бюро кредитных историй и Центральным каталогом кредитных историй и реализовать обмен с любым другим бюро.

Рассмотрев вышеописанные программы и многие другие, можно сделать вывод, что они не подходят для автоматизации предметной области по причине их высокой стоимости внедрения и последующего сопровождения.

1.4 Цели и задачи автоматизации

В рамках работы кредитного специалиста ОАО АКБ «Новация» необходимо, чтобы АИС выполняла следующие основные операции:

учет клиентов банка физических лиц;

ведение справочника видов кредитов (потребительский кредит, ипотека, автокредит, кредитная карта и т.д.)

учет кредитов, выданных физическим лицам;

учет поручителей и залогодателей по кредиту;

построение графика погашения кредита (равными платежами, аннуитет, в конце срока);

выполнение операций с кредитами: открытие, плановое гашение, досрочное гашение, вынос на просрочку, закрытие;

формирование выходных документов:

кредитный портфель на заданную дату;

график гашения кредита;

список клиентов Банка;

список страховых компаний;

выборка кредитных договоров по заданным критериям;

журнал операций по кредитам;

формирование статистических диаграмм:

структура кредитного портфеля по состоянию на дату;

суммы выдач кредитов по месяцам за период;

суммы выдач по видам кредитных продуктов за период.

1.5 Анализ целесообразности использования заданных средств разработки

1.5.1 Обоснование выбора СУБД

На сегодняшний день известно более двух десятков форматов данных настольных СУБД, однако наиболее популярными следует признать Access, Paradox, FoxPro и dBase.

Рассмотрим каждую из этих СУБД в отдельности.

dBase и Visual dBase

Первая промышленная версия СУБД dBase dBase II (принадлежащая тогда компании Ashton-Tate, приобретенной позже компанией Borland) появилась в начале 80-х годов. Благодаря простоте в использовании, нетребовательности к ресурсам компьютера и, что не менее важно, грамотной маркетинговой политике компании-производителя этот продукт приобрел немалую популярность .

Хранение данных в dBase основано на принципе «одна таблица -- один файл» (эти файлы обычно имеют расширение *.dbf). MEMO-поля и BLOB-поля (доступные в поздних версиях dBase) хранятся в отдельных файлах (обычно с расширением *.dbt). Индексы для таблиц также хранятся в отдельных файлах. При этом в ранних версиях этой СУБД требовалась специальная операция реиндексирования для приведения индексов в соответствие с текущим состоянием таблицы .

Формат данных dBase является открытым, что позволило ряду других производителей заимствовать его для создания dBase-подобных СУБД, частично совместимых с dBase по форматам данных. Например, весьма популярная некогда СУБД FoxBase (разработанная Fox Software, Inc. и ныне принадлежащая Microsoft) использовала формат данных dBase для таблиц, однако форматы для хранения MEMO-полей и индексов были своими собственными, несовместимыми с dBase.

После покупки dBase компанией Borland этот продукт, получивший впоследствии название Visual dBase, приобрел набор дополнительных возможностей, характерных для средств разработки этой компании и для имевшейся у нее другой настольной СУБД - Paradox. Среди этих возможностей были специальные типы полей для графических данных, поддерживаемые индексы, хранение правил ссылочной целостности внутри самой базы данных, а также возможность манипулировать данными других форматов, в частности серверных СУБД, за счет использования BDE API и SQL Links .

В настоящее время Visual dBase принадлежит компании dBase, Inc. Его последняя версия -- Visual dBase 7.5 имеет следующие возможности:

cредства манипуляции данными dBase и FoxPro всех версий;

ядро доступа к данным Advantage Database Server фирмы Extended Systems и ODBC-драйвер для доступа к данным этой СУБД;

средства визуального построения запросов.

В конце 80-х -- начале 90-х годов Paradox, принадлежавший тогда компании Borland International, был весьма популярной СУБД, в том числе и в нашей стране, где он одно время занимал устойчивые позиции на рынке средств разработки настольных приложений с базами данных.

Принцип хранения данных в Paradox сходен с принципами хранения данных в dBase -- каждая таблица хранится в своем файле (расширение *.db), MEMO- и BLOB-поля хранятся в отдельном файле (расширение *.md), как и индексы (расширение *.px).

Однако, в отличие от dBase, формат данных Paradox не является открытым, поэтому для доступа к данным этого формата требуются специальные библиотеки. Например, в приложениях, написанных на C или Pascal, использовалась некогда популярная библиотека Paradox Engine, ставшая основой Borland Database Engine (BDE). Эта библиотека используется ныне в приложениях, созданных с помощью средств разработки Borland (Delphi, C++Builder), в некоторых генераторах отчетов (например, Crystal Reports) и в самом Paradox. Существуют и ODBC-драйверы к базам данных, созданным различными версиями этой СУБД .

Microsoft FoxPro и Visual FoxPro

FoxPro ведет свое происхождение от настольной СУБД FoxBase фирмы Fox Software. Разрабатывая FoxBase в конце 80-х годов, эта компания преследовала цель создать СУБД, функционально совместимую с dBase с точки зрения организации файлов и языка программирования, но существенно превышающую ее по производительности. Одним из способов повышения производительности являлась более эффективная организация индексных файлов, нежели в dBase, - по формату индексных файлов эти две СУБД несовместимы между собой .

По сравнению с аналогичными версиями dBase, FoxBase и более поздняя версия этого продукта, получившая название FoxPro, предоставляли своим пользователям несколько более широкие возможности, такие как использование деловой графики, генерация кода приложений, автоматическая генерация документации к приложениям и т.д.

Впоследствии этот продукт был приобретен компанией Microsoft. Его последние версии (начиная с версии 3.0, выпущенной в 1995 году) получили название Visual FoxPro. С каждой новой версией этот продукт оказывался все более и более интегрирован с другими продуктами Microsoft, в частности с Microsoft SQL Server, - в состав Visual FoxPro в течение нескольких последних лет входят средства переноса данных FoxPro в SQL Server и средства доступа к данным этого сервера из Visual FoxPro и созданных с его помощью приложений .

Последняя версия этого продукта -- Visual FoxPro 6.0, доступна и отдельно, и как составная часть Microsoft Visual Studio 6.0. Отличительной особенностью этой настольной СУБД от двух рассмотренных выше является интеграция этого продукта с технологиями Microsoft, в частности поддержка COM (Component Object Model -- компонентная объектная модель, являющаяся основой функционирования 32-разрядных версий Windows и организации распределенных вычислений в этой операционной системе), интеграция с Microsoft SQL Server, возможности создания распределенных приложений, основанных на концепции Windows DNA (Distributed interNet Applications) .

Visual Fox Pro 6.0 предоставляет следующие возможности :

средства создания COM-объектов и объектов для Microsoft Transaction Server, позволяющих создавать масштабируемые многозвенные приложения для обработки данных;

средства доступа к данным серверных СУБД, базирующиеся на использовании OLE DB (набор COM-интерфейсов, позволяющий осуществить унифицированный доступ к данным из разнообразных источников, в том числе из нереляционных баз данных и иных источников, например Microsoft Exchange);

средства доступа к данным Microsoft SQL Server и Oracle, включая возможность создания и редактирования таблиц, триггеров, хранимых процедур;

средства отладки хранимых процедур Microsoft SQL Server;

средство визуального моделирования компонентов и объектов, являющиеся составными частями приложения - Visual Modeller;

средство для управления компонентами приложений, позволяющее осуществлять их повторное использование.

Итак, тенденции развития этого продукта очевидны: из настольной СУБД Visual FoxPro постепенно превращается в средство разработки приложений в архитектуре «клиент/сервер» и распределенных приложений в архитектуре Windows DNA. Впрочем, эти тенденции в определенной степени характерны для всех наиболее популярных настольных СУБД: и dBase, и Paradox также позволяют осуществлять доступ к наиболее популярным серверным СУБД.

Microsoft Access

В отличие от Visual FoxPro, фактически превратившегося в средство разработки приложений, Access ориентирован в первую очередь на пользователей Microsoft Office, в том числе и не знакомых с программированием. Это, в частности, проявилось в том, что вся информация, относящаяся к конкретной базе данных, а именно таблицы, индексы (естественно, поддерживаемые), правила ссылочной целостности, бизнес-правила, список пользователей, а также формы и отчеты хранятся в одном файле, что в целом удобно для начинающих пользователей.

Microsoft Access это функционально полная реляционная СУБД. В ней предусмотрены все необходимые вам средства для определения и обработки данных, а также для управления ими при работе с большими объемами информации .

В состав Access входят :

средства манипуляции данными Access и данными, доступными через ODBC (последние могут быть «присоединены» к базе данных Access);

средства создания форм, отчетов и приложений; при этом отчеты могут быть экспортированы в формат Microsoft Word или Microsoft Excel, а для создания приложений используется Visual Basic for Applications, общий для всех составных частей Microsoft Office;

средства доступа к данным серверных СУБД через OLE DB;

средства создания клиентских приложений для Microsoft SQL Server;

средства администрирования Microsoft SQL Server.

Система Access это набор инструментов конечного пользователя для управления базами данных. В ее состав входят конструкторы таблиц, форм, запросов и отчетов. Эту систему можно рассматривать и как среду разработки приложений. Используя макросы или модули для автоматизации решения задач, можно создавать ориентированные на пользователя приложения такими же мощными, как и приложения, написанные непосредственно на языках программирования. При этом они будут включать кнопки, меню и диалоговые окна .

Access специально спроектирован для создания многопользовательских приложений, где файлы базы данных являются разделяемыми ресурсами в сети. Система Access поддерживает обработку транзакций с гарантией их целостности. Кроме того, предусмотрена защита на уровне пользователя, что позволяет контролировать доступ к данным отдельных пользователей и целых групп.

Основываясь на изложенных выше данных в качестве СУБД разрабатываемой системы был выбран Microsoft Access.

1.5.2 Обоснование выбора языка программирования

Бурное развитие вычислительной техники, потребность в эффективных средствах разработки программного обеспечения привели к появлению систем программирования, ориентированных на так называемую «быструю разработку», среди которых можно выделить Borland Delphi и Microsoft Visual Basic. В основе систем быстрой разработки (RAD-систем, Rapid Application Development среда быстрой разработки приложений) лежит технология визуального проектирования и событийного программирования, суть которой заключается в том, что среда разработки берет на себя большую часть рутинной работы, оставляя программисту работу по конструированию диалоговых окон и функций обработки событий .

Delphi это среда быстрой разработки, в которой в качестве языка программирования используется язык Delphi. Язык Delphi строго типизированный объектно-ориентированный язык, в основе которого лежит хорошо знакомый программистам Object Pascal.

Delphi мощная система визуального объектно-ориентированного проектирования, позволяющая решать множество задач, в частности :

создавать законченные приложения для Windows самой различной направленности, от чисто вычислительных и логических, до графических и мультимедиа;

быстро создавать (даже начинающим программистам) профессионально выглядящий оконный интерфейс для любых приложений;

создавать мощные системы работы с локальными и удаленными базами данных;

создавать справочные системы (файлы.hlp) для своих приложений.

и многое другое.

Мечта программистов о среде программирования, в которой бы простота и удобство сочетались с мощью и гибкостью, стала реальностью с появлением среды Delphi. Она обеспечивала визуальное проектирование пользовательского интерфейса, имела развитый объектно-ориентированный язык Object Pascal (позже переименованный в Delphi) и уникальные по своей простоте и мощи средства доступа к базам данных. Язык Delphi по возможностям значительно превзошел язык Basic и даже в чем-то язык C++, но при этом он оказался весьма надежным и легким в изучении (особенно в сравнении с языком C++). В результате, среда Delphi позволила программистам легко создавать собственные компоненты и строить из них профессиональные программы. Среда оказалась настолько удачной, что по запросам любителей C++ была позже создана среда C++Builder - клон среды Delphi на основе языка C++ (с расширенным синтаксисом). Среда Delphi стала, по сути, одним из лучших средств программирования для операционной системы Windows .

Общая продуктивность любых инструментов создания программного обеспечения определяется следующими пятью важнейшими аспектами :

качеством визуальной среды разработки;

скоростью работы компилятора и быстродействием откомпилированных программ;

мощностью языка программирования и его сложностью;

гибкостью и масштабируемостью используемой архитектуры баз данных;

наличием поддерживаемых средой разработки шаблонов проектирования и использования.

Безусловно, существует еще немало важных факторов например, вопросы установки, документация, поддержка сторонних производителей и т.д. Тем не менее, можно считать, что этой упрощенной модели вполне достаточно для объяснения, почему имеет смысл остановить свой выбор на Delphi.

2. Проектная часть

2.1 Инфологические проектирование АИС

База данных представляет собой некоторую целевую модель предметной области. В БД (базах данных) находят отражение факты о предметной области, которые лежат в сфере интересов пользователей автоматизированной системы.

Проектирование БД начинается с предварительной структуризации предметной области. Объекты реального мира классифицируются, фиксируется их совокупность, подлежащая отображению в БД; для объекта каждого типа определяется совокупность свойств, посредством которых они будут описываться в БД; фиксируются виды отношений (взаимосвязей) между объектами. Затем решается вопрос о том, какая информация об этих объектах должна быть представлена в базе, и как это сделать с помощью данных .

Идея установления соответствия между состоянием предметной области, его восприятием и представлением в БД лежит в основе так называемого инфологического подхода к проектированию информационных систем.

Сущность - любой различимый объект (объект, который мы можем отличить от другого), информацию о котором необходимо хранить в базе данных. Для идентификации конкретных экземпляров сущностей в некотором типе сущности при ее описании используются специальные атрибуты, играющие роль идентификатора. Это может быть один или несколько атрибутов, значения которых позволяют однозначно отличать один экземпляр сущности от другого .

Атрибут - поименованная характеристика сущности. Его наименование должно быть уникальным для конкретного типа сущности, но может быть одинаковым для различного типа сущностей. Атрибуты используются для определения того, какая информация должна быть собрана о сущности. Здесь также существует различие между типом и экземпляром. Однако каждому экземпляру сущности присваивается только одно значение атрибута .

Ключ - минимальный набор атрибутов, по значениям которых можно однозначно найти требуемый экземпляр сущности. Минимальность означает, что исключение из набора любого атрибута не позволяет однозначно идентифицировать сущность .

Модель «сущность-связь» является неформальной моделью предметной области и используется на этапе инфологического проектирования БД. Существует несколько подходов к построению этой модели, однако общим для всех является использование трех основных конструктивных элементов для представления составляющих предметной области - сущности, атрибута, и связи. Информация о проекте суммируется с использованием графических диаграмм .

Современные CASE-средства охватывают обширную область поддержки многочисленных технологий проектирования информационных систем: от простых средств анализа и документирования до полномасштабных средств автоматизации, покрывающих весь жизненный цикл программного обеспечения.

Наиболее трудоемкими этапами разработки информационных систем являются этапы анализа и проектирования, в процессе которых CASE-средства обеспечивают качество принимаемых технических решений и подготовку проектной документации. При этом большую роль играют методы визуального представления информации. Это предполагает построение структурных или иных диаграмм в реальном масштабе времени, использование многообразной цветовой палитры, сквозную проверку синтаксических правил. Графические средства моделирования предметной области позволяют разработчикам в наглядном виде изучать существующую информационную систему, перестраивать ее в соответствии с поставленными целями и имеющимися ограничениями .

Среди таких пакетов - Rational Rose, Together Control Center, BPWin, ERWin, Model Mart, Silverrun Business Process Modeller, Process Analyst.

Для инфологического проектирования базы данных было выбрано CASE_средство Computer Associates ERwin 4.1.

Создание модели данных, как правило, начинается с создания логической модели. После описания логической модели, проектировщик может выбрать необходимую СУБД (систему управления базами данных) и ERwin автоматически создаст соответствующую физическую модель. На основе физической модели ERwin может сгенерировать системный каталог СУБД или соответствующий SQL-скрипт. Этот процесс называется прямым проектированием (Forward Engineering). Тем самым достигается масштабируемость - создав одну логическую модель данных, можно сгенерировать физические модели под любую поддерживаемую ERwin СУБД. С другой стороны, ERwin способен по содержимому системного каталога или SQL-скрипту воссоздать и физическую, и логическую модель данных (Reverse Engineering). На основе полученной логической модели данных можно сгенерировать физическую модель для другой СУБД и затем сгенерировать ее системный каталог .

В проектируемой модели использовалась логико-физическая модель, описанная далее.

2.1.1 Логическое проектирование

В разрабатываемой системе можно выделить следующие сущности: График, Журнал, Залог, Клиент, Кредит, Образование, Поручительство, ПредметГашения, ПредметЗалога, СемПоложение, СтатусКредита, СтрахКомпания, ТипГрафика, ТипКредита, ТипОперации.

ER-диаграмма системы на логическом уровне представлена на рисунке 2.1.

Данные в БД должны обладать свойством целостности. Под целостностью данных понимается корректность данных и их непротиворечивость в любой момент времени. Поддержание целостности базы данных может рассматриваться как защита данных от неверных изменений или разрушения (этот вопрос не относится к незаконным изменениям и разрушениям, которые являются проблемой безопасности).

Подобные документы

Комплексная система автоматизации кредитной деятельности банка RS-LOANS. Построение схемы бизнес-процессов кредитования. Оценка платежеспособности заемщика и поручителя. Разработка интерфейса пользователя, алгоритмов функций, экранных форм и отчетов.

дипломная работа , добавлен 20.07.2014

Этапы разработки программы, предназначенной для автоматизации складского учета в фармацевтических организациях: выбор языка программирования, характеристика входной и результатной информации, составление схемы взаимосвязи программных модулей и файлов.

курсовая работа , добавлен 12.05.2013

Интерфейсные средства СУБД MS Access 2003. Проектирование схемы данных. Создание составного отчёта, содержащего диаграмму. Группировка и сортировка в отчётах. Использование языка программирования VBА, создание макросов. Разработка программы и функций.

курсовая работа , добавлен 20.06.2010

Создание программного продукта, автоматизирующего деятельность сотрудника учебного заведения, занимающегося учетом проведения научно-практических конференций. Выбор языка, среды программирования, разработка алгоритмов, проектирование интерфейса программы.

курсовая работа , добавлен 06.12.2012

Реализация программной системы "Магазин" для автоматизации деятельности и обеспечения хранения, накопления и предоставления информации. Логическая и физическая структуры базы данных. Разработка пользовательского интерфейса. Создание таблиц, представлений.

контрольная работа , добавлен 31.03.2014

Технико-экономическая характеристика Ивановского филиала Фонда обязательного медицинского страхования (ФОМС). Проект отдельной информационной подсистемы ФОМС, предназначенной для учета физических лиц и лечебных учреждений г. Иванова и Ивановской области.

курсовая работа , добавлен 15.11.2009

Разработка программного комплекса автоматизации складского учета, предназначенного для розничных предприятий ЗАО "Белгородский бройлер": логическое, физическое проектирование, создание интерфейса пользователя на языке Delphi, расчет экономических затрат.

дипломная работа , добавлен 02.03.2010

Автоматизация работы кредитного отдела банка, решений бизнес-процесса выдачи кредитов и карт. Определения методологии и языка IDEF0, программа Dreamweaver. Правильно построенные и действительные документы XML. Создание отчётов с помощью JasperReports.

дипломная работа , добавлен 22.06.2013

Разработка информационной системы по автоматизации расчетов экономических показателей финансово-хозяйственной деятельности, процесса подготовки отчетов. Создание структуры базы данных, интерфейса системы с использованием среды программирования Делфи.

курсовая работа , добавлен 28.10.2014

Анализ задач бухгалтерского учета в рамках программного комплекса "1С: Бухгалтерия". Доработка типовой конфигурации программы для автоматизации расчёта услуг телефонии в РУП "Белтелеком". Создание справочника "Абоненты" и "Услуги РУП "Белтелеком".

В 2014 году компания вышла на рынок с новым инновационным продуктом для автоматизации бизнеса микрофинансовых организаций - Автоматизированной Финансово-Розничной системой (АФРС ) FinMaster. АФРС FinMaster предназначена для комплексной автоматизации бизнеса МФО, МКК, КПК и ломбардов в части обслуживания займов, инвестиций, залогов и страховок физических и юридических лиц , а также P2P-кредиторов.

Система может функционировать в виде облачного сервиса или инсталлироваться на серверах заказчика.

АФРС FinMaster включает в себя

- Модуль FinMaster .FRONT, предназначенный для автоматизации фронт-офиса микрофинансовой компании по всем направлениям обслуживания клиентов и построения кредитных конвейеров;

- Модуль FinMaster .FINANCE, предназначенный для автоматизации обслуживания клиентских договоров на уровне бэк-офиса микрофинансовой компании в соответствии с требованиями ЕПС и ОСБУ;

- Модуль FinMaster .CRM, предназначенный для автоматизации взаимоотношений с клиентами с использованием всех возможных каналов связи. Для этого модуль содержит встроенную IP-телефонию, и поддерживает рассылку SMS и E-mail прямо из CRM, а так же позволяет вести всю информацию по клиентам и по их контактам с организацией.

- Модуль FinMaster .BUS , представляющий набор сервисов для взаимодействия с внешними системами, поддержки различных каналов выдачи и погашения займов (платежные карты VISA/Master Card, различные платежные системы QIWI, CONTACT и т.д.), взаимодействия с НБКИ и всеми Российскими БКИ, внешними скоринговыми системами (Скориста), с 1С Бухгалтерией, клиент-банком, ДБО и личным кабинетом клиента.

АФРС FinMaster позволяет автоматизировать весь жизненный цикл договора займа , страхового или инвестиционного договора с момента первого обращения клиента в компанию и до полного выполнения условий договора. Из тех новшеств, которые сейчас особенно востребованы на рынке микрофинансирования, в бэк-офисе FinMaster.FINANCE реализованы :

- Выдача на карты и платежные системы, погашение с карт и из платежных систем, 115-ФЗ, Скоринг, все БКИ;

- Автоматическое закрытие операционного дня (гашение плана, просрочки, досрочное гашение, пролонгации, пени, резервы, продажа/покупка договоров и т.п.);

- UpSale (или перекредитование) договоров займа;

- POS-кредитование ;

- Программы лояльности ;

- Залоги и страховки ;

- WEB-интерфейс , мобильное приложение и личный кабинет.

АФРС FinMaster позволяет вести в единой базе данных все филиалы, дополнительные офисы и точки присутствия микрофинансовой организации и одновременно несколько аффилированных юридических лиц.

Быстродействие бэк-офиса FinMaster .FINANCE - до 1 млн. проводок в час .

Наша компания предлагает “мягкий” вариант перехода МФО на ЕПС и ОСБУ , который позволяет минимизировать то количество изменений, которое необходимо будет внести в существующий IT-ландшафт микрофинансовой компании и предполагает использование платформы 1С в качестве главной книги для ведения хозяйственной деятельности компании.

Ядро программного комплекса FinMaster.FINANCE использует промышленную СУБД ORACLE , на которой разрабатываются все современные банковские системы. Программный комплекс обеспечивает ведение учета в соответствии с требованиями ЕПС и ОСБУ, а также даёт возможность максимальной детализации учета, что необходимо для составления отчетности в формате XBRL. Рабочие места менеджеров используют WEB-интерфейс и могут работать под всеми популярными браузерами, на планшетах и смартфонах.

Программный комплекс FinMaster.FINANCE , единственный из представленных на рынке решений для микрофинансовых компаний, дает возможность ведения широкой продуктовой линейки с одновременным ведением бухгалтерского учета по ЕПС и ОСБУ в соответствии с требованиями Банка России.

Наши цены значительно ниже, чем у наших конкурентов, разрабатывающих системы аналогичного уровня. Стоимость минимальной комплектации системы (до 10 рабочих мест) в облачном варианте начинается от 20 тыс. руб./мес. Минимальная стоимость аналогичного лицензионного варианта - от 200 тыс. рублей единоразово.

Максимальная стоимость полнофункционального безлимитного облачного решения для крупных МФК с масштабом бизнеса до 100 тыс. действующих договоров лежит в пределах от 30 до 50 тыс. руб./мес., стоимость аналогичного лицензионного варианта обойдется в 800 тыс.-1,5 млн. рублей единоразово.

Все наше программное обеспечение может поставляться с открытым кодом, что делает возможным его дальнейшую доработку силами специалистов компании.

Понятие и структура автоматизированной системы кредитного скоринга

Автоматизированная система оценки кредитоспособности (кредитного скоринга) включает взаимосвязанные модули (элементы), обеспечивающие процесс принятия решения о предоставлении кредита заёмщику и обслуживание кредитного портфеля банка. Ключевые преимущества от внедрения подобных информационных систем в кредитной организации:

1. Увеличение числа и скорости обработки кредитных заявок.

2. Эффективная оценка и постоянный контроль уровня рисков заемщика.

3. Снижение влияния субъективных факторов при принятии решения о предоставлении кредита. Обеспечение объективности в оценке заявок во всех отделениях кредитной организации.

4. Оценка и управление риском портфеля кредитов банка в целом, включая его отделения. Учет, при определении параметров новых кредитов, уровня рентабельности и риска кредитного портфеля.

5. Реализация единого подхода при оценке заемщиков для различных типов кредитных продуктов банка (кредитные карты, потребительские кредиты, автокредитование, ипотечные кредиты).

6. Адаптация параметров (условий) кредита под возможности заемщика (кастомизация кредитного продукта).

7. Сокращение численности банковского персонала, экономия за счет использования персонала более низкой квалификации.

Полный список и подробное описание подобных моделей представлено в работе . Нейросетевая модель «CRIS» оценивает вероятность мошенничества посредством анализа схемы авторизации и характеристики расходов владельца кредитной карточки. Модель «Experian National Risk Model» основана на прошлых кредитных характеристиках и прогнозирует проблемное поведение заемщика в течение двадцати четырех месяцев. Система «HORIZON» включает одиннадцать моделей, построенных на основе характеристик заемщика, и определяет коэффициент потерь при банкротстве заемщика. Модель «TransRisk Auto» определяет вероятность просрочки выплат по кредиту в течение двенадцати месяцев по кредитам на приобретение транспортного средства. На основе обзора российских и западных систем подобного рода выделим типовую структуру автоматизированной системы кредитного скоринга, представленную на рис. 1.

Рис. 1. Структура автоматизированной системы кредитного скоринга

Модуль построения модели оценки кредитоспособности (скоринговой модели) является ядром, ключевым элементом системы кредитного скоринга. Остальные модули являются вспомогательными и обеспечивают процесс принятия решения о предоставлении кредита, используя результат модуля ‑ модель, на основе которой оценивается кредитоспособность заемщика.

Модуль построения скоринговой модели – совокупность методов, подходов, хранилищ информации, используя которые сотрудники кредитной организации получают модель оценки кредитоспособности, на основе которой оценивается заёмщик. Главная задача данного модуля – построение модели оценки кредитоспособности, используя различные методы и подходы, имеющиеся в распоряжении сотрудников (аналитиков) кредитной организации, данные (кредитная история, знания экспертов, макроэкономические показатели региона и так далее), руководствуясь при этом перечнем требований и ограничений. Результатом функционирования данного модуля является построенная модель оценки кредитоспособности.

Рассмотрим это понятие подробнее. В упрощенном виде подобная модель представляет собой взвешенную сумму (свёртку) значений определенных характеристик заемщика. В результате получается интегральный показатель (кредитный рейтинг). Чем он выше, тем ниже уровень кредитного риска. Формализовано модель оценки кредитоспособности (CSM – Credit Scoring Model) в общем виде можно представить следующим образом:

CSM = < I 0 (G, L, Ф, А); К (I); Т >,

где I 0 – кредитный рейтинг, мера кредитоспособности заёмщика; G – набор факторов кредитоспособности заёмщика; L – набор оценок каждого фактора из набора G; Ф – набор весов, задающих значимость каждого фактора из набора G; А – метод расчёта I 0 ; К – модель определения условий кредитования на базе I 0 ; Т – налагаемые модельные ограничения.

Требования к автоматизированной системе кредитного скоринга

В процессе принятия решения о предоставлении кредита заемщику, как правило, задействованы две группы специалистов: эксперты‑аналитики, которые определяют условия кредитования и корректируют модель оценки, и операторы, непосредственно работающие с моделью в отделениях банка. Каждая из этих групп выдвигает ряд требований к разрабатываемой модели. По мнению авторов, автоматизированная система кредитного скоринга должна отвечать нескольким требованиям:

1. Объективность. Модель должна выявлять объективные закономерности между различными факторами и минимизировать влияние субъективного человеческого фактора на принятие решений.

2. Автоматизация. Модель должна обеспечить возможность обрабатывать большие потоки кредитных заявок в режиме реального времени. Этого можно добиться путем создания программного инструмента.

3. Точность. Модель должна обеспечить приемлемый уровень предикативной мощности (точности), другими словами, приемлемый уровень неправильно классифицированных заемщиков.

4. Адаптируемость. Модель должна учитывать изменения во внешней и внутренней среде кредитной организации, в том числе учитывать нормативные акты надзорных органов. Это позволяет принимать более обоснованные и точные кредитные решения.

5. Гибкость. Гибкость модели ‑ возможность внесения корректировок в модель, например, изменение весов факторов, добавление новых факторов, изменение параметров модели. Модель не должна при этом требовать привлечения квалифицированных экспертов для ее адаптации под новую структуру данных.

6. Объяснимость. Важная характеристика модели - возможность объяснить, почему данный заемщик получил определенный кредитный рейтинг. Некоторые методики не позволяют объяснить, почему данному заемщику следует отказать в кредите. Модель с высоким уровнем объяснимости принятого решения ведет к удобной интерпретации полученных результатов, их наглядности.

7. Сложность. Сложность модели целесообразно определять количеством переменных и характером их взаимосвязей; затратами (временными и стоимостными) на создание модели; сложностью подхода к синтезу модели. Переменных в модели должно быть не слишком много и в то же время достаточно для точной оценки заемщика. При этом модель должна содержать значимые переменные и обеспечивать минимум дополнительных квалификационных требований к кредитному менеджеру для работы с моделью.

Проблемы внедрения автоматизированной системы кредитного скоринга

Можно выделить два основных подхода к решению проблемы внедрения :

1. Приобрести типовую модель. Ключевыми преимуществами подхода являются: относительно незначительные затраты на внедрение; наличие опыта использования модели, что создаёт возможность оценить эффективность модели. Главный недостаток ‑ отсутствие гибкости и возможностей для развития модели, невозможность корректировать и актуализировать модель без помощи разработчиков. В силу того, что в зарубежных кредитных организациях использование моделей оценки кредитоспособности заемщиков имеет историю, логично предположить, что их можно применять в российских условиях как типовые, не создавая собственных инструментов принятия решений. По мнению авторов, использование зарубежных типовых моделей в российских условиях затруднено, поскольку есть особенности, связанные с нестабильностью экономики страны в целом, большой долей теневых доходов, вариабельностью регионов по условиям социально‑экономического развития, спецификой законодательной базы, что оказывает влияние на организацию процедуры оценки кредитоспособности заемщиков. Модель должна соответствовать определенной стране, ее экономическим и финансовым условиям, особенностям конкретной кредитной организации.

2. Разработать модель силами собственных или сторонних аналитиков. Результатом подхода, в терминах работы , станет индивидуально‑адаптированная модель оценки кредитоспособности. Ключевые преимущества подхода ‑ учёт специфики кредитной организации и возможность развития модели. Главные недостатки – относительно ресурсоемкий подход и потребность в квалифицированных специалистах.

Пример использования автоматизированной системы кредитного скоринга на основе нечеткого логического вывода

Внедрению и эксплуатации разработанной модели оценки кредитоспособности физических лиц в кредитной организации предшествуют создание организационного обеспечения модели. В рамках создания организационного обеспечения модели необходимо определить последовательность этапов эксплуатации модели; перечень принимаемых решений; необходимую информацию и результат на каждом этапе; лиц, ответственных за принятие решения. Эксплуатация модели в кредитном отделе может быть разделена на три этапа: сбор информации о заёмщике, оценка заемщика, принятие решения о кредитовании.

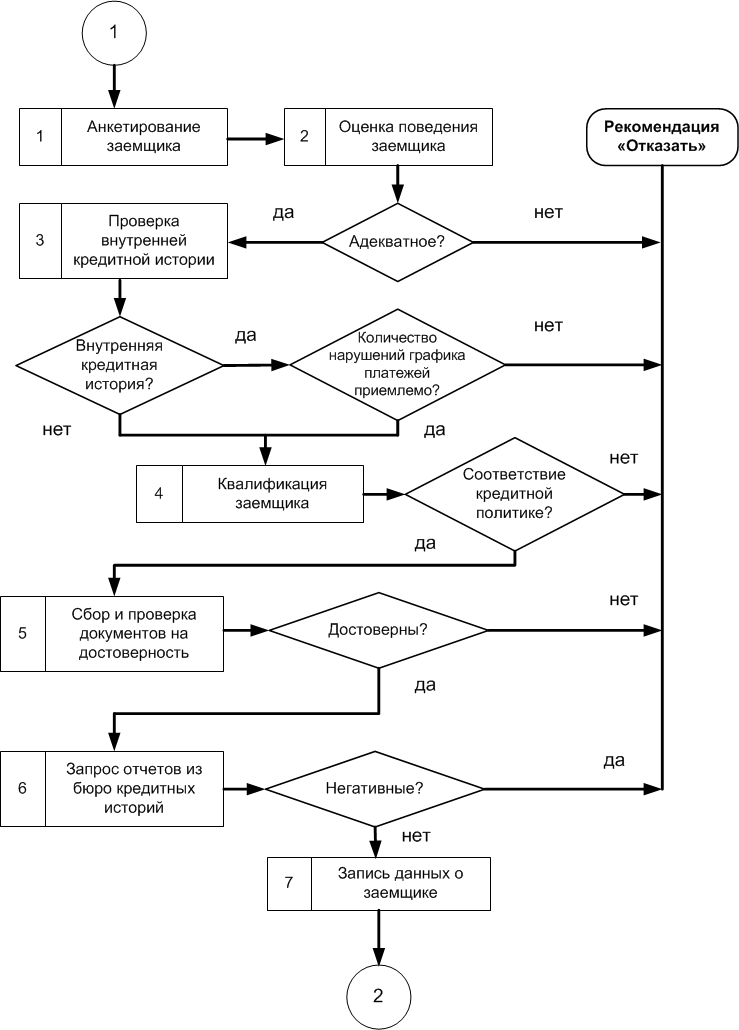

На рис. 2 представлена блок-схема предварительной оценки заемщика (прескоринга). Предварительная оценка необходима, поскольку требуется учесть необходимые условия предоставления кредита. На практике к таким условиям можно отнести степень адекватности поведения заемщика, проверка подлинности документов, отсутствие негативной кредитной истории, соответствие заемщика кредитной политике организации. На рис. 3 представлена последовательность принятия решения на основе модели. Модель является обучаемой, записанные данные о характеристиках заемщика используются для уточнения параметров функций принадлежности нечетко – множественных классификаторов. Формируются два значения кредитного рейтинга – количественное и качественное.

Рис. 2. Последовательность предварительной оценки заемщика

Рис. 3. Последовательность принятия решения о кредитовании на основе модели

Информационное обеспечение рассмотрим с точки зрения необходимой информации для принятия решения о кредитовании, источников её получения и модели потоков данных. Основным источником получения информации является анкета-заявка, заполняемая заемщиком и содержащая значения его характеристик. Информация, содержащаяся в анкете-заявке, подтверждается соответствующими документами, перечень которых устанавливается кредитной организацией в соответствии с кредитной политикой. Решение о кредитовании может основываться только на анкете-заявке без подтверждения информации соответствующими документами, что может привести к ошибочным решениям из-за недостоверности представленной информации. Увеличение числа предоставляемых документов приводит к увеличению трудоемкости обработки кредитного обращения и повышению уровня достоверности содержащейся в анкете-заявке информации.

Удобный он-лайн сервис, позволяющий Вам совершать покупки в кредит или рассрочку в сети интернет, находясь дома или на работе, без поручителей и первоначального взноса, при этом не посещая торговые и финансовые организации.

Для магазинов:

Автоматический модуль со встроенным кредитным калькулятором, который позволит покупателям вашего интернет-магазина совершать покупки в кредит и рассрочку онлайн. Процесс покупки в кредит стал быстрее и удобнее. Кредит - это просто!!!

Мы кредитуем клиентов на территории всей РФ.

Для покупателей:

- В интернет-магазине подключенному к системе КредитЛайн, выберите необходимый товар и перейдите в «Корзину» для оформления заказа;

- Используя кредитный калькулятор, выберите Банк, кредитную программу, срок кредитования и размер первоначального взноса;

- Заполните простую форму для обратной связи (ФИО, телефон, E-mail, дата рождения) и нажмите «Оформить кредит»;

- После этого с Вами свяжется кредитный специалист для дальнейшего анкетирования и отправки заявки в банки - партнёры;

- В случае одобрения банком Вашей заявки, наш менеджер согласует с Вами время и место подписания кредитного договора;

- При подписании договора Вы передаёте менеджеру службы логистики копию паспорта (разворот с фото и разворот с действующей регистрацией);

- После подписания кредитного договора, менеджер интернет-магазина согласует с Вами время и место доставки покупки.

Для покупателей:

Наши кредитные специалисты, по телефону сообщат Вам решение банка о выдаче кредита.Так же мы сообщим вам о решение банка по электронной почте и в виде СМС.

Для интернет-магазинов:

Каждому магазину-партнёру, по программе кредитования, мы предоставляем доступ в личный кабинет, где в режиме он-лайн можно контролировать статус оформленных заявок, следить за переводом денежных средств на р/с торговой организации, просматривать статистику по раннее оформленным договорам.

В течение 3-5 рабочих дней с момента подписания кредитного договора на расчетный счет интернет-магазина поступает 100% оплата товара от сервиса «Кредит Лайн».

Для погашения кредита Вы можете выбрать любой удобный для Вас способ на всей территории РФ:

- В отделениях банка и дополнительных офисах (Банкоматы);

- В отделениях Почта России;

- Платёжная система «ЭЛЕКСНЕТ». При оплате взимается комиссия. Уточните размер комиссии заранее;

- Платёжная сеть «РАПИДА». При оплате взимается комиссия. Уточните размер комиссии заранее;

- Платёжная сеть «QIWI». При оплате взимается комиссия. Уточните размер комиссии заранее.

- Межбанковский перевод.Сумму очередного платежа по кредиту можно просто перевести. Для этого надо обратиться в любой ближайший банк и оформить обычный банковский перевод. Размер комиссии следует уточнить перед осуществлением перевода;

- Бухгалтерия организации, в которой работает клиент.Перечислять платежи по кредиту может бухгалтерия компании, в которой работает заемщик. Для этого достаточно заполнить и передать в бухгалтерию заявление на ежемесячное перечисление денежных средств из суммы заработной платы. Платежи будут осуществляться каждый месяц, в определенный день. От работника потребуется только контролировать этот процесс;

- С помощью Интернет-Банка;

У наших банков-партнёров отсутствует комиссия за досрочное погашение кредита!!!

- При замене на товар большей стоимости денежные средства в размере разницы в стоимости заменяемых товаров, вносятся покупателем в кассу интернет-магазина.

- В случаях замены на товар меньшей стоимости расчеты в пределах суммы первоначального взноса, производятся через кассу интернет-магазина. Оставшуюся к возврату сумму денежных средств интернет-магазин перечисляет на счет сервиса «Кредит Лайн».

- При возврате товара расчеты в пределах суммы первоначального взноса, производятся через кассу интернет-магазина, а оставшуюся к возврату сумму денежных средств торговая организация перечисляет на счет сервиса «Кредит Лайн» (в назначении платежа указывается за какого покупателя).

Наши банки-партнёры предоставляют широкий выбор кредитных программ. Вот наиболее выгодные из них:

- «1% в месяц» - от 3 000 до 500 000 рублей на срок от 3-х месяцев до 3 лет. Без первоначального взноса.

- «10-10-10» - от 3 000 до 500 000 рублей на срок 10 месяцев. Первоначальный взнос – 10%. Переплата – 10%.

- Максимальная сумма кредита составляет 500 000 руб.

- Удобный модуль Кредит Лайн со встроенным кредитным калькулятором делает процесс покупки лёгким и удобным;

- Отсутствие платежей за подключение к сервису с магазинов-партнёров;

- Мы не берём дополнительных платежей с Ваших покупателей за оформление договоров;

- Собственный контакт-центр ежедневно позволяет обрабатывать более 1500 заявок;

- Служба логистики позволяет оперативно доставлятьи подписывать кредитные договора (сейчас Москва, Санкт-Петербург, Тверь; скоро ещё более 60 городов России);

- Он-лайн контроль подписания и оплаты договоров в личном кабинете;

- Техническая поддержка партнёров;

- Высокая скорость обработки заявок из которых, 85% одобренных;

Для интернет-магазинов:

Нет, не обязательна. Возможен вариант обработки заявок через почтовый сервер (данный способ, зачастую выбирают для ознакомления с сервисом).Вы можете разместить информацию об услуги кредитования на своём сайте и отправлять нам заявки на кредит по электронной почте(копии документов не требуются).

Установка модуля рекомендуется. Только в этом случае, гарантирована качественная и быстрая обработка кредитных заявок. Модуль разработан с учетом требований и пожеланий клиентов, ранее совершавших покупки в кредит и содержит только самые необходимые поля для создания анкеты. Если Вам необходима помощь в интеграции, наши IT-специалисты с готовностью проконсультируют Вас по техническим вопросам,а при необходимости помогут с установкой.

После проведения технических работ Ваш магазин готов продавать товары в кредит и рассрочку.

И помните, Вы не потратите ни рубля за подключение к системе CreditLine.

Модуль «Предкредитная обработка» интегрированной банковской системы БИСКВИТ предназначен для автоматизации бизнес-процессов обработки кредитных заявок. Он может использоваться в составе комплексного полнофункционального решения по автоматизации работы кредитного брокера, включающего подсистему «Удаленный офис» и, при необходимости, внешние программные продукты АИЖК, БКИ, страховых компаний и пр.

Решение позволяет автоматизировать предкредитную работу фронт- и бэк-офиса кредитной организации, начиная с первичного этапа работы с клиентом, вплоть до вынесения решения кредитным комитетом и регистрации кредитного договора.

Модуль предназначен для работы с различными кредитными продуктами - кредитные карты, потребительское кредитование, ипотечное кредитование, автокредитование. Он позволяет сократить издержки банка благодаря возможности реализовать оптимальные подходы к организации бизнес-процессов и повысить качество предкредитной работы.

Функциональность модуля

Подсистема «Удаленный офис», являясь полнофункциональным решением по автоматизации работы кредитного брокера, обеспечивает автоматизацию ввода сведений о потенциальном заемщике, созаемщике, поручителе, информации о предполагаемом кредите. Таким образом, подсистема позволяет сформировать заявку на выдачу кредита.

Кредитная заявка и, при необходимости, сведения из внешних систем (АИЖК, БКИ, ПО страховых компаний и пр.) поступают в ИБС БИСКВИТ для глобального анализа и принятия решения о выдаче кредита с применением скоринговой и балльной моделей. В модуле реализован защищённый документооборот между фронт- и бэк-офисами.

При положительном решении модуль автоматически осуществляет расчет предоставляемой суммы кредита и размер процентной ставки, формирует кредитный договор и весь необходимый пакет документов.

Принятие решений

Цель модуля - упростить принятие решений по кредиту. Это осуществляется с помощью стоп-условий, ввода параметров скоринговой и балльной моделей, как для продукта, так и для конкретного субъекта (заёмщика, созаёмщика, поручителя).

В модуле указывается список лиц, виза которых необходима для принятия решения по заявке. Этот список варьируется в зависимости от величины лимита, условий заявки, принятых ранее решений по заявке.

Модуль позволяет настраивать маршрут заявки от ввода данных о заемщике до генерации договора в системе в разрезе конкретных типов кредитных продуктов. Помимо договора, модуль формирует и печатает все требуемые документы и отчеты.

Настройка модуля

Модуль «Предкредитная обработка» позволяет настраивать следующие параметры для работы:

- параметры дифференцированного и аннуитетного графика платежей;

- параметры графика уплаты страховки (для автокредитов);

- подпараметры для каждого отделения;

- параметры кредита - валюта (и ее курс), комиссии, ставки и т.д.

Отчетность

Модуль обеспечивает формирование следующих документов:

- Договор кредитования (Приложение 3);

- График погашения кредита;

- Заявление на перевод с текущего банковского счета;

- Заявление на безналичную конвертацию денежных средств (для кредитов в валюте);

- Согласие на предоставление информации в БКИ.

Формируются и другие документы, необходимые для конкретного вида кредитования.

Взаимодействие с другими приложениями

В целях обеспечения взаимодействия модуля «Предкредитная обработка» с внешними приложениями в модуле реализован файловый обмен или обмен сообщениями на основе продуктов для интеграции промышленных приложений семейства SONIC. Разработаны стандарты форматов обмена с использованием возможностей трансформации данных средствами продуктов семейства SONIC.