Что такое личные доходы: источники формирования и его показатели. Три связанных между собой понятия: личный доход после вычета налогов, совокупный личный доход (чистый доход) и национальный доход От чего зависят личные доходы

Понятия «доход» и «прибыль» нередко путают. А если рассматривать существующие виды дохода, то тут сложности наверняка возникнут у многих.

Разбираться в подобных тонкостях полезно и индивидуальным предпринимателям, и владельцам компаний, и тем, кто . Ниже IQReview подробно разберет отличия между этими понятиями.

Что такое доходность за год, и в чем отличие от прибыли?

Для начала - общие понятия.

Прибыль - это положительная разница между полученными и затраченными средствами. К примеру, за месяц компания произвела и продала продукции на 400 тысяч рублей. Для производства продукции потрачено 300 тысяч рублей (на сырье, оборудование, перевозку, зарплату сотрудникам). Полученная прибыль составила 100 тысяч, а доходность составила 400 тысяч.

Если же разница между приходом и расходом отрицательная (компания больше потратила, чем заработала), это называется убытком. Не путайте понятия «убыток» (отрицательная прибыльность) и «затрата». Затратой называют переток ресурсов, который не уменьшает капитал предприятия и не влияет на прибыль. Например, затрата на покупку здания.

Доход - это деньги или прочие материальные ценности, которые получает лицо (юридическое или физическое) вследствие осуществляемой деятельности. Примеры:

- Зарплата.

- Получение денег с продажи производимой продукции.

- Получение оплаты за оказание услуг.

Доход за год - сумма, которая получена в результате работы лица за 1 календарный год.

В первый год СГД составил 500 тысяч рублей, во второй - 400, в третий - 450, в четвертый - 540, в пятый - 620.

Складываем полученные показатели: 500+400+450+540+620 = 2.510. Делим результат на 5 (количество лет), и получаем 502 тысячи рублей (средний итог).

Регулирование и учет

Бухгалтерия юрлица должна вести строгий учет годовых доходов. Размер также приводится и в специальной декларации - счете:

по основной деятельности - бухгалтерские счета: с 701 до 709;

по неосновной деятельности - бухгалтерские счета: с 721 до 729.

Совокупный годовой доход (общий) фиксируется в отдельном документе - бухгалтерском счете 571.

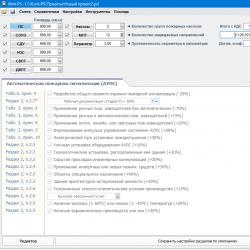

Ведение перечисленных счетов без знаний бухучета - задача сложная. Чтобы точно учитывать совокупный годовой доход , существуют спецформы быстрого (упрощенного) заполнения. В них можно вносить сведения в течение рабочего периода, а в конце года с их помощью можно будет подсчитать баланс.

Как выполнить расчет?

О рганизация может примерно рассчитать потенциальную доходность. Делается это с целью расчета прогнозного развития компании к концу года.

Рассчитывается он в несколько шагов:

Подсчитывается суммарный валовый доход. Для этого от выручки (полученной за продажу товаров) отнимаются расходы (затраченные на выпуск товаров).

Определяется совокупная цена произведенных изделий за 1 год.

Рассчитывается величина валовой доходности на 1 произведенный продукт.

Рассчитываются сторонние показатели, входящие в совокупный годовой доход (с операций, прибыль по ценным бумагам).

От валовой доходности отнимаются НДС, акцизный сбор и прочие формы сборов и налогов, которые придется точно уплатить.

NX – чистый экспорт;

C – потребительские расходы;

LG – инвестиции;

G – средства, затраченные на закупку.

У пенсионеров и безработных

Это понятие применяется не только к компаниям и физическим лицам, имеющим работу. Пенсионеры и безработные тоже могут иметь доходность.

Для первых обычно он ограничивается пенсией и различными пособиями. Пенсионеры также могут дополнительно работать и иметь недвижимость, которую сдают в аренду. Небольшая часть граждан пенсионного возраста также занимается бизнесом - что тоже включается в доходность за год.

У безработных официальная доходность за год ограничивается получением пособий.

С имущества

Если гражданин (или организация) владеет имуществом, этот актив используется в расчетах доходности за год. Варианта два:

Если недвижимость сдается в аренду, при расчете используется доходность за год за вычетом стоимости патента.

Если недвижимость продается, при расчете используется стоимость продажи за вычетом сборов, комиссии , оплаты услуг нотариуса.

Что такое потенциально возможный годовой доход?

Потенциально возможный годовой доход - величина, устанавливаемая региональным правительством для взимания налога с ИП. Если выразиться по-другому - это прогнозируемый (потенциальный) размер доходности, который используется для налогообложения бизнеса. Фактическая прибыль организации на этот размер не влияет.

Для каждого региона и каждого типа деятельности устанавливается свой потенциально возможный годовой доход. Эта величина может ежегодно пересматриваться.

Определяется потенциально возможный годовой доход двумя способами:

В случае если ИП работает без наемных сотрудников, предпринимателю требуется просто найти ставку для своего региона и своего направления.

Если у предпринимателя есть нанятые сотрудники или имеется несколько объектов налогообложения (транспорт, недвижимость), то потенциально возможный годовой доход может быть дополнительно увеличен региональными властями.

Расчет размера потенциальной доходности

Расчет размера потенциальной доходности Учтите, что по закону максимальный размер потенциальной доходности не может увеличиваться:

более чем в 3 раза - формы деятельности из пунктов 9, 10, 11, 32, 33, 38, 42, 34 (п 2., статья 346.43 Налогового кодекса РФ);

более чем в 5 раз - по направлениям с патентной системой, если они осуществляются в городах с населением свыше 1 миллиона граждан);

более чем в 10 раз - направления деятельности из пунктов 19, 45, 46, 47 (п. 2, статья 346.43 НК РФ).

Что такое чистый доход?

Чистый годовой доход - это оставшаяся сумма после выплат сборов и комиссий, которые связаны с ее получением (к примеру, процент за обналичивание денег в банке).

Приведем формулу расчета:

ЧГД = валовая выручка — (постоянные расходы + переменные расходы) — налоги — прочие формы сборов и комиссий, которые уплачиваются для получения на руки конечной суммы.

Что входит в совокупный доход?

Совокупной называют доходность за конкретный промежуток времени. Этот показатель объединяет все формы прибыли, как в материальной (денежной), так и в нематериальной формах. Если лицом получено какое-то имущество, то при подсчетах конечной суммы используется официальная цена.

Поскольку эта величина облагается налогами, в нее не включаются освобожденные от сборов выплаты. Это пенсии, субсидии, выплаты для покрытий ущерба, социальные пособия.

Этот показатель может применяться в различных понятиях:

Для физлица. В данном случае результат складывается из источников прибыли, которые имеет физическое лицо - зарплата, пенсия, полученное наследство, прибыль от предпринимательства, взятые кредитные средства, выручка с продажи имущества.

Для юрлица. Включает размер выручки, которая получена за отчетный период.

Семейный. Являет собой сумму приходящих операций, которые получают все члены семьи. Этот расчет применяется, когда определяется, является ли семья малообеспеченной. В этом случае считается средний годовой доход семьи (суммируются зарплаты и прочие виды полученных средств, а затем результат делится на количество родственников). Если размер ниже, чем установленный государством минимальный показатель, семья признается малоимущей.

Месячный. Рассчитывается в случаях, когда определяется семейная платежеспособность (получение кредита, субсидии, компенсации на выплаты коммунальных услуг).

При расчете суммируются:

Стипендия.

Страховые выплаты.

Прибыль за занятия предпринимательской деятельности.

Социальные выплаты.

Проценты по банковским депозитам.

Прибыль, получаемая со сдачи имущества.

Средства, полученные с продажи ценных бумаг.

Средства, полученные с продажи имущества.

Полученное наследство.

Полученное в дар имущество.

Зарплата (получаемая по факту на руки - со всеми надбавками и за вычетом сборов).

Пособия и формы материальной помощи.

Декретные выплаты.

Алименты.

Расчет средств

Расчет средств Не учитываются при расчете только те средства, которые лицо получило за продажу собственного жилья, если они сразу потрачены на покупку (реконструкцию, постройку) нового жилья для проживания.

Принцип налогообложения

Физлица обязаны уплачивать (НДФЛ). Чаще НДФЛ уплачивает не сам гражданин, а официальный работодатель, который автоматически удерживает установленный процент из зарплаты. Гражданин получает на руки «чистую» зарплату, из которой уже вычтен и уплачен НДФЛ.

Юридические лица облагаются сбором по другому принципу - в зависимости от выбранной формы налогообложения.

Отдельно облагается и имущественная доходность. Сбор с него фиксированный, и составляет 13%. Он уплачивается при купле-продаже недвижимости.

Чтобы налоговые органы знали о размере приходящих средств, предусмотрены декларации. Они заполняются ежегодно по завершении отчетного периода, и подаются в контролирующие инстанции (местные отделения налоговой инспекции).

Среди сведений должны указываться:

Счета и размер средств на них, которые открыты в банках за пределами РФ.

Имеющиеся у гражданина ценные бумаги, облигации, акции и прочие эмитенты, которые выданы другими государствами.

Имеющаяся недвижимость вне территории РФ.

Интересно: сколько за год получают депутаты? (видео)

С физических лиц, с зачетом ранее удержанной суммы налога.

В Законе РФ от 7 декабря 1991 г. № 1998-1 был установлен перечень доходов, не подлежащих обложению подоходным налогом с физических лиц, правила и порядок использования льгот по подоходному налогу с физических лиц и вычетов из совокупного дохода физических лиц.

Согласно пункту 13 Инструкции № 35 при наличии у физического лица права на уменьшение дохода по нескольким основаниям, предусмотренным инструкцией, вычеты из совокупного дохода за каждый полный месяц, в течение которого он получен, производятся по одному из оснований, предусматривающему более льготный размер уменьшения налогооблагаемого дохода.

Одним из крупнейших вычетов из совокупного дохода являлся вычет расходов на приобретение или строительство объектов недвижимости . Первоначально совокупный доход , полученный физическими лицами в налогооблагаемый период, уменьшался на суммы, направленные в течение отчетного календарного года, но не более чем в течение трех лет, физическими лицами , являющимися застройщика- ми либо покупателями, из личных доходов по их письменным заявлениям, представляемым указанными лицами в бухгалтерию предприятия , учреждения или организации по месту основной работы либо в налоговый орган по месту постоянного жительства, на новое строительство или приобретение жилого дома, или квартиры, или дачи, или садового домика, а также суммы, направленные на погашение кредитов, полученных физическими лицами в банках и других кредитных учреждениях на эти цели. Как видно, никаких ограничений по размерам вычета установлено не было.

В целях обеспечения наиболее точного учета доходов граждан и расходов, связанных с их извлечением, а также сумм законодательно предусмотренных налоговых вычетов из совокупного дохода граждан каждое предприятие (учреждение, организация), рассматриваемое в качестве работодателя, заводит на каждого налогоплательщика налоговую карточку по утвержденной форме. Такую карточку составляют и физические лица , рассматриваемые в качестве источника выплаты доходов другим физическим лицам . Такая карточка составляется на каждый отдельный календарный год. При заполнении расчетов доходов на очередной учетный период в карточку переносятся данные из карточки предыдущего учетного периода (года), свидетельствующие о суммах налога к возврату (зачету) и к погашению задолженности по налогу.

Неоднократно изменялась система семейных вычетов. Первоначально вычет предоставлялся только одному из супругов (по выбору). При этом предусматривалась необходимость предоставления документа, подтверждающего, что другой супруг не воспользовался указанной льготой. В соответствии с новой системой, установленной Законом РФ от 16 июля 1992 r..№ 3317-I, указанное уменьшение облагаемого налогом дохода стало производиться обоим супругам, опекуну или попечителю, на содержании которых находился ребенок (иждивенец), на основании их письменного заявления и документов, подтверждавших наличие ребенка (иждивенца). В соответствии с Федеральным законом от 23 декабря 1994 г. № 74-ФЗ совокупный доход , полученный физическими лицами в налогооблагаемый период, уменьшался на суммы расходов на содержание детей и иждивенцев в пределах установленного законом МРОТ за каждый месяц, в течение которого получен доход на каждого ребенка в возрасте до 18 лет на студентов и учащихся дневной формы обучения - до 24 лет на каждого другого иждивенца, не имеющего самостоятельного . Этот порядок сохранялся до конца года, в котором дети достигали возраста 18 лет, студенты и учащиеся - 24 лет, а также в случае смерти детей и иждивенцев. В результате последующих изменений система семейных вычетов приобрела следующий вид из совокупного дохода обоих супругов могли вычитаться суммы расходов на содержание детей и иждивенцев ежемесячно в следующих пределах у физических лиц, доход которых в течение года не превысил 15 000 руб., - на сумму в двукратном размере установленного законом МРОТ у физических лиц, доход которых в течение года составил от 15 000 руб. 1 коп. до 50 000 руб., - на сумму в двукратном размере МРОТ до месяца, в котором доход, исчисленный нарастающим итогом с начала года, не превысил 15 000 руб. на сумму в размере одного МРОТ начиная с месяца, в котором доход, исчисленный нарастающим итогом с

В целях недопущения в течение года исключения стандартных налоговых вычетов из доходов физических лиц при превышении совокупного дохода 20 000 руб. рекомендуется производить расчеты примерно по следующей форме (табл. 4.16).

Доход, получаемый гражданами у юридического лица , облагается бухгалтерией по истечении каждого месяца с сумм совокупного дохода с начала календарного года с учетом установленных льгот и вычетов. По окончании года производится перерасчет налога исходя из полученного совокупного годового дохода за вычетом всех сумм, подлежащих исключению. Доходы физических лиц, получаемые от любых видов предпринимательской деятельности , облагаются налоговым органом и оплачивав

По окончании года производится перерасчет налога, исходя из совокупного годового дохода физических лиц за вычетом всех сумм, подлежащих исключению из совокупного годового дохода.

Рассмотренный порядок взыскания Н. по налогам применяется также при неуплате или неполной уплате сборов и пени. НЕОБЛАГАЕМЫЙ ДОХОД - законодательно утвержденные вычеты из совокупного налогооблагаемого дохода физического лица , а также доход юридического лица , который не подлежит налогообложению в общеустановленном порядке.

С 1992 г. в практику подоходного обложения физических лиц был введен еще один новый принцип - установление необлагаемого налогом минимума годового совокупного дохода , на который уменьшается сумма годового дохода, а также вычетов из годового совокупного дохода . Начиная с 2001 г., с принятием Налогового кодекса , необлагаемый налогом минимум стал называться стандартным налоговым вычетом.

В тех случаях, когда премия и другие выплаты, связанные с выполнением физическими лицами трудовых обязанностей по месту прежней работы, выплачиваются в том году, когда они уволились, удержание налога с этих выплат производится по совокупности с ранее полученными доходами в течение этого календарного года. При атом исключаемые из дохода суммы установленных законом вычетов, исчисляются в соответствии с числом месяцев, фактически проработанных на данном предприятии, в учреждении, организации. Об общей сумме полученного физическими лицами дохода и удержанного налога предприятия, учреждения, организации и иные работодатели представляют налоговым органам сведения в порядке, предусмотренном в пункте 66 настоящей Инструкции.

В пункте 8.2 указываются доходы, которые в соответствии с законодательством не включаются в совокупный облагаемый доход или по ним установлены скидки авторские вознаграждения , а также доходы, выплаченные физическим лицам , налогообложение которых осуществляется налоговыми органами . В этом пункте указываются выплаты и произведенные из них вычеты сумм скидок или расходов по следующим видам доходов

ПОДОХОДНЫЙ НАЛОГ - основной вид прямых налогов , обязательный платеж, взимаемый с доходов физических и юридических лиц (заработной платы , прибыли и т.д.). Налогом облагается сумма совокупного дохода граждан в денежном исчислении за истекший год. Частично взимается с месячных и текущих доходов в виде разовых выплат. П.Н. облагаются доходы , превосходящие необлагаемый минимум . Относится к числу прогрессивных налогов , ставка которого обычно увеличивается ступенчатым образом по мере нарастания величины годового дохода. В России, в частности, от него освобождены доходы по пенсиям. Облагаемый налогом доход определяется путем вычета из фактически полученного дохода установленных законом скидок и льгот. Плательщиками этого налога являются физические лица (граждане), имеющие и не имеющие

32. Совокупный доход семьи или одиноко проживающего гражданина для предоставления субсидии определяется за 6 последних календарных месяцев, предшествующих месяцу подачи заявления о предоставлении субсидии (далее - расчетный период).

33. При исчислении совокупного дохода семьи получателя субсидии независимо от раздельного или совместного проживания учитываются доходы граждан, являющихся по отношению к получателю субсидии или членам его семьи:

А) супругом (супругой);

б) родителями или усыновителями несовершеннолетних детей;

в) несовершеннолетними детьми, в том числе усыновленными.

34. Совокупный доход семьи или одиноко проживающего гражданина в целях предоставления субсидии исчисляется по правилам, установленным в абзаце втором статьи 5 и - Федерального закона "О порядке учета доходов и расчета среднедушевого дохода семьи и дохода одиноко проживающего гражданина для признания их малоимущими и оказания им государственной социальной помощи" (Собрание законодательства Российской Федерации, 2003, N 14, ст. 1257), с учетом:

а) видов доходов, указанных в пункте 1 перечня видов доходов, учитываемых при расчете среднедушевого дохода семьи и дохода одиноко проживающего гражданина для оказания им государственной социальной помощи, утвержденного Постановлением Правительства Российской Федерации от 20 августа 2003 г. N 512 (Собрание законодательства Российской Федерации, 2003, N 34, ст. 3374), за исключением денежных эквивалентов полученных членами семьи льгот и социальных гарантий, установленных органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации, органами местного самоуправления, в том числе льгот по оплате жилого помещения и коммунальных услуг, предоставляемых гражданам в виде скидок в оплате. Указанное изъятие применяется также в отношении одиноко проживающих граждан;

б) денежных выплат, предоставленных гражданам в качестве мер социальной поддержки по оплате жилого помещения и коммунальных услуг;

в) доходов, полученных от сдачи жилых помещений в поднаем;

г) компенсаций на оплату жилого помещения и коммунальных услуг, выплачиваемых отдельным категориям граждан;

д) денежных средств, выделяемых опекуну (попечителю) на содержание подопечного, а также предоставляемых приемной семье на содержание каждого ребенка;

Е) денежных средств, направленных на оплату обучения в организациях, осуществляющих образовательную деятельность, в случаях, когда такая оплата производится не из собственных доходов обучающихся либо проживающих совместно с ним членов его семьи, а за счет средств иных лиц, предоставляемых на безвозмездной и безвозвратной основе;

(см. текст в предыдущей редакции)

Ж) доходов, полученных от заготовки древесных соков, сбора и реализации (сдачи) дикорастущих плодов, орехов, грибов, ягод, лекарственных и пищевых растений или их частей, других лесных пищевых ресурсов, а также технического сырья, мха, лесной подстилки и других видов побочного лесопользования;

з) доходов охотников-любителей, получаемых от сдачи добытых ими пушнины, мехового или кожевенного сырья либо мяса диких животных;

и) ежемесячного пособия по уходу за ребенком.

35. При исчислении размера совокупного дохода семьи или одиноко проживающего гражданина не учитываются:

а) виды доходов, указанных в абзаце двенадцатом подпункта "д" пункта 1 (кроме надбавок и доплат ко всем видам выплат, указанных в этом подпункте), пунктах 2 и перечня видов доходов, учитываемых при расчете среднедушевого дохода семьи и дохода одиноко проживающего гражданина для оказания им государственной социальной помощи, утвержденного Постановлением Правительства Российской Федерации от 20 августа 2003 г. N 512;

(см. текст в предыдущей редакции)

б) до вступления в силу соответствующего федерального закона сумма ежемесячной денежной выплаты, установленной в соответствии с Законом Российской Федерации "О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС" (в редакции Закона Российской Федерации от 18 июня 1992 г. N 3061-1), Федеральными законами "О ветеранах" (в редакции Федерального закона от 2 января 2000 г. N 40-ФЗ), "О социальной защите инвалидов в Российской Федерации" и "О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне";

в) денежные эквиваленты предоставляемых гражданам мер социальной поддержки по оплате жилого помещения и коммунальных услуг в виде скидок в оплате;

г) суммы ранее предоставленных субсидий на оплату жилого помещения и коммунальных услуг;

д) другие виды материальной поддержки в виде денежных выплат и (или) натуральной помощи, оказываемой гражданам за счет средств бюджетов различных уровней бюджетной системы Российской Федерации в соответствии с законодательством Российской Федерации, кроме указанных в

Э - 8 Урок 4

От чего зависят личные и семейные доходы.

Тип урока: изучение и первичное закрепление новых знаний.

Методы урока: лекция – беседа, практикум.

Цели урока:

- познакомить с такими понятиями как: структура доходов населения, структура личных доходов, человеческий капитал;

- учить рассчитывать личный и семейный доход, читать диаграммы и графики, иллюстрирующие структуру доходов;

- формировать понимание влияния образования на последующую карьеру и соответственно на личные доходы.

Ход урока

I. Орг. момент.

II. Проверка домашнего задания

Опрос по теории

III. Обсуждение базовых понятий.

Субъективные факторы, влияющие на доходы:

Во-первых, это умственные способности человека - то, как способности смогли развить в семье, детском саду, школе. Поэтому важно заниматься интеллектуальным развитием на каждом жизненном этапе.

Во-вторых, это образование (общее и специальное), которое человек сумел получить. Особенно важно освоить конкретную профессию и стать специалистом высокого класса в своей профессии. Для этого нужно много и постоянно учиться.

В-третьих, это физические возможности человека, дарованные природой и развитые тренировками (физический капитал человека).

В-четвёртых, это трудовой опыт человека - все те знания и умения, которые он приобрёл за период работы по найму после окончания обучения.

В-пятых, это удача при устройстве на работу.

Человеческим капиталом - все те дарования, умения и знания, которые могут быть с пользой применены работодателем и за которые человек вправе требовать оплаты.

Также можно выделить, что величина заработной платы, которую получает человек, зависит от следующих показателей:

величины его человеческого капитала;

риска, с которым сопряжён его труд;

благоприятности условий для продажи его трудовых услуг;

уровня цен на товары и услуги в стране;

удачливости при поиске работы.

IV. Решение задач.

1. Представьте, что совокупный доход вашей семьи составляет 55 тыс. р. в месяц. В него входят зарплата отца (35 тыс. р.) и пособие матери по уходу за годовалым братиком (7 тыс. р.). У вас есть квартира, доставшаяся по наследству от бабушки, которую родители сдают за 8 тыс. р. Несколько лет назад родители купили акции одной стабильной компании и получают дивиденд, составляющий (в пересчёте на месяц) 5 тыс. р. Какова структура доходов вашей семьи (в %)?

2. Представьте, что в обычной российской семье школьника Ивана Серова шесть человек: мать, отец, сам Иван, его старшая сестра и бабушка с дедушкой, которые находятся на пенсии. Бабушка продолжает работать учителем в школе и получает пенсию 9 тыс. р. и заработную плату 15 тыс. р. Дедушка получает пенсию 12 тыс. р., а также социальные выплаты как ветеран-инвалид афганской войны 3200 р. Отец работает на заводе и получает зарплату 29 тыс. р., а мать занимается частным предпринимательством (держит небольшой цветочный магазин) и зарабатывает в среднем 25 тыс. р. в месяц. Сестра Ивана учится в университете и получает стипендию 1500 р. Сам Иван учится в школе и пока не имеет своего дохода, но бабушка с пенсии даёт внуку 10%, а дедушка со своей - 20%. Сколько рублей составляет совокупный доход семьи Серовых и сколько рублей составляет доход Ивана?

Ответы:

55 тыс. - это 100% нашего дохода;

35 тыс. - 63, 64% составляет зарплата;

7 тыс. - 12, 73 % составляет пособие;

8 тыс. - 14, 54% составляет доход от собственности (квартиры);

5 тыс. - 9 % составляет дивиденд.

2. Совокупный доход семьи Серовых: 9 тыс. р. (пенсия Т.В.) + 15 тыс. р. (зарплата Т.В.) + 12 тыс. р. (пенсия П.Ф.)+ 3200 р. (пособие П.Ф.) + 29 тыс. р. (зарплата В.Е.) + + 25 тыс. р. (доход С.П.) + 1500 р. (стипендия Иры) = 94 700 р.

Доход Ивана: 10% от 9 тыс. р. = 900 р. и 20% от 12 тыс. р. = 2400 р.,

итого 900 +2400 = 3300 р.

V. Итог

1. На размер заработной платы влияет множество факторов.

2. Важнейшим фактором, влияющим на будущие доходы, является образование.

3. Чтобы претендовать на высокую оплату труда, необходимо иметь большой запас человеческого капитала.

Домашнее задание.