Как доказать что транспортный налог был оплачен. Как оплатить транспортный налог без квитанции? Что делать, если квитанция утеряна

Налогоплательщик (физическое лицо) своевременно оплатил транспортный налог. Налог уплачивался через банкомат посредством использования банковской карты (подтверждающими уплату налога квитанциями являются чеки банкомата). Распечатка платежей, которая была взята в банке, позволяет идентифицировать произведенный платеж как налоговый и заверена сотрудником банка.

После истечения срока для уплаты налога из налоговой инспекции им было получено налоговое уведомление о необходимости уплаты данного транспортного налога и начислена пеня. Обратившись в налоговую инспекцию, выяснилось, что налог не оплачен. В ответ на это налогоплательщиком в налоговую инспекцию подано заявление, приложены квитанции об оплате данного налога.

Налоговая инспекция после проверки по заявлению выяснила, что деньги банком не перечислены, а сам банк на запрос налоговой инспекции ответил, что такого платежа не выявлено. Между тем имеется квитанция об уплате налога, налогоплательщик в данном банке взял распечатку всех платежей со своего счета, в которой такой платеж отражен.

Как в данной ситуации быть налогоплательщику? Обязан ли он исполнять требования налогового органа о повторной уплате налога и пени?

Рассмотрев вопрос, мы пришли к следующему выводу:

В рассматриваемой ситуации налогоплательщик надлежащим образом исполнил обязанность по уплате транспортного налога. Соответственно, он не обязан исполнять требования налогового органа о повторной уплате налога, а также пени, основания для начисления которой отсутствуют. Налогоплательщик может обжаловать указанные требования налогового органа в установленном НК РФ порядке.

Обоснование вывода:

Налогоплательщики обязаны уплачивать законно установленные налоги ( НК РФ). Налогоплательщик имеет возможность исполнить данную обязанность путем представления в банк соответствующего поручения на перечисление денежных средств как на бумажном носителе, так и в электронном виде по сети Интернет либо путем внесения денежных средств через банкоматы и платежные терминалы кредитной организации ( Минфина России от 01.04.2016 N 03-05-06-03/18451, от 17.06.2015 N ).

Согласно Федерального закона от 27.06.2011 N 161-ФЗ "О национальной платежной системе" банкомат представляет собой автоматическое (без участия уполномоченного лица кредитной организации, или банковского платежного агента, или банковского платежного субагента) устройство для осуществления расчетов, обеспечивающее возможность выдачи и (или) приема наличных денежных средств, в том числе с использованием электронных средств платежа, и по передаче распоряжений кредитной организации об осуществлении перевода денежных средств.

По нашему мнению, при решении вопроса об исполнении обязанности по уплате налога через банкомат посредством использования банковской карты следует руководствоваться НК РФ, которым установлено, что обязанность по уплате налога считается исполненной налогоплательщиком, если иное не предусмотрено п. 4 указанной статьи, с момента предъявления в банк поручения на перечисление в бюджетную систему РФ на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика (со счета иного лица в случае уплаты им налога за налогоплательщика) в банке при наличии на нем достаточного денежного остатка на день платежа.

Подтверждением уплаты налоговых платежей через терминалы и банкоматы банка является чек-ордер, в котором содержатся все необходимые реквизиты для идентификации налоговым органом платежа, плательщика и получателя денежных средств (смотрите следующий материал: Вопрос: Что является подтверждением уплаты налоговых платежей через терминалы и банкоматы банка? (официальный сайт ФНС России, раздел "Часто задаваемые вопросы", май 2013 г.)).

О том, что чек на списание денежных средств и чек-ордер с реквизитами платежа являются документами, подтверждающим оплату налога с использованием банковских карт, упоминается и в инструкции по оплате налоговых платежей через устройство самообслуживания или банкомат с помощью пластиковой карты "Сберкарт" и международных банковских карт, выданных Сбербанком, доступной на сайте ФНС России (www.nalog.ru/html/sites/www.r55.nalog.ru/Shmydko/Instruction_billing_231 02009.doc).

Распечатанные банкоматом документы признаются в качестве документов, подтверждающих уплату налога, и судами (смотрите, например, решения Центрального районного суда г. Новосибирска Новосибирской области от 02.03.2016 по делу N 2а-1620/2016, Залегощенского районного суда Орловской области от 04.02.2015 по делу N 2-51/2015).

Как видим, положения НК РФ не связывают факт признания обязанности по уплате налогов исполненной с фактическим перечислением банком денежных средств в бюджет. В данном случае правовое значение имеет факт добросовестного совершения плательщиком всех предусмотренных законом действий, направленных на исполнение обязанности по уплате налогов в бюджет ( ФНС России от 22.05.2014 N СА-4-7/9954).

На основании НК РФ банки обязаны исполнять поручение налогоплательщика на перечисление налога в бюджетную систему РФ на соответствующий счет Федерального казначейства (далее - поручение налогоплательщика), а также поручение налогового органа на перечисление налога в бюджетную систему РФ (далее - поручение налогового органа) за счет денежных средств (электронных денежных средств) налогоплательщика или налогового агента в очередности, установленной гражданским законодательством РФ.

Поручение налогоплательщика или поручение налогового органа исполняется банком в течение одного операционного дня, следующего за днем получения такого поручения, если иное не предусмотрено НК РФ. При этом плата за обслуживание по указанным операциям не взимается ( НК РФ).

При наличии денежных средств на счете налогоплательщика или остатка его электронных денежных средств банки не вправе задерживать исполнение поручения налогоплательщика и поручения налогового органа ( НК РФ).

Согласно НК РФ за неисполнение или ненадлежащее исполнение предусмотренных указанной статьей обязанностей банки несут ответственность, установленную НК РФ. При этом применение мер ответственности не освобождает банк от обязанности перечислить в бюджетную систему РФ сумму налога. В случае неисполнения банком указанной обязанности в установленный срок к этому банку применяются меры по взысканию неперечисленных сумм налога (сбора) за счет денежных средств в порядке, аналогичном порядку, предусмотренному НК РФ, а за счет иного имущества - в порядке, предусмотренном НК РФ.

Из условий рассматриваемой ситуации не следует, что в данном случае имеют место обстоятельства, перечисленные в НК РФ, поэтому считаем, что на основании НК РФ обязанность по уплате налога считается исполненной налогоплательщиком. Подтверждают данное обстоятельство чеки банкомата и заверенная сотрудником банка распечатка платежей со счета налогоплательщика.

В ФНС России от 22.05.2014 N СА-4-7/9954 также отмечается, что в случае исполнения налогоплательщиком обязанности по уплате налога соответствующие суммы не могут рассматриваться как недоимка, в связи с чем в данном случае повторное взыскание с налогоплательщика налогов является неправомерным.

Поскольку обязанность по уплате транспортного налога была исполнена налогоплательщиком в установленный для этого срок, недоимка в данном случае отсутствует, что, в свою очередь, исключает начисление и уплату (взыскание) пени ( , НК РФ).

В рассматриваемой ситуации банк не исполнил поручение налогоплательщика на уплату транспортного налога, поэтому взыскание данного налога должно осуществляться с банка в соответствии с нормами НК РФ, предусматривающими соответствующий механизм (смотрите также НК РФ).

Рекомендуем также ознакомиться со следующими материалами:

- . Обжалование актов налоговых органов, действий или бездействия их должностных лиц;

- . Досудебное обжалование ненормативных актов налоговых органов, действий и бездействия их должностных лиц;

- . Порядок подачи жалобы (апелляционной жалобы) в вышестоящий налоговый орган;

- . Сроки принятия вышестоящим налоговым органом решения по жалобе (апелляционной жалобе). Когда можно обращаться в суд;

- . Сроки подачи жалобы (апелляционной жалобы) в вышестоящий налоговый орган;

- . Порядок рассмотрения жалобы (апелляционной жалобы) вышестоящим налоговым органом и виды принимаемых решений.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Арыков Степан

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Можно ли без квитанции доказать уплату штрафа?

Комментирует ситуацию

Согласно абз. 2 ст. 11 Закона РФ от 01.04.1993 N 4730-1 «О Государственной границе Российской Федерации» основанием для пропуска через Государственную границу лиц, транспортных средств и др. является наличие действительных документов на право въезда лиц в Российскую Федерацию или выезда их из Российской Федерации. К недействительным документам относятся поддельные (полностью или частично), выписанные на других лиц, просроченные , с оттисками устаревших печатей, без специальных отметок пограничной службы и иным образом неправильно оформленные заграничные паспорта и визы, а также любые иные документы, которыми оформляется согласно специальному порядку пересечение Государственной границы отдельными категориями лиц.

Нарушение данных правил пересечения Государственной границы Российской Федерации, в нашей ситуации - пересечение границы с просроченным загранпаспортом, является основанием привлечения к административной ответственности по ст. 18.1. Кодекса об административных правонарушениях РФ (далее - КоАП РФ) в виде штрафа в размере от 2-х до 5-ти тысяч рублей. Таким образом, наложение на вас административного штрафа в размере 2 000 рублей правомерно.

Банк (или иной платежный агент), через который вы уплатили сумму административного штрафа, обязан был незамедлительно направить информацию об уплате штрафа в Государственную информационную систему о государственных и муниципальных платежах (ч.8 ст. 32.2 КоАП РФ ). При отсутствии же такой информации должностное лицо, вынесшие постановление, в течение 10 суток направляет постановление о наложении административного штрафа с отметкой о его неуплате судебному приставу-исполнителю для его исполнения и в дополнение составляет протокол об административном правонарушении, предусмотренном ч. 1 ст. 20.25 КоАП РФ (уклонение от административного наказания) .

Согласно ч. 1 ст. 20.25 КоАП РФ неуплата административного штрафа в срок влечет наложение административного штрафа в двукратном размере суммы неуплаченного административного штрафа, но не менее одной тысячи рублей и др.

Согласно ст. 7 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве » акты органов и должностных лиц по делам об административных правонарушениях могут быть предъявлены к исполнению в течение 2-х лет со дня их вступления в законную силу. Кроме того, в ст. 31.9 КоАП РФ указывается, что постановление о назначении административного наказания не подлежит исполнению в случае, если оно не было приведено в исполнение в течение 2-х лет со дня его вступления в законную силу.

Поскольку, с ваших слов, уже прошло более 2,5 лет, срок предъявления к исполнению административного наказания истек. Поэтому квитанция об оплате вам не нужна. Это во-первых.

Во-вторых, штраф вами был оплачен, привлечение к ответственности по ч. 1 ст. 20.25 КоАП РФ в любом случае незаконно (ч. 1 ст. 28.9, ст. 24.5 КоАП РФ).

Таким образом, в рассматриваемой ситуации вам необходимо обжаловать постановление по делу об административном правонарушении направив соответствующую жалобу должностному лицу, которым оно вынесено. Затем (в течение 3-х суток со дня поступления жалобы) данное должностное лицо направляет жалобу вышестоящему должностному лицу или вышестоящий орган (ст. 30.2 КоАП РФ). Данная жалоба государственной пошлиной не облагается.

Жалоба может быть подана в течение 10-ти суток со дня вручения или получения копии постановления. В случае пропуска этого срока, срок по ходатайству лица, подающего жалобу, может быть восстановлен должностным лицом, правомочным рассматривать жалобу. Жалоба на постановление по делу об административном правонарушении подлежит рассмотрению в десятидневный срок со дня ее поступления со всеми материалами дела в орган, должностному лицу, правомочным рассматривать жалобу. По результатам рассмотрения жалобы на постановление по делу об административном правонарушении выносится решение (ст. 30.7 КоАП РФ) .

Обращаем внимание, что в жалобе вы должны в первую очередь указать на то, что срок предъявления к исполнению административного наказания истек.

Что же касается вашего непосредственного вопроса: если потеряли, выбросили квитанцию, можно ли как-то доказать, что штраф уже уплачен , ответ на него: «Да». Вам необходимо обратиться в тот банк, через который вы оплачивали штраф. Если это был терминал, то надо связаться с банком, который обслуживает этот терминал. Желательно вспомнить дату платежа (можно приблизительно в рамках недели-двух), номер терминала. Далее написать в банке письменный запрос. По фамилии и назначении платежа они могут его найти и предоставить вам копию квитанции о произведенном платеже (с номером расчетного счета и т.п.).

Проблема

Налоговая выставила счет на оплату транспортного налога за 2011, могу ли я его не платить? дело в том что, он был оплачен в 2012 году через служебных приставов, квитанция утеряна, на устный запрос у приставов о поднятии подтверждающих документов получили отказ, якобы данные не сохранились из-за срока годности. Прочитала на Вашем форуме что по истечению трех лет можно не платить. Вопрос: что делать дальше, повторно оплачивать не хочу, а налоговая с приставами играют в мячик и концов не найти

Решение

Добрый день!

В частности, в ст. 363 НК РФ указано, что налог подлежит уплате налогоплательщиками - физическими лицами в срок не позднее 1 октября года, следующего за истекшим налоговым периодом .

То есть получается, что налог за 2011 г. платиться в 2012г., за 2012г. - в 2013г. и далее…..

Поэтому Ваш вопрос относительно срока давности в 3 года. Здесь еще 3 года не истекли и у налоговой вполне есть время для обращения в суд.

Поэтому советую Вам как можно скорее обратиться в службу судебных приставов именно с письменным заявлением (возможно, архив у них еще сохранился). Поэтому нужно и делать именно письменный запрос. Одновременно письменно обратитесь в инспекцию ФНС из которой Вам прислали счет на оплату налога с объяснением ситуации.

Составьте обращение (заявление, жалобу) в свободной письменной форме.

Укажите полное наименование органа, в который направляете письменное обращение или фамилию, имя, отчество (последнее - при наличии) соответствующего должностного лица, либо должность соответствующего лица. Обязательно укажите свою фамилию, имя, отчество (последнее - при наличии), почтовый адрес, по которому должны быть направлены ответ, далее излагаете суть обращения (заявления или жалобы), ставите личную подпись и дату. В случае необходимости в подтверждение своих доводов Вы прилагаете к письменному обращению (заявлению или жалобе) документы и материалы либо их копии.

Заявление (жалобу) подайте в 2 экз. - зарегистрировав у секретаря и проставив входящий номер и дату. Второй экземпляр оставьте у себя. Или направьте по почте. Также можно задать вопрос или написать обращение через интернет сайт (обычно есть форма электронных обращений) или записаться на личный прием (если есть такая возможность).

Ваше заявление обязаны рассмотреть (по возможности принять меры) и дать Вам письменный, мотивированный ответ в срок до 30 дней.

Здравствуйте!

С учетом положений НК РФ, в 2015 году, могут предъявить какие-то претензии за три предшествующих года, т.е. 2014, 2013, 2012.

Например:

С учетом требований ст.52 НК РФ , что налог, подлежащий уплате физическими лицами в отношении объектов недвижимого имущества и (или) транспортных средств, исчисляется налоговыми органами не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, то все сходится к тому, что перерасчет могут сделать именно за три года.

И, в соответствии с пунктом 6 ст.408 Порядок исчисления суммы налога НК РФ

В случае возникновения (прекращения) у налогоплательщика в течение налогового периода права на налоговую льготу исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых отсутствует налоговая льгота, к числу календарных месяцев в налоговом периоде. При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимается за полный месяц.

В случае обращения с заявлением о предоставлении льготы по уплате налога перерасчет суммы налогов производится не более чем за три налоговых периода , предшествующих календарному году обращения , но не ранее даты возникновения у налогоплательщика права на налоговую льготу.

Решение

И знаете, я сильно сомневаюсь, что судебные приставы вам в устной форме сказали точную информацию.

Я хорошо знаю Приказ Министерства культуры РФ от 25 августа 2010 г. N 558 "Об утверждении Перечня типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения", сроки архивного хранения, вряд ли могут быть меньше 3 лет.

При чем, отсчет этих 3 лет, начинается, например, у вас было требование заплатить транспортный налог за 2011 году, дело у приставов было в 2012 году. Вы заплатили в 2012 году этот налог, дело исполнено. В архив его передадут с 01.01.2013, а если брать самый минимальный срок хранения 3 года, то, на хранении в архиве дело будет находиться в 2013, 2014, 2015, и только в 2016 году будет проходить ревизия на уничтожение.

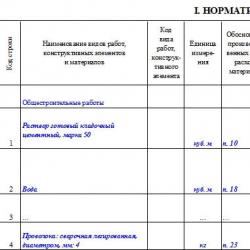

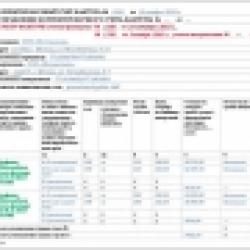

Я поискала Приказ службы судебных приставов по срокам хранения исполненных в производстве дел, прилагаю вам следующую таблицу.

Рекомендую, сделать судебным приставам официальный письменных запрос, дело из архива всегда можно поднять, тем более архив ведется сейчас и в электронном виде, а поэтому сведение о том, было исполнено дело или нет, точно есть.

Заявление в инстанции можете подавать через Инет на сайт этих организаций (кроме суда), ответ в этом случае в течение 30 дней.

Граждане могут получить имущественный вычет по приобретенной недвижимости если подтвердят свои затраты платежными документами. При этом Налоговый кодекс не ограничивает налогоплательщиков в праве представлять в налоговые органы любые письменные доказательства уплаченных денежных средств. Однако они должны быть оформлены в установленном порядке.

Гражданин имеет право на имущественный вычет по приобретенной недвижимости если подтвердит фактическое несение затрат на приобретение (строительство) платежными документами (абз.24 подп.2 п.1 ст.220 НК).

В Налоговом кодексе содержится следующий список платежных документов , которые подойдут для этой цели (абз.24 подп.2 п.1 ст.220 НК):

— квитанции к приходным ордерам;

— банковские выписки о перечислении денежных средств со счета покупателя на счет продавца;

— товарные и кассовые чеки;

— акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца;

— другие документы.

Как видим, Кодекс не ограничивает право налогоплательщика представлять в налоговую инспекцию иные письменные доказательства уплаченных денежных средств. Вместе с тем определено, что представляемые документы должны быть оформлены в установленном порядке и однозначно свидетельствовать о сумме уплаченных денежных средств . Это необходимо в целях документальной фиксации уплаченной суммы за приобретенную недвижимость в надлежащей форме (Определение Конституционного Суда РФ от 18.12.03 г. № 472-О).

Таким образом, к документам, свидетельствующим о фактически произведенных расходах, может быть отнесен, в частности, акт зачета взаимных требований в ситуации, когда имущество (другая квартира) передается в обмен на приобретение права по договору участия в долевом строительстве (Письмо Минфина от 03.05.12 г. №03-04-05/9-592). Или договор купли-продажи, в котором имеется запись о том, что все расчеты по оплате стоимости имущества в полном объеме произведены до подписания договора (Письмо Минфина от 15.12.11 г. №03-04-05/7-1047).

Крайне важно, чтобы документы об оплате были оформлены на имя самого налогоплательщика (Письмо Минфина от 10.11.11 г. № 03-04-05/7-874). Исключение - оформление недвижимости в долевую собственность. В этом случае налоговые органы ранее рекомендовали выписывать доверенность на внесение денежных средств в оплату стоимости имущества за другого собственника. Причем делать это нужно до момента внесения денег и в письменной форме (УФНС по г. Москве от 28.11.06 г. №28-10/104735). Позднее ФНС указала, что вычет предоставляется совладельцам в соответствии с их долями собственности на основании платежных документов, подтверждающих факт уплаты налогоплательщиком — любым из совладельцев недвижимости или ими обоими одновременно (Письмо от 08.09.08 г. №3-5-04/491@).

Когда сделки купли-продажи осуществляются непосредственно между физическими лицами, наиболее распространенными документами, свидетельствующими о внесении денег, являются:

- расписка продавца о получении денежной суммы.

Такие расписки в обязательном порядке должны содержать следующую информацию (Письмо УФНС по г. Москве от 12.01.11 г. №20-14/4/000752@):

— ФИО продавца;

— паспортные и адресные данные продавца;

— запись о сумме полученных продавцом денежных средств;

— подпись продавца;

Нотариального заверения они не требуют (ст.161 ГК РФ).

- договор купли-продажи, содержащий элементы расписки.

Это значит, что в тексте договора есть положение о том, что на момент его подписания передача денежных средств завершена в полном объеме (Письмо Минфина от 19.07.11 г. №03-04-05/7-525). Кроме того, столичные налоговики требуют указания размера переданной денежной суммы и нотариального заверения записи (Письмо УФНС по г. Москве от 12.01.11 г. №20-14/4/000752@).

- передаточный акт, содержащий элементы расписки.

Если в акте присутствуют все вышеуказанные элементы расписки, то он заменяет собой расписку (Письмо УФНС по г. Москве от 12.01.11 г. №20-14/4/000752@).

Что касается мемориального ордера банка о переводе денег со счета покупателя квартиры на счет продавца, то тут мнения ФНС и московских налоговых органов разошлись: последние считают, что данный документ не подтверждает факт уплаты (Письма ФНС от 29.10.08 г. №3-5-03/655@ и УФНС по г. Москве от 24.12.04 г. №11-11н/83583).

Если недвижимость приобреталась с привлечением кредитных (заемных) средств от российских организаций (индивидуальных предпринимателей), то факт осуществления расходов подтверждается следующими документами (Письмо УФНС по г. Москве от 23.04.12 г. № 20-14/035800@):

— копией кредитного (ипотечного) договора;

— справкой об уплаченных в отчетном периоде процентах за пользованием кредита;

— копией графика погашения кредита и уплаты процентов по кредиту (ипотеке);

— документами, подтверждающими уплату процентов.

Налоговые органы г. Москвы в качестве платежных документов в этом случае принимают, в частности, квитанции к приходным ордерам, банковские выписки по счету и другие документы, кроме информационных писем банков (Письмо УФНС по г. Москве от 18.10.10 г. №20-14/4/108837@).

Налогоплательщик самостоятельно определяет какие расходы ему принять к вычету в первую очередь - расходы на покупку (строительство) недвижимости или затраты на погашение процентов по кредиту. Дело в том, что статья 220 Налогового кодекса не устанавливает очередность учета расходов по приобретению и погашению процентов в сумме имущественного налогового вычета (Письмо Минфина от 20.08.09 г. №03-04-05-01/650).

При приобретении имущества в собственность одного физического лица с привлечением кредита (займа) не только этим налогоплательщиком, но и другими лицами (солидарными заемщиками), вычет на приобретение предоставляется на основании платежных документов, подтверждающих факт уплаты денежных средств продавцу налогоплательщиком — владельцем имущества. Вычет в сумме уплаченных процентов по целевому кредиту (займу) может получить только созаемщик — собственник квартиры, при условии, что именно на него оформлены документы по оплате этих процентов (Письмо ФНС России от 29.10.08 г. №3-5-03/655@).

В случае, когда налогоплательщик получил заемные денежные средства от предприятия по месту работы, которые затем перечислены этим предприятием на счет строительной организации – продавца квартиры, для получения имущественного вычета, кроме правоустанавливающих документов на квартиру, потребуются (Письмо ФНС России от 03.07.2009 N 3-5-04/952@):

— договор о предоставлении ссуды;

— заявление работника в бухгалтерию предприятия с просьбой перечислить заемные средства продавцу в счет оплаты квартиры;

— платежные документы о перечислении денежных средств от имени работника с указанием в них его фамилии, имени и отчества.

Если налогоплательщик в счет оплаты жилья передал организации-продавцу векселя, то для получения имущественного вычета по приобретенному жилью в налоговый орган необходимо представить (Письмо УФНС по г. Москве от 08.02.10 г. №20-14/4/012390@):

— копии этих векселей с передаточной надписью;

— акт приема-передачи этих векселей, заверенный организацией-продавцом.

При этом векселя признаются в качестве платежных документов, подтверждающих расходы на строительство или приобретение недвижимости, только в пределах указанной в договоре стоимости этой недвижимости и только в случае, если приобретены в рамках договора купли-продажи векселей у третьего лица (Письмо УФНС по г. Москве от 08.02.10 г. №20-14/4/012390@).